Банки и банковская система являются неотъемлемой частью современной экономики. Они играют важную роль в обеспечении финансовых услуг, таких как кредитование, хранение и управление деньгами, а также финансовая посредническая деятельность. Банки выполняют функцию между людьми, предоставляя возможности для хранения сбережений и покрытия расходов, а также предоставляя деньги в виде кредитов для различных целей. Банковская система включает в себя целую сеть банков, которые работают взаимодействуя друг с другом и с клиентами, обеспечивая финансовую стабильность и развитие экономики.

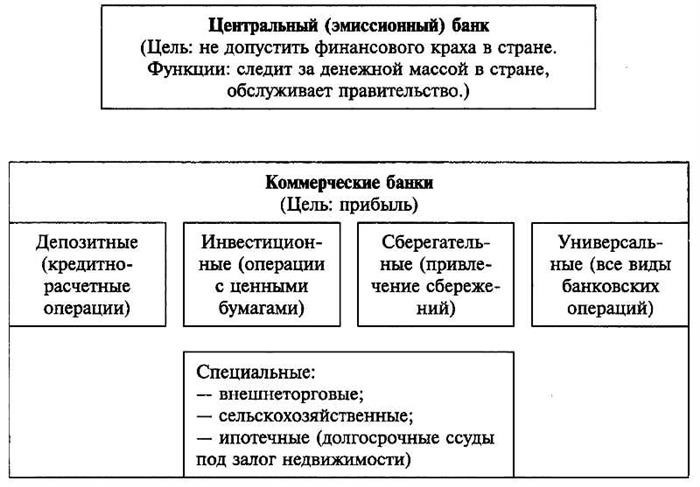

Коммерческий банк: основные характеристики и функции

Основные характеристики коммерческого банка:

- Юридический статус: коммерческие банки зарегистрированы и действуют на основании специального лицензирования соответствующими финансовыми органами.

- Собственность: коммерческие банки обычно являются частными или акционерными обществами с четким распределением акций между владельцами.

- Цель деятельности: основная цель коммерческого банка – получение прибыли от предоставляемых услуг и операций.

- География деятельности: коммерческие банки могут оказывать свои услуги клиентам как внутри страны, так и за ее пределами, в зависимости от наличия филиалов или представительств.

Основные функции коммерческого банка:

- Привлечение депозитов: коммерческий банк принимает деньги во вклады от своих клиентов, предлагая им определенный процент доходности.

- Кредитование: банк предоставляет кредиты своим клиентам для покупки имущества, бизнес-развития или других целей. Кредиты могут быть как короткосрочными, так и долгосрочными.

- Оказание платежных услуг: коммерческий банк выполняет функцию посредника в платежных операциях клиентов, предоставляя услуги перевода денежных средств, выпуска пластиковых карт и т.д.

- Управление финансовыми активами: банк осуществляет управление финансовыми активами клиентов, предлагая инвестиционные продукты, такие как акции, облигации, взаимные фонды.

- Финансовое консультирование: коммерческий банк предоставляет своим клиентам консультации по финансовым вопросам, помогая им принимать обоснованные решения по управлению финансами.

Коммерческие банки играют значительную роль в экономике, обеспечивая финансовую стабильность и поддержку предпринимательства. Они являются надежными партнерами для клиентов, предоставляя широкий спектр услуг и решений для удовлетворения их финансовых потребностей.

Структура институциональных финансовых потоков (на 01.01.2011)

Структура институциональных финансовых потоков:

1. Финансовые активы и их источники:

- Банки и кредитные организации;

- Небанковские финансовые организации;

- Население и домашние хозяйства;

- Иностранные инвесторы.

2. Финансовые потоки между секторами экономики:

- Сектор реальной экономики (предприятия);

- Сектор государственного сектора (государство);

- Сектор домашних хозяйств (население);

- Сектор финансового сектора (банки и финансовые организации).

| Сектор экономики | Поступление финансовых потоков | Распределение финансовых потоков |

|---|---|---|

| Сектор реальной экономики | Инвестиции в основной капитал, зарплата работникам | Покупка оборудования, выплата дивидендов |

| Сектор государственного сектора | Налоги, государственные займы | Финансирование государственных программ, выплаты по займам |

| Сектор домашних хозяйств | Заработная плата, пенсии, социальные выплаты | Расходы на покупку товаров и услуг, накопление сбережений |

| Сектор финансового сектора | Привлечение депозитов, заемные средства | Выдача кредитов, инвестиции |

Структура институциональных финансовых потоков позволяет оценить вклад каждого сектора экономики в образование и распределение финансовых ресурсов. Это помогает банкам и другим финансовым организациям принять взвешенные решения о выдаче кредитов, инвестициях и привлечении средств. А также это важная информация для государства при планировании и контроле финансовой политики.

Принципы кредитования

Ниже перечислены основные принципы кредитования:

1. Принцип кредитоспособности

Банки стремятся предоставлять кредиты только тем клиентам, которые финансово способны вернуть их. Они проводят анализ кредитоспособности заемщика, оценивая его доходы, расходы, кредитную историю и другие факторы. Это позволяет банкам принимать обоснованные решения о выдаче кредита и уменьшает вероятность его невозврата.

2. Принцип обеспечения

Для уменьшения рисков банки требуют обеспечение заемщика, которое может быть в виде недвижимости, автомобиля, депозита и т.д. Обеспечение служит гарантией банку, что в случае невыплаты кредита, он сможет взыскать его залог.

3. Принцип рентабельности

Банк предоставляет кредит с целью получения прибыли. Поэтому он устанавливает процентную ставку, которая учитывает его собственные затраты, риски и ожидаемую доходность. Таким образом, банк зарабатывает на разнице между процентами, уплаченными заемщиком, и процентами, выплаченными банку по своим обязательствам.

4. Принцип диверсификации

Банки стремятся распределять риски, предоставляя кредиты разным заемщикам и отраслям экономики. Это позволяет снизить вероятность возникновения ситуации, когда невозврат одного кредита может существенно ударить по финансовым показателям банка.

5. Принцип прозрачности

Банки предоставляют заемщикам всю необходимую информацию о кредите, включая условия, процентную ставку, комиссии, штрафы и правила возврата. Это позволяет заемщикам быть информированными и принимать обоснованные решения по поводу кредитования.

6. Принцип ответственного кредитования

Банки стремятся предоставлять кредиты с учетом общего финансового положения заемщика и его возможностей. Они несут ответственность за проверку информации, предоставленной заемщиком, и оценку рисков. Ответственное кредитование помогает обеспечить стабильность банковской системы.

В своей работе банки руководствуются этими принципами, чтобы снизить риски и обеспечить устойчивое функционирование кредитной системы.

Экономическая лаборатория: особенности и роль в банковской системе

Основные задачи экономической лаборатории:

- Анализ финансовых рынков и оценка их потенциала;

- Прогнозирование экономической ситуации и трендов;

- Моделирование и оценка рисков;

- Оценка финансовой устойчивости;

- Разработка и проведение экономических исследований и проектов;

- Подготовка аналитических отчетов и предоставление рекомендаций руководству банка.

Основные функции экономической лаборатории:

- Сбор, анализ и систематизация данных о состоянии экономики, финансовых рынков и других сферах деятельности;

- Разработка и применение различных методик и моделей для проведения исследований и анализа;

- Оценка эффективности и результативности банковской деятельности;

- Разработка сценариев и моделей для прогнозирования и планирования деятельности банка;

- Подготовка аналитических материалов для руководства банка и других заинтересованных сторон;

- Участие в разработке и оптимизации стратегии и тактики банковского бизнеса;

- Обеспечение информационной поддержки принятия решений на всех уровнях банка.

Важным аспектом работы экономической лаборатории является независимость и объективность результатов проводимых исследований. Это позволяет банку принимать обоснованные решения на основе надежной информации и минимизировать риски.

| Роль | Описание |

|---|---|

| Исследовательская | Проведение анализа и исследований экономических процессов и явлений |

| Консультативная | Предоставление рекомендаций и консультаций для принятия решений |

| Управленческая | Поддержка принятия стратегических и оперативных решений руководством банка |

Экономическая лаборатория является ключевым инструментом банка в области анализа и прогнозирования экономической ситуации, что позволяет банку эффективно управлять своей деятельностью и достигать поставленных целей.

Банковские резервы: что это такое и для чего нужны?

Функции банковских резервов:

- Обеспечение стабильности финансовой системы: банковские резервы позволяют устанавливать контроль над объемом денежной массы, тем самым способствуя борьбе с инфляцией и предотвращая финансовые кризисы.

- Обеспечение ликвидности банков: благодаря наличию достаточного количества резервов, банки могут выполнять свои обязательства перед вкладчиками и другими банками в случае нехватки свободных средств.

- Инструмент для управления денежной массой: центральный банк может изменять уровень банковских резервов с помощью различных инструментов, таких как установление процентных ставок, покупка и продажа государственных ценных бумаг.

Виды банковских резервов:

Существуют два основных вида банковских резервов:

- Обязательные резервы: сумма средств, которую коммерческий банк обязан иметь на своих счетах в центральном банке. Уровень обязательных резервов определяется центральным банком и может быть изменен в зависимости от экономической ситуации.

- Внезапные резервы: дополнительные средства, которые банк держит на своих счетах в центральном банке помимо обязательных резервов. Внезапные резервы могут быть использованы банками для покрытия неожиданных расходов или увеличения кредитования.

Значение банковских резервов:

Банковские резервы играют важную роль в стабилизации финансовой системы страны и управлении денежной массой. Они позволяют центральному банку контролировать объем денежных средств в обращении и влиять на экономические процессы. Банки, в свою очередь, благодаря наличию резервов, могут обеспечивать ликвидность и надежность своей деятельности, а также осуществлять кредитование.

| Преимущества банковских резервов: | Недостатки банковских резервов: |

|---|---|

| Стабилизация финансовой системы | Ограничение свободных средств банков |

| Регулирование денежной массы | Неэффективность в условиях низких процентных ставок |

| Обеспечение ликвидности банков | Необходимость поддержания и обновления информационных систем для отчетности о резервах |

Банковские резервы неотъемлемая часть банковской системы, необходимые для обеспечения стабильности финансовой системы и управления денежной массой. Они являются инструментом регулирования экономических процессов и обеспечения ликвидности банков. Важно находить баланс между достаточным уровнем резервов и свободными средствами банков для эффективной работы финансовой системы страны.

Создание денег коммерческими банками

Депозиты как источник создания денег

Основной способ создания денег коммерческими банками – это предоставление кредитов на основе депозитов своих клиентов. Когда человек открывает счет в банке и вносит на него деньги, эти средства становятся депозитом. Банк может использовать часть этих средств для выдачи кредитов другим клиентам в виде займов. При этом, депозиторы не теряют доступ к своим средствам, а кредиторы могут использовать полученные деньги для покупки товаров и услуг.

Процесс мультипликации депозитов

Одним из важных аспектов создания денег коммерческими банками является процесс мультипликации депозитов. Когда банк выдает кредит, эти деньги попадают в обращение и могут быть снова внесены на счет в другой банк. Таким образом, депозиты создаются и «растут» по мере выдачи новых кредитов. Это позволяет банкам увеличивать объем денежных средств в обращении.

Резервные требования и роль Центрального банка

Однако, для обеспечения стабильности финансовой системы, коммерческим банкам устанавливаются резервные требования. Они обязаны сохранять определенный процент от суммы депозитов в виде денежных резервов. Эти средства не могут быть использованы для выдачи кредитов. Роль Центрального банка состоит в контроле за соблюдением резервных требований и предоставлении дополнительных кредитов коммерческим банкам при необходимости.

Таким образом, коммерческие банки играют ключевую роль в создании денег. Они используют депозиты своих клиентов для предоставления кредитов, что позволяет увеличивать объем денежных средств в обращении и стимулирует экономический рост. Однако, существуют резервные требования и роль Центрального банка, которые регулируют этот процесс и обеспечивают стабильность финансовой системы.

Банки и их функции

Банки играют важную роль в экономике, предоставляя различные финансовые услуги и выполняя функции, необходимые для развития бизнеса и обеспечения стабильности финансовой системы.

Основные функции банков:

- Функция хранения денежных средств. Банки предлагают услуги по безопасному хранению денежных средств для физических и юридических лиц. Банковские счета позволяют клиентам сделать депозиты и получить доступ к средствам в любое удобное для них время.

- Функция кредитования. Банки предоставляют кредиты физическим и юридическим лицам для финансирования различных целей, таких как покупка недвижимости, приобретение автомобиля, развитие бизнеса и т.д. Кредиты могут быть выданы как на короткий, так и на длительный срок, с разными условиями и процентными ставками.

- Функция переводов и платежей. Банки обеспечивают возможность осуществления безопасных и надежных переводов денежных средств как внутри страны, так и за ее пределами. Клиенты могут производить различные платежи, в том числе оплачивать коммунальные услуги, счета за телефон и интернет, а также производить переводы на другие банковские счета.

- Функция инвестирования. Банки предлагают услуги по инвестированию денежных средств клиентов с целью получения прибыли. Это может быть вложение в акции, облигации, фонды и другие инвестиционные инструменты. Банки также предоставляют консультации и помощь клиентам в выборе наиболее подходящих инвестиций.

| Функция | Описание |

|---|---|

| Хранение денежных средств | Безопасное хранение денег клиентов на банковских счетах |

| Кредитование | Выдача кредитов физическим и юридическим лицам на различные цели |

| Переводы и платежи | Осуществление безопасных переводов и платежей как внутри страны, так и за ее пределами |

| Инвестирование | Предоставление услуг по инвестированию денежных средств клиентов |

Банки играют важную роль в экономике, предоставляя широкий спектр финансовых услуг и выполняя функции, необходимые для поддержания стабильности финансовой системы.

Все эти функции помогают в развитии бизнеса, облегчают повседневные финансовые операции и способствуют росту экономики в целом. Банки устанавливают законы и правила для обеспечения безопасности и стабильности финансовых операций, их деятельность контролируется и регулируется соответствующими органами.

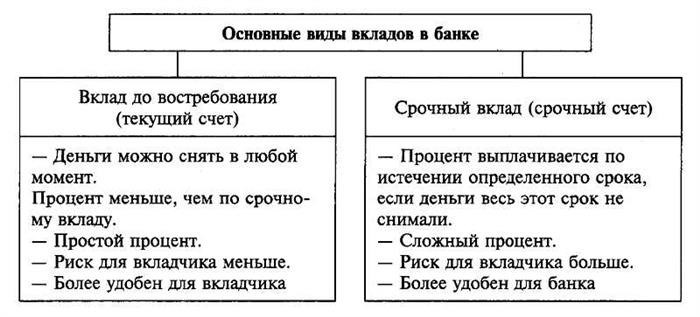

Сберегательные и срочные вклады: различия и особенности

Вклады в банке представляют собой популярный инструмент для сохранения и увеличения финансовых средств. Среди различных типов вкладов наиболее распространены сберегательные и срочные вклады. Понимание их различий и особенностей поможет принять осознанное решение о выборе инвестиционного инструмента.

Сберегательные вклады

Сберегательные вклады представляют собой наиболее простую и доступную форму вложения средств в банк. Основные особенности сберегательных вкладов:

- Низкий уровень доходности: Сберегательные вклады обычно имеют более низкую процентную ставку по сравнению с другими видами вкладов. Однако это компенсируется высокой степенью надежности и ликвидности.

- Гибкость и ликвидность: Сберегательные вклады позволяют вносить и снимать деньги без ограничений, что обеспечивает высокую ликвидность инвестиций.

- Минимальные требования: Для открытия сберегательного вклада требуется обычно минимальная сумма депозита, что делает его доступным для широкого круга клиентов.

Срочные вклады

Срочные вклады предлагают клиенту более высокую процентную ставку и структурированную систему инвестирования. Вот некоторые ключевые особенности срочных вкладов:

- Высокая доходность: Срочные вклады обычно предлагают более высокую процентную ставку по сравнению с сберегательными вкладами. Это позволяет инвестору получать больший доход в результате вложений.

- Ограничения на снятие денег: Срочные вклады могут иметь ограничения на снятие денег до истечения указанного срока. Это позволяет банку предоставить высокую процентную ставку и стабильность доходов.

- Минимальная сумма депозита: Обычно срочные вклады требуют более высокую минимальную сумму депозита по сравнению с сберегательными вкладами.

| Параметр | Сберегательные вклады | Срочные вклады |

|---|---|---|

| Уровень доходности | Низкий | Высокий |

| Гибкость и ликвидность | Высокая | Ограниченная |

| Минимальная сумма депозита | Минимальная | Высокая |

Выбор между сберегательными и срочными вкладами зависит от индивидуальных целей и финансовых возможностей клиента. Сберегательные вклады подходят для тех, кто ищет надежное и ликвидное вложение без ограничений на снятие средств. Срочные вклады подходят для тех, кто ищет более высокую доходность при готовности заморозить средства на определенный период.

В целом, сберегательные и срочные вклады предлагают различные уровни доходности, гибкости и ликвидности. При выборе вида вклада необходимо учитывать свои финансовые потребности и рисковые предпочтения, чтобы сделать наиболее выгодный и безопасный выбор.

Банковское законодательство

Основные законы, регулирующие деятельность банков

- Федеральный закон «О банках и банковской деятельности»

- Гражданский кодекс Российской Федерации

- Трудовой кодекс Российской Федерации

- Закон «О защите прав потребителей»

- Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»

Основные принципы банковского законодательства

- Принцип свободы банковской деятельности, который предусматривает возможность открытия и закрытия банков, а также свободное осуществление банковских операций при соблюдении установленных правил и требований.

- Принцип прозрачности и открытости, согласно которому банки должны предоставлять достоверную информацию о своей деятельности, услугах и продуктах клиентам и органам государственного контроля.

- Принцип надежности и безопасности, который обязывает банки обеспечивать сохранность денежных средств клиентов, принимать меры по предупреждению и урегулированию финансовых рисков.

- Принцип защиты прав и интересов клиентов, в соответствии с которым банки должны соблюдать законы о защите прав потребителей и исполнять свои обязательства перед клиентами.

Требования к банкам, установленные законодательством

| Обязательства банков | Требования законодательства |

|---|---|

| Капитал | Банк должен иметь определенный уставный капитал, который обеспечивает финансовую устойчивость и надежность его деятельности. |

| Лицензия | Банк должен получить лицензию на осуществление банковской деятельности от соответствующего государственного органа. |

| Финансовая отчетность | Банк должен регулярно представлять отчетность о своей финансовой деятельности и соблюдать установленные требования к ее составлению. |

| Активы, пассивы и резервы | Банк должен управлять своими активами и пассивами в соответствии с принципами рискового управления, а также формировать достаточные резервы для покрытия возможных потерь. |

Банковское законодательство является основополагающим документом для банков и является гарантом стабильности и законности их деятельности. Его соблюдение необходимо для обеспечения банковской системы надежностью и устойчивостью.

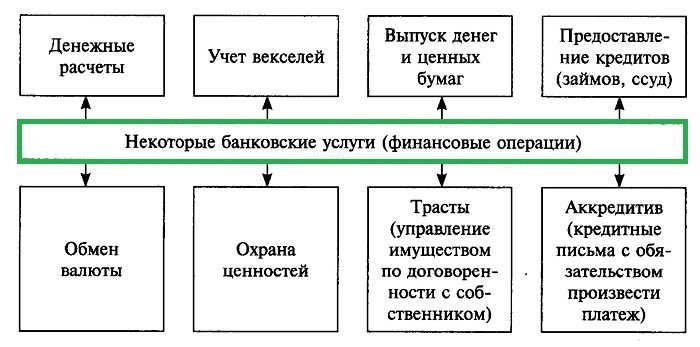

Банковские операции

Виды банковских операций:

- Платежные операции. Это переводы денежных средств со счета одного клиента на счет другого. Они включают в себя различные виды платежей, такие как оплата товаров и услуг, заработная плата, налоги и т.д.

- Валютные операции. Такие операции связаны с обменом валюты и конвертацией денежных средств из одной валюты в другую. Валютные операции могут быть как простыми обменами, так и спекулятивными операциями на валютном рынке.

- Кредитные операции. Банковские кредиты — это выдача денежных средств клиентам под определенные условия взаиморасчетов. Кредитные операции включают выдачу потребительских кредитов, ипотеки, предоставление кредитных линий и другие виды заемных средств.

- Депозитные операции. Банковские депозиты — это размещение денежных средств клиентов на специальных счетах, которые приносят проценты от остатка на счете. Депозитные операции включают открытие депозитов, пополнение и снятие денег с них.

- Инвестиционные операции. Банки могут предлагать клиентам инвестиционные продукты, такие как акции, облигации, инвестиционные фонды и другие финансовые инструменты. Инвестиционные операции позволяют клиентам получать доход от инвестиций в различные активы.

Значение банковских операций:

Банковские операции играют важную роль в экономике и финансовой системе. Они облегчают проведение расчетов между различными участниками рынка, способствуют сохранности и ликвидности денежных средств, а также стимулируют экономический рост и развитие. Банковские операции не только обеспечивают безопасность и удобство использования денег, но и предоставляют возможности для инвестирования и управления финансовыми ресурсами.

Примеры банковских операций:

| Вид операции | Пример |

|---|---|

| Платежные операции | Оплата счетов за коммунальные услуги через интернет-банк |

| Валютные операции | Обмен долларов на евро в обменном пункте |

| Кредитные операции | Оформление ипотеки для покупки жилья |

| Депозитные операции | Открытие срочного депозита с процентной ставкой |

| Инвестиционные операции | Покупка акций компании на фондовой бирже |

Банковские операции являются неотъемлемой частью современной финансовой системы и позволяют клиентам эффективно управлять своими денежными средствами, получать доступ к кредитам и инвестиционным возможностям. Они способствуют развитию экономики и обеспечивают стабильность финансового рынка.

Основные операции коммерческих банков:

1. Кредитование

Одной из основных операций банков является предоставление кредитов. Коммерческие банки выдают различные виды кредитов, в том числе:

- Потребительский кредит — предоставляется физическим лицам для покупки товаров и услуг.

- Ипотечный кредит — предоставляется физическим лицам для приобретения жилья или недвижимости.

- Кредит для бизнеса — предоставляется юридическим лицам для развития и расширения бизнеса.

2. Привлечение депозитов

Коммерческие банки привлекают депозиты от физических и юридических лиц. Депозиты могут быть различных видов:

- Расчетные депозиты — предназначены для проведения операций по текущим счетам.

- Срочные депозиты — предоставляются на определенный срок с фиксированной процентной ставкой.

- Валютные депозиты — открываются в иностранной валюте.

3. Денежные переводы и платежи

Банки предоставляют услуги по осуществлению денежных переводов и платежей. Они могут быть как внутренними, так и международными.

4. Расчетно-кассовое обслуживание

Коммерческие банки предоставляют услуги по ведению расчетно-кассового обслуживания юридическим лицам. Это включает открытие и ведение счетов, проведение расчетных операций и выпуск пластиковых карт.

5. Валютные операции

Банки осуществляют операции с иностранной валютой, включая покупку и продажу иностранной валюты, конвертацию валюты и оформление валютных платежей.

6. Инвестиционные операции

Коммерческие банки занимаются инвестиционными операциями, в том числе покупкой и продажей ценных бумаг, участием в эмиссии акций и облигаций и предоставлением консультаций по инвестициям.

Это лишь некоторые из основных операций, которые проводят коммерческие банки. Развитие технологий и изменение рыночных условий позволяют им предлагать все более разнообразные и удобные услуги для своих клиентов.

Функции Коммерческих Банков

Коммерческие банки играют важную роль в экономике и предоставляют широкий спектр услуг для различных клиентов. Они выполняют несколько ключевых функций, которые обеспечивают эффективное функционирование банковской системы и поддерживают экономический рост.

Вот основные функции коммерческих банков:

1. Привлечение депозитов

Коммерческие банки привлекают депозиты от физических лиц и предприятий, предоставляя безопасное хранение средств и предлагая процентные ставки на депозиты. Это позволяет клиентам зарабатывать на своих деньгах и обеспечивает банкам доступ к нужным им ресурсам для предоставления займов и других услуг.

2. Выдача кредитов

Коммерческие банки предоставляют кредиты клиентам, которые нуждаются в дополнительных финансовых ресурсах. Они выдают кредиты на различные цели, такие как покупка недвижимости, автомобиля или развитие бизнеса. Оценка кредитоспособности заемщика проводится для минимизации рисков и обеспечения возвратности займа.

3. Оказание платежных услуг

Коммерческие банки предоставляют широкий спектр платежных услуг, включая передачу денежных средств, выпуск кредитных и дебетовых карт, платежные системы и электронные деньги. Эти услуги существенно облегчают коммерческие операции и повышают удобство для клиентов.

4. Управление рисками

Коммерческие банки играют важную роль в управлении рисками, связанными с финансовыми операциями. Они проводят оценку рисков и предлагают инструменты для защиты от них, такие как страхование, деривативы и другие финансовые инструменты. Это помогает клиентам снизить потенциальные убытки и обеспечивает стабильность банковской системы.

5. Финансовое посредничество

Коммерческие банки выполняют функцию финансового посредничества, соединяя кредиторов и заемщиков. Они принимают депозиты от одних клиентов и предоставляют займы другим. Этот процесс позволяет перераспределять финансовые ресурсы в экономике, способствуя инвестициям и росту бизнеса.

Коммерческие банки играют неотъемлемую роль в экономике и обеспечивают эффективное функционирование банковской системы. Их функции включают привлечение депозитов, выдачу кредитов, оказание платежных услуг, управление рисками и финансовое посредничество. Эти функции способствуют стабильности и развитию экономики в целом.

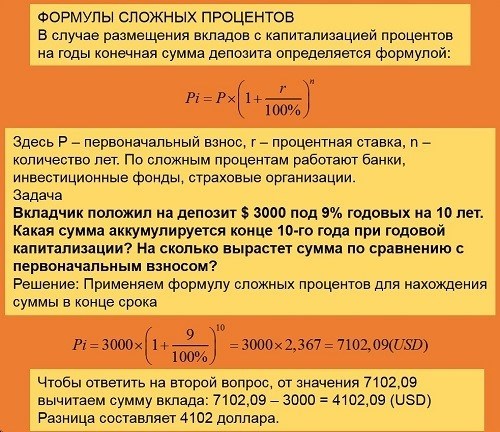

Виды депозитов:

1. Вклады с фиксированной процентной ставкой:

Данный вид депозитов предлагает клиенту фиксированную процентную ставку на весь срок депозита. Это значит, что клиент точно знает, какую сумму будут приносить его сбережения и не зависит от изменений финансовых рынков. Такие депозиты обычно имеют длительный срок, что позволяет клиенту получать более высокие проценты.

2. Вклады с переменной процентной ставкой:

В данном случае процентная ставка может изменяться в зависимости от изменения ставок на финансовых рынках. Это делает такие депозиты более гибкими, так как клиент может получать более высокую доходность при повышении процентной ставки. Однако, существует и риск низкой доходности при снижении ставок.

3. Депозиты с капитализацией процентов:

Этот тип депозитов предлагает клиенту возможность получать проценты не только на первоначальную сумму вклада, но и на уже начисленные проценты. Таким образом, клиент может получать более высокий доход в результате капитализации процентов.

Еще один вид депозитов предлагает возможность клиенту получать проценты на свою банковскую карту каждый месяц или квартал, а не капитализировать их. Такой тип депозита удобен для клиентов, которым необходимо иметь доступ к процентам в течение всего срока депозита.

5. Депозиты с условием частичного снятия средств:

Этот вид депозитов позволяет клиенту снимать часть своих средств до истечения срока депозита. Такие депозиты предоставляют гибкость и ликвидность клиенту, что очень удобно в случае неожиданных финансовых нужд.

6. Депозиты с возможностью ежемесячного пополнения:

Данный вид депозитов предоставляет клиенту возможность регулярно пополнять свой депозит каждый месяц. Такая возможность помогает клиенту увеличивать сумму депозита со временем и получать более высокий доход.

7. Депозиты для бизнеса:

Некоторые банки предлагают специальные условия для предпринимателей и бизнеса, такие как депозиты с высокой процентной ставкой, возможностью кредитования на льготных условиях и так далее. Это помогает бизнесу эффективно управлять своими средствами и получать дополнительную выгоду.

Депозитный (сберегательный) сертификат

Депозитные сертификаты предлагают разные варианты сроков и условий хранения денежных средств. Обычно, чтобы открыть депозитный счет и приобрести сертификат, требуется минимальная сумма, которая может быть разной в разных банках. В зависимости от выбранного типа депозитного сертификата, возможно получение процентных выплат как в конце срока вложения, так и с определенной периодичностью в течение срока вложения.

В общем, депозитный (сберегательный) сертификат является привлекательным инструментом для инвесторов, ищущих стабильный доход и надежное хранение своих финансовых средств. Банки предлагают различные условия и процентные ставки по депозитным сертификатам, что дает возможность выбрать оптимальный вариант, соответствующий личным финансовым целям и потребностям. Однако перед покупкой депозитного сертификата необходимо внимательно изучить условия данного инструмента, так как они могут различаться в зависимости от выбранного банка и типа сертификата.