Узнать, сколько налогового вычета вы получили, можно с помощью нескольких простых шагов. Во-первых, проверьте свой налоговый вычет в налоговой декларации. Во-вторых, обратитесь к налоговому управлению или использовать онлайн-сервисы, чтобы узнать подробную информацию о ваших налоговых вычетах. И не забудьте сравнить эту информацию с вашими фактическими доходами за предыдущий год, чтобы убедиться, что вам начислили все доступные вычеты.

Роль налоговой службы в получении информации о налоговом вычете

Налоговая служба играет важную роль в процессе получения информации о налоговом вычете. Она обеспечивает контроль и исполнение законодательства о налогах, а также предоставляет налогоплательщикам возможность узнать о возможных налоговых вычетах и получить подробную информацию о правилах и процедурах их получения.

Какую информацию можно получить у налоговой службы по вопросам налогового вычета?

1. Возможные виды налоговых вычетов

- Налоговый вычет на детей;

- Налоговый вычет на обучение;

- Налоговый вычет на медицинские услуги;

- Налоговый вычет на пенсионные взносы;

- Налоговый вычет на ипотечные кредиты и т.д.

2. Порядок получения налоговых вычетов

Налоговая служба предоставляет информацию о правилах и процедурах получения налоговых вычетов:

- Условия, необходимые для получения налогового вычета;

- Необходимые документы для подтверждения права на вычет;

- Способы подачи заявления на получение вычета;

- Сроки подачи заявления и получения вычета;

- Возможные проверки и контроль со стороны налоговой службы.

3. Контроль со стороны налоговой службы

Налоговая служба осуществляет контроль за правильностью получения и использования налоговых вычетов. При несоответствии полученных вычетов законодательным требованиям, налоговая служба вправе провести проверку и принять соответствующие меры.

4. Помощь и консультации

Налоговая служба предоставляет налогоплательщикам помощь и консультации по вопросам налогового вычета. Сотрудники налоговой службы могут ответить на вопросы, касающиеся правил и процедур получения вычета, а также подсказать, какую документацию следует предоставить для получения вычета.

Таким образом, налоговая служба играет важную роль в получении информации о налоговом вычете. Она предоставляет налогоплательщикам информацию о возможных вычетах, а также помогает в правильном оформлении заявления на получение вычета и осуществляет контроль за правильностью получения и использования этого вычета.

Шаг 2 Заполнение личных данных

После успешного прохождения шага 1, вам необходимо заполнить личные данные, чтобы узнать сколько налогового вычета вы получили. Для этого выполните следующие действия:

1. Вход в личный кабинет

Перейдите на официальный сайт налоговой службы и войдите в свой личный кабинет, используя логин и пароль.

2. Персональная информация

Перейдите в раздел «Персональная информация» и заполните все требуемые поля. Укажите свое ИНН, ФИО, дату рождения, адрес проживания и другую необходимую информацию. Убедитесь в правильности введенных данных.

3. Указание источника дохода

Перейдите в раздел «Источник дохода» и выберите соответствующий вариант, например, «Работа по трудовому договору». Введите сумму дохода, полученную за отчетный период.

4. Указание расходов

Перейдите в раздел «Расходы, учитываемые при исчислении налога на доходы физических лиц» и укажите все принимаемые расходы, которые вы планируете учесть при расчете налогового вычета. Например, это могут быть: обучение детей, медицинские расходы, покупка жилья и другие возможные расходы.

5. Подтверждающие документы

Приложите все необходимые подтверждающие документы, подтверждающие ваши доходы и расходы. Это могут быть копии трудового договора, выписки из банковских карточек, счета на оплату обучения и другие документы в зависимости от источника дохода и принимаемых расходов.

6. Проверка и сохранение данных

После заполнения всех данных, внимательно проверьте их на правильность. Если все указано верно, нажмите кнопку «Сохранить» или аналогичную кнопку, чтобы данные были успешно сохранены.

После выполнения всех этих шагов, система автоматически рассчитает размер вашего налогового вычета на основе предоставленной информации. Вы сможете ознакомиться с данными о вычете в своем личном кабинете и получить информацию о том, как его использовать при заполнении налоговой декларации.

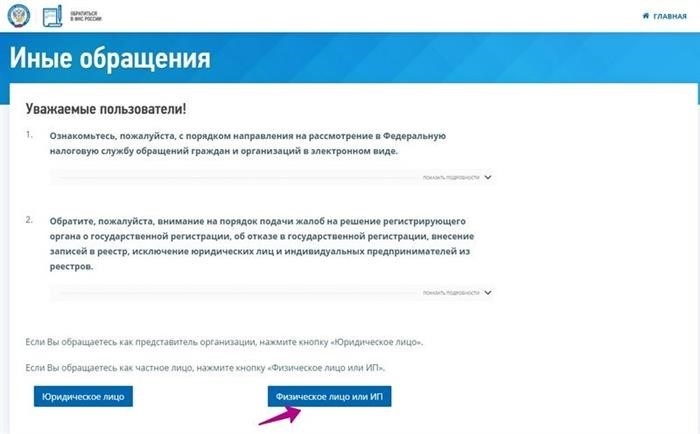

Обращение в инспекцию

Если вы хотите узнать, сколько налогового вычета вам было начислено, вы можете обратиться в инспекцию налогового учета. В этой статье мы расскажем вам, как это сделать.

Как связаться с инспекцией

Для того чтобы узнать информацию о своем налоговом вычете, вы можете обратиться в инспекцию налогового учета по следующим контактам:

- Телефон: Позвоните по указанному на сайте инспекции телефону и задайте свой вопрос.

- Электронная почта: Напишите письмо на электронную почту инспекции и укажите свои контактные данные.

- Личный визит: Запишитесь на прием через электронную запись или посетите инспекцию лично.

Что нужно предоставить

Для получения информации о своем налоговом вычете потребуется предоставить следующие документы и сведения:

- Паспорт: Вам потребуется предоставить данные из паспорта, такие как ФИО и серия с номером.

- ИНН: Укажите свой индивидуальный номер налогоплательщика.

- Номер налогового учета: Если вы знаете свой номер налогового учета, предоставьте его.

- Документы о доходах: Если вы хотите узнать о налоговом вычете по определенной категории доходов (например, по зарплате или алиментам), предоставьте соответствующие документы (например, трудовой договор или решение суда).

Что делать дальше

После того, как вы предоставите все необходимые документы и сведения, сотрудники инспекции налогового учета проведут проверку и предоставят вам информацию о вашем налоговом вычете.

Если у вас возникнут дополнительные вопросы или проблемы, вы всегда можете обратиться за помощью к юристу или специалистам по налоговому праву.

Декларация и остаток имущественного вычета: взаимосвязь

Декларация: что это и для чего нужна?

Декларация – это документ, который заполняет налогоплательщик для учета своего дохода и вычисления суммы налога, который необходимо уплатить. Она содержит информацию о всех доходах и расходах физического лица за отчетный период.

Имущественный вычет: что это и как рассчитывается?

Имущественный вычет – это сумма, которую налогоплательщик может учесть при расчете налога на доходы физических лиц. Размер вычета зависит от различных факторов, таких как наличие недвижимости, наличие несовершеннолетних детей, инвалидность и т.д. Остаток имущественного вычета – это сумма, которую налогоплательщик не использовал в текущем отчетном периоде и которую он может использовать в последующих периодах.

Взаимосвязь декларации и имущественного вычета

Для рассчитывания имущественного вычета необходимо правильно заполнить декларацию и указать все необходимые сведения о своем имуществе и других факторах, влияющих на размер вычета. Налоговая служба, основываясь на информации из декларации, определит, какую сумму имущественного вычета можно применить к налоговой базе.

Если в текущем отчетном периоде налогоплательщик не использовал весь имущественный вычет, то остаток этого вычета автоматически переносится на следующий отчетный период и может быть использован в течение определенного срока.

Примеры рассчета остатка имущественного вычета

- Предположим, что налогоплательщик имеет право на имущественный вычет в размере 100 000 рублей и использовал только 50 000 рублей в текущем отчетном периоде. Тогда остаток имущественного вычета составит 50 000 рублей, который будет учтен в следующем отчетном периоде;

- Если налогоплательщик в текущем отчетном периоде не использовал весь имущественный вычет, то этот остаток может быть использован только в следующем отчетном периоде. Например, если налогоплательщик имеет остаток имущественного вычета в размере 100 000 рублей, то в следующем отчетном периоде он сможет использовать этот остаток, а также получить новый вычет, если он будет иметь на это право.

| Период | Имущественный вычет | Остаток имущественного вычета |

|---|---|---|

| 2020 год | 100 000 рублей | 50 000 рублей |

| 2021 год | 100 000 рублей | 150 000 рублей |

Таким образом, декларация и остаток имущественного вычета имеют тесную взаимосвязь. Декларация позволяет рассчитать размер имущественного вычета, а остаток этого вычета может быть использован в последующих отчетных периодах для уменьшения налоговой нагрузки.

Как проверить остаток налогового вычета через интернет

Для проверки остатка налогового вычета через интернет вам понадобятся:

- Паспорт или иной документ, удостоверяющий личность;

- ИНН (индивидуальный номер налогоплательщика);

- Доступ к интернету.

Шаг 1: Зайдите на официальный сайт ФНС

Перейдите на официальный сайт Федеральной налоговой службы, чтобы получить доступ к онлайн-сервисам. Обычно адрес сайта выглядит как «www.nalog.ru».

Шаг 2: Авторизуйтесь на портале госуслуг

Чтобы получить доступ к персональной информации, вам необходимо авторизоваться на портале госуслуг. Используйте свои учетные данные для входа или создайте новую учетную запись, если у вас ее еще нет.

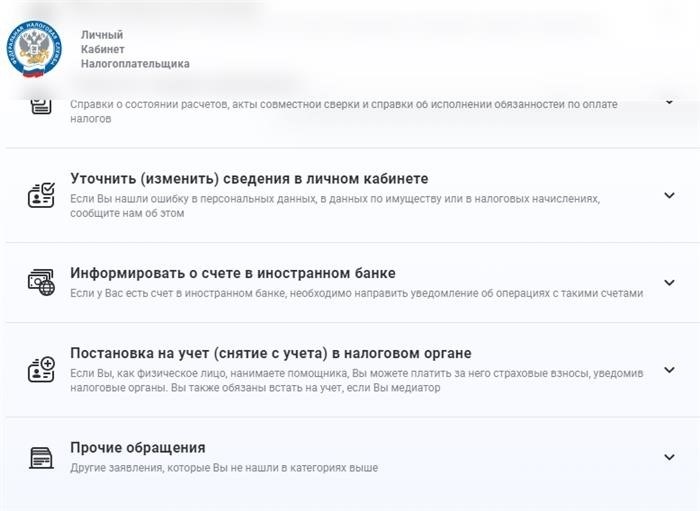

Шаг 3: Проверьте остаток налогового вычета

После успешной авторизации вы попадете на личный кабинет налогоплательщика. Найдите в меню раздел, посвященный налоговым вычетам или возместительным платежам. В этом разделе вы сможете увидеть информацию о вашем остатке налогового вычета.

Шаг 4: При необходимости обратитесь в налоговую службу

Если вам не удалось найти информацию о вашем остатке налогового вычета или возникли проблемы с доступом и авторизацией, обратитесь в налоговую службу или воспользуйтесь поддержкой онлайн-сервиса. Сотрудники налоговой службы смогут помочь вам с проверкой и предоставить необходимую информацию.

Как узнать, сколько налогового вычета получено, онлайн

Налоговый вычет представляет собой сумму, которую государство компенсирует налогоплательщикам в целях стимулирования определенных деятельностей, например, приобретения жилья или образования. Узнать, сколько налогового вычета вам уже начислено, можно онлайн, используя специальные сервисы и порталы.

Как получить информацию о налоговом вычете онлайн:

- Перейдите на официальный сайт налоговой службы вашего региона.

- Авторизуйтесь с помощью электронной подписи или личного кабинета.

- Перейдите в раздел «Налоговый вычет» или «Личный кабинет налогоплательщика».

- Выберите нужный год и категорию налоговых вычетов (например, на образование или жилье).

- Получите информацию о сумме налогового вычета, начисленной вам за выбранный период.

Преимущества узнавания налогового вычета онлайн:

- Быстрый доступ к информации — вы можете узнать свою сумму налогового вычета в любое время и из любого места.

- Удобство использования — для получения информации вам не нужно обращаться в налоговую инспекцию или отправлять запросы по почте. Все данные доступны вам онлайн.

- Точность и актуальность — сервисы онлайн-порталов налоговых служб обновляются регулярно, поэтому информация о вашем налоговом вычете будет точной и актуальной.

Узнав сумму налогового вычета онлайн, вы сможете оценить, сколько денег вам уже начислено государством и в случае необходимости использовать вычеты для определенных целей. Это удобный и доступный способ контролировать свои финансы и вести учет полученных налоговых преимуществ.

Личное обращение в налоговую инспекцию

Подготовка к обращению

- Изучите всю необходимую информацию на сайте налоговой инспекции. Это поможет вам разобраться в своих правах и обязанностях.

- Соберите все необходимые документы, относящиеся к вашему вопросу. Например, декларацию о доходах, выписки из банковских счетов, копии договоров и др.

- Определите конкретную цель вашего обращения. Это поможет вам сформулировать свои вопросы и запросить нужную информацию.

Обращение в инспекцию

- Выберите удобный для вас способ обращения: личное присутствие, телефонный звонок или электронная почта. Учитывайте, что личное посещение может быть наиболее эффективным, особенно в сложных ситуациях.

- При обращении уточните, какие документы потребуются, чтобы получить нужную информацию или решить свой вопрос.

- Внимательно слушайте сотрудника инспекции и задавайте уточняющие вопросы.

- При необходимости просите оформить письменное подтверждение полученной информации или решения.

После обращения

- Сохраните полученные документы, ответы и решения инспекции. Они могут пригодиться в будущем.

- Если вам не удалось решить свой вопрос или получить нужную информацию, обратитесь за помощью к квалифицированному юристу или бухгалтеру.

- Не забывайте своевременно выполнять все свои налоговые обязанности и следить за изменениями в законодательстве, чтобы избежать проблем в будущем.

Соблюдение этих рекомендаций поможет вам максимально эффективно воспользоваться личным обращением в налоговую инспекцию и получить полезную информацию или решить свой вопрос. Будьте внимательны, готовьтесь заранее и не стесняйтесь задавать уточняющие вопросы — так вы сможете успешно справиться с любыми налоговыми вопросами.

Использование налогового вычета: рекомендации и советы

1. Пополните пенсионные накопления

Одним из способов использования налогового вычета является пополнение пенсионных накоплений. Если вы пополняете свой пенсионный счет в течение налогового года, то можно получить налоговый вычет в размере суммы пополнения. Это поможет вам не только сэкономить на налогах, но и обеспечить более комфортную пенсию в будущем.

2. Воспользуйтесь вычетом на детей

Если у вас есть дети, то вы можете воспользоваться налоговым вычетом на детей. Вычет на детей предоставляется за каждого иждивенца до 18 лет. Размер вычета зависит от количества детей и дохода. При использовании данного вычета можно значительно снизить сумму налоговых платежей.

3. Получайте налоговый вычет на обучение

Если вы учите своих детей или сами получаете образование, то можете получать налоговый вычет на обучение. Вычет предоставляется как за образование детей до 24 лет, так и за собственное образование. Размер вычета зависит от суммы расходов на образование и дохода. Это позволит вам существенно снизить налоговые платежи и инвестировать в образование вашей семьи.

4. Используйте вычет на ипотеку

Если у вас есть ипотека, то можно воспользоваться налоговым вычетом на ипотеку. Вычет предоставляется на сумму процентов по ипотечному кредиту и может быть использован для уменьшения налоговых платежей. Это позволит вам сэкономить существенную сумму на налогах и сделать жилищные условия более доступными.

5. Заполняйте декларацию правильно

Чтобы воспользоваться налоговым вычетом, необходимо правильно заполнить налоговую декларацию. Убедитесь, что вы указали все применимые вычеты и предоставили необходимые доказательства расходов. Это поможет избежать проблем при проверке налоговой службы и получить максимально возможный налоговый вычет.

6. Обратитесь к профессионалам

Если вы не уверены, как правильно воспользоваться налоговым вычетом, лучше обратиться к профессиональным налоговым консультантам или юристам. Они помогут вам определить, какие вычеты вам доступны, и помогут правильно заполнить налоговую декларацию. Это позволит вам получить максимально возможный налоговый вычет и сэкономить на налоговых платежах.

Использование налогового вычета позволяет существенно снизить налоговую нагрузку и сэкономить деньги. Пополняйте пенсионные накопления, воспользуйтесь вычетом на детей и обучение, использовать вычет на ипотеку и заполняйте декларацию правильно. Если вы не уверены, как правильно воспользоваться налоговым вычетом, обратитесь к профессионалам. И помните, что использование налогового вычета — это законный способ снизить налоговые платежи и улучшить свою финансовую ситуацию.

Шаг 1: Вход на страницу сайта

1. Откройте браузер и введите адрес сайта

Сначала необходимо открыть веб-браузер на вашем компьютере или мобильном устройстве. В адресной строке введите URL-адрес сайта, на котором предоставляется информация о налоговых вычетах.

2. Найдите форму входа или авторизации

После открытия сайта на поисковой странице найдите форму входа или авторизации. Это может быть кнопка «Вход», «Авторизация», «Личный кабинет» или что-то похожее. Щелкните на этой кнопке, чтобы перейти на страницу авторизации.

3. Введите логин и пароль

На странице авторизации введите свой логин и пароль в соответствующие поля. Логин может быть вашим электронным адресом или созданным ранее логином пользователя. Пароль должен быть надежным и содержать различные символы и цифры.

4. Нажмите «Войти» или «Авторизоваться»

После ввода логина и пароля нажмите кнопку «Войти» или «Авторизоваться» для подтверждения входа на сайт. Если данные введены верно, вы будете перенаправлены на страницу с вашим личным кабинетом или на страницу, где можно узнать информацию о налоговых вычетах.

После успешного входа на сайт вы сможете приступить к следующим шагам для узнавания информации о полученном налоговом вычете.

Остаток имущественного вычета – что это значит

Для определения остатка имущественного вычета необходимо знать следующую информацию:

- Количество лет владения объектом недвижимости – чем дольше налогоплательщик является владельцем недвижимости, тем больше он может получить вычет;

- Стоймость объекта недвижимости – сумма, за которую производилась продажа, покупка или передача объекта;

- Максимальная сумма вычета по законодательству – сумма, до которой можно использовать имущественный вычет.

Простым способом определить остаток имущественного вычета можно использовать следующую формулу:

- Определить максимальную сумму вычета в соответствии с законодательством;

- Вычесть из этой суммы налоговые платежи, уже учтенные при предыдущих операциях с недвижимостью;

- Полученную сумму умножить на процент вычета в зависимости от количества лет владения.

Пример определения остатка имущественного вычета:

| Количество лет владения | Процент вычета |

|---|---|

| 3 | 10% |

| 5 | 20% |

| 10 | 30% |

| Более 10 | 35% |

Если, например, максимальная сумма вычета составляет 2 миллиона рублей, а налоговые платежи, уже учтенные при предыдущих операциях, составляют 500 тысяч рублей, то остаток имущественного вычета будет рассчитываться следующим образом:

(2 000 000 рублей — 500 000 рублей) * 30% = 450 000 рублей

Таким образом, налогоплательщик сможет использовать остаток имущественного вычета в размере 450 000 рублей для компенсации налоговых платежей при последующих операциях с недвижимостью.

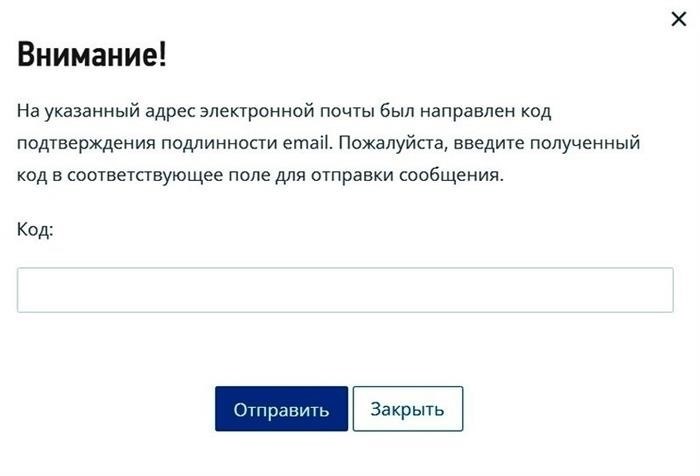

Шаг 3. Отправка запроса

Когда Вы подготовили все необходимые документы и информацию для расчета налогового вычета, настало время отправить запрос в соответствующий налоговый орган. Вот несколько шагов, которые помогут Вам правильно отправить запрос:

1. Сбор необходимых документов

Перед отправкой запроса, убедитесь, что у Вас есть все документы, которые требуются для расчета налогового вычета. Обычно, необходимо предоставить следующие документы:

- Заявление о получении налогового вычета;

- Копии документов, подтверждающих Ваше право на налоговый вычет (например, справка о доходах, квитанции об оплате образовательных услуг и т.д.);

- Паспорт или другой идентификационный документ.

2. Подготовка запроса

Прежде чем отправить запрос, убедитесь, что Вы правильно заполнили все необходимые поля в заявлении. Проверьте правильность указанных данных и дат. Убедитесь, что все копии документов приложены к запросу. Если есть какие-либо дополнительные материалы, которые необходимо приложить к запросу, укажите это.

3. Отправка запроса

Отправьте запрос в соответствующий налоговый орган. Обычно это можно сделать почтой или лично, предъявив заявление и документы в налоговой инспекции. В некоторых случаях, запрос можно отправить электронным способом через специальную систему, указанной на веб-сайте налоговой службы.

После отправки запроса, сохраните подтверждение о его получении или квитанцию. Это поможет Вам в случае возникновения непредвиденных ситуаций или споров.

Теперь Вы знаете, как правильно отправить запрос на получение налогового вычета. Следуйте этим шагам и получите свои вычеты с минимальными усилиями.

Проверить через сайт ФНС

Чтобы узнать информацию о полученном налоговом вычете, можно воспользоваться официальным сайтом Федеральной налоговой службы России (ФНС). Для этого необходимо выполнить следующие шаги:

- Перейдите на сайт ФНС по адресу www.nalog.ru.

- В верхнем меню выберите раздел «Физические лица».

- Найдите подраздел «Информация о налоговых вычетах» и кликните на него.

- В открывшемся разделе вы увидите разные виды налоговых вычетов. Для получения информации о налоговом вычете на детей выберите соответствующий пункт.

- В появившемся окне введите свои персональные данные, такие как ФИО, ИНН и год, за который вы хотите узнать информацию о налоговом вычете на детей.

- Нажмите кнопку «Отправить».

- В результате вы увидите информацию о полученном налоговом вычете на детей, включая сумму и дату начала действия.

Проверка налогового вычета через сайт ФНС является удобным и быстрым способом получения информации о сумме полученного вычета. Однако, помните, что результаты могут быть видны не сразу, так как сайт ФНС может быть перегружен или находиться на техническом обслуживании.