Банкротство индивидуального предпринимателя (ИП) с долгами является одним из способов решения финансовых проблем и официальным признанием невозможности возвращения задолженности. В процессе банкротства ИП освобождаются от долгов, при этом помогая верующим в таких должниках получить хотя бы часть их средств.

Стоимость процедуры банкротства ИП в Эвертон

Банкротство индивидуального предпринимателя (ИП) может стать выходом из сложной финансовой ситуации, но перед началом этой процедуры следует ознакомиться со стоимостью и необходимыми документами.

Стоимость услуг по банкротству ИП

Стоимость процедуры банкротства ИП в Эвертон может варьироваться в зависимости от сложности дела и выбранного адвоката или юриста. Обычно она состоит из следующих составляющих:

- Административные и судебные сборы;

- Гонорары адвокатов или юристов;

- Расходы на оценку имущества;

- Расходы на публикации в средствах массовой информации;

- Прочие необходимые расходы.

Расчет стоимости процедуры банкротства ИП проводится индивидуально в каждом случае и зависит от объема работы и условий дела.

Необходимые документы для проведения процедуры

Для начала процедуры банкротства ИП в Эвертон необходимо подготовить следующие документы:

- Заявление о признании ИП банкротом;

- Доказательства исполнения обязанностей по уплате налогов и других платежей;

- Сведения об имуществе и обязательствах ИП;

- Копии документов, подтверждающих возникновение задолженности;

- Прочие необходимые документы в зависимости от конкретной ситуации.

Преимущества обращения к профессионалам

Обращение к опытным адвокатам или юристам при проведении процедуры банкротства ИП позволяет обезопасить себя от возможных ошибок и ускорить процесс:

- Профессионалы знают все особенности банкротства ИП в Эвертон и помогут сориентироваться в процессе;

- Они эффективно взаимодействуют с судами и кредиторами;

- Создают действенную стратегию защиты интересов ИП;

- Занимаются сбором и подготовкой необходимых документов;

- Предоставляют профессиональные консультации и содействуют в принятии решений.

Обратившись к профессионалам, вы сможете получить подробную информацию о стоимости процедуры банкротства ИП в Эвертон и необходимых документах, а также надежную поддержку во время всего процесса.

Какими последствиями грозит ИП банкротство?

Банкротство индивидуального предпринимателя несет с собой серьезные последствия, которые оказывают значительное влияние на его деловую репутацию, кредитную и финансовую ситуацию. Рассмотрим основные последствия банкротства ИП.

1. Утрата имущества

Индивидуальный предприниматель, объявившийся банкротом, обязан передать свое имущество управляющему. Утрата имущества может включать в себя дом, автомобиль, бизнес-активы и другие ценности, которые принадлежат ИП.

2. Прекращение деятельности

Банкротство ИП влечет за собой прекращение его деловой деятельности. Индивидуальный предприниматель теряет возможность работать и получать доходы от своего предприятия.

3. Запрет на осуществление предпринимательской деятельности

Индивидуальный предприниматель, официально признанный банкротом, не имеет права заниматься предпринимательской деятельностью в течение определенного срока. Это является серьезным ограничением для ИП, который хочет восстановить свою деловую репутацию и возобновить свою предпринимательскую деятельность.

4. Ответственность перед кредиторами

Банкротство ИП не означает полное избавление от долгов. В ходе банкротства управляющий проводит процедуру расчета с кредиторами, которые имеют право на компенсацию своих убытков. ИП может быть обязан выплатить часть или всю задолженность перед кредиторами в определенный срок.

5. Ухудшение кредитной истории

Банкротство ИП отражается на его кредитной истории и может существенно ухудшить его кредитный рейтинг. Это затрудняет получение кредитов и займов в будущем, а также может привести к повышению процентных ставок и снижению доступных кредитных лимитов.

6. Потеря доверия клиентов и партнеров

Банкротство ИП может привести к потере доверия со стороны клиентов и партнеров. Потеря деловой репутации может привести к сокращению клиентской базы, уменьшению объемов продаж и потере важных партнерских отношений.

7. Психологические и эмоциональные проблемы

Банкротство ИП может оказать серьезное воздействие на психологическое и эмоциональное состояние предпринимателя. Стресс, депрессия и чувство потери могут возникнуть в результате финансовых трудностей и утраты бизнеса.

В целом, банкротство ИП имеет серьезные экономические, финансовые и психологические последствия, которые потребуют времени и усилий для их преодоления и восстановления деловой репутации.

Почему важна профессиональная юридическая поддержка?

1. Компетентность и опыт юристов

Профессиональные юристы, специализирующиеся на банкротстве ип с долгами, обладают необходимыми знаниями и опытом для эффективного решения различных юридических вопросов. Они знакомы с действующими законами, процедурами и судебными практиками, что позволяет им предоставлять квалифицированную помощь владельцу предприятия.

2. Понимание сложных юридических процедур

Банкротство ип с долгами включает в себя множество сложных юридических процедур, требующих точного понимания и соблюдения правил. Профессиональные юристы помогут разобраться в этих процедурах, составить необходимую документацию, а также подготовить и представить интересы владельца предприятия в суде.

3. Уменьшение рисков и ошибок

Самостоятельное осуществление банкротства ип с долгами может привести к серьезным ошибкам, таким как неправильное оформление документов, пропуск важных сроков или неправильный расчет долгов. Профессиональная юридическая поддержка поможет избежать этих ошибок и минимизировать риски, связанные с процессом банкротства.

4. Защита интересов клиента

Профессиональные юристы будут защищать интересы клиента на всех этапах процесса банкротства ип с долгами. Они будут изучать и анализировать все доступные факты, доказательства и документы, чтобы защитить права и интересы владельца предприятия перед судом, кредиторами и другими сторонами.

5. Экономия времени и ресурсов

Сотрудничество с профессиональными юристами позволит сэкономить время и ресурсы владельцу предприятия. Юристы будут заниматься всеми юридическими аспектами процесса банкротства, позволяя бизнесмену сосредоточиться на важных деловых задачах и восстановлении финансового состояния.

В итоге, профессиональная юридическая поддержка является неотъемлемой частью успешного процесса банкротства ип с долгами. Она обеспечивает компетентность, анализ рисков, защиту интересов клиента и экономию времени и ресурсов. Поэтому, обратившись за поддержкой к опытным юристам, владелец предприятия повышает свои шансы на эффективное решение юридических вопросов и возврат к финансовой стабильности.

Шаг 4. Сотрудничать с управляющим

После того, как процедура банкротства ИП с долгами начала свое развитие, важно внимательно сотрудничать с управляющим. Он назначается судом и отвечает за проведение процедуры банкротства и оценку имущества ИП. Сотрудничество с управляющим поможет облегчить процесс банкротства и повысить шансы на получение максимальной выгоды от продажи имущества.

1. Предоставление информации

Важно предоставить управляющему всю необходимую информацию о своем бизнесе и имуществе. Все документы должны быть предоставлены своевременно и полностью. Это включает в себя бухгалтерскую отчетность, договоры, документы о сделках и имущество.

2. Сотрудничество в процессе оценки имущества

Управляющий проводит оценку имущества ИП, чтобы определить его стоимость и возможность возврата долгов. Важно сотрудничать с управляющим в процессе оценки, предоставлять всю необходимую информацию для определения реальной стоимости имущества.

3. Содействие в продаже имущества

При продаже имущества ИП с долгами, управляющий будет заниматься поиском покупателей и проведением торгов. Важно сотрудничать с ним, предоставлять дополнительную информацию о имуществе и помогать в привлечении потенциальных покупателей. Это поможет увеличить вероятность успешной продажи имущества.

4. Выполнение решений управляющего

Управляющий принимает решения, которые могут повлиять на ход процедуры банкротства и возврат долгов. Важно строго выполнять все решения управляющего и предоставлять запрашиваемую информацию и документы в срок. Это поможет ускорить процесс банкротства.

5. Общение и консультации

Управляющий является специалистом в области банкротства и может дать ценные советы и консультации. Важно поддерживать открытое общение с управляющим, задавать вопросы и просить помощи при необходимости. Разумное сотрудничество с управляющим поможет оптимизировать процесс банкротства и достичь наилучших результатов.

Что такое банкротство?

Банкротство является способом защиты должника и кредиторов. Должник, объявившийся банкротом, может получить ликвидацию своих активов и распределение полученных средств между кредиторами. Это помогает должнику избежать дальнейших затрат и возможных судебных преследований со стороны кредиторов.

Причины банкротства

Банкротство может возникнуть по разным причинам:

- Слишком большая нагрузка долгов;

- Снижение спроса на товары или услуги;

- Неправильное финансовое планирование;

- Отсутствие регулярных поступлений денежных средств;

- Непредвиденные обстоятельства, такие как природные катастрофы или экономические кризисы.

Процесс банкротства

Банкротство проходит в несколько этапов:

- Фаза подготовки: должник собирает необходимые документы и информацию о своих долгах и активах.

- Подача заявления о банкротстве: должник подает заявление в арбитражный суд о своей неплатежеспособности.

- Утверждение процедуры: суд утверждает процедуру банкротства и назначает временного управляющего.

- Ликвидация активов: временный управляющий осуществляет ликвидацию активов и распределение средств между кредиторами.

- Завершение процедуры: после полного расчета с кредиторами, суд признает должника банкротом и закрывает процедуру.

Последствия банкротства

Банкротство имеет некоторые последствия для должника:

- Понижение кредитного рейтинга;

- Ограничения на получение новых кредитов;

- Потеря имущества;

- Получение статуса банкрота, который может оказывать негативное влияние на деловую репутацию.

Банкротство – это серьезный шаг, который может иметь долгосрочные последствия для должника. Поэтому важно вовремя обратиться за помощью к юристам или финансовым консультантам для осуществления правильной подготовки и прохождения процедуры банкротства.

Почему лучше не медлить с процедурой банкротства ИП?

Вот несколько причин, почему лучше не медлить с процедурой банкротства ИП:

1. Защита от приставов и судебных преследований

При медлении с банкротством ИП, кредиторы имеют все права обратиться в суд и начать взыскание долгов через приставов. Это может привести к ограничению ваших финансовых возможностей, аресту имущества или даже запрету на выезд за границу. Старт процедуры банкротства позволяет остановить все эти преследования и дать вам шанс избежать серьезных негативных последствий.

2. Прекращение начисления пени

Если вы превысили сроки погашения долгов, возможно, что на вас уже начисляется плата в виде пени и штрафов. Такие начисления могут быть значительными и только увеличивать задолженность. Банкротство ИП позволит остановить начисления пени и прекратить дальнейшие обязательства кредиторам.

3. Возможность реструктуризации долгов

Процедура банкротства ИП предоставляет возможность реструктуризации долгов. Суд может установить план погашения задолженностей, который будет адаптирован к вашим финансовым возможностям. Это может включать снижение суммы долга, установление рассрочки платежей или других мер, которые помогут вам решить проблему с долгами.

4. Возможность сохранить бизнес или его часть

Банкротство ИП может быть спасительным для вашего бизнеса. Если у вас есть перспективы улучшения финансового положения в будущем, суд может разрешить продолжение вашей деятельности или сохранение части бизнеса. Это позволит вам сохранить и развивать свою компанию, а не терять все в результате долгов и кредиторских исков.

Российское законодательство о банкротстве

В России банкротство как правовая категория регулируется Банкротством С различными механизмами и процедурами. В настоящее время действует актуальная редакция федерального закона «О несостоятельности (банкротстве)» от 26 октября 2002 года № 127-ФЗ.

Типы процедур банкротства

- Конкурсное производство – процесс, проводимый судом или арбитражным управляющим, в ходе которого решаются вопросы передачи управления имуществом должника специалисту по банкротству, принятия решения о банкротстве и распределении средств между кредиторами.

- Упрощенное производство — более легкая процедура банкротства, предназначенная для мелких предпринимателей и физических лиц, имеющих невысокий уровень долгов.

Последствия банкротства

Последствия для должника:

- Объявление банкротом и ликвидация его имущества задокументированы в Федеральном реестре сведений о банкротстве.

- Возможная потеря контроля над деловой деятельностью и участием в управлении.

- Ограничения в получении кредита и иных финансовых услуг.

Последствия для кредиторов:

- Возможность получить частичное возмещение убытков с продажи имущества должника.

- Участие в конкурсном процедуре распределения долгов.

Процедура банкротства

- Подача заявления о банкротстве.

- Рассмотрение заявления судом или органом, уполномоченным на проведение упрощенной процедуры.

- Принятие решения о возбуждении процедуры банкротства или отказе в проведении процедуры.

- Уполномочивание арбитражного управляющего для осуществления процедуры или перевод дела в соответствующий суд.

- Проведение конкурсного или упрощенного производства с учетом прав и интересов кредиторов и должника.

- Ликвидация имущества должника и распределение средств между кредиторами.

- Прекращение процедуры банкротства.

| Преимущества банкротства | Недостатки банкротства |

| — Возможность регулировать долговые обязательства. | — Ограничения в доступе к кредиту и другим финансовым услугам. |

| — Защита имущества от принудительного изъятия. | — Потеря контроля над деловой деятельностью. |

| — Возможность получить частичное возмещение убытков для кредиторов. | — Публичное объявление о банкротстве в Федеральном реестре сведений о банкротстве. |

Банкротство в России регламентируется законом и предусматривает различные процедуры для регулирования долговых обязательств. Подобная процедура может иметь как положительные, так и отрицательные последствия для должника и кредиторов. Важно знать свои права и обязанности и обратиться к специалистам в случае необходимости.

Роль арбитражного управляющего

Основные функции арбитражного управляющего:

- Управление имуществом должника;

- Определение и удовлетворение требований кредиторов;

- Поиск и реализация имущества должника;

- Урегулирование споров, связанных с банкротством должника;

- Подготовка и представление отчетности по заключению процедуры банкротства.

Важные принципы работы арбитражного управляющего:

- Независимость и беспристрастность;

- Компетентность и профессионализм;

- Целесообразность и экономическая эффективность.

Цитата: «Арбитражный управляющий является независимым лицом, назначенным судом, и его задача — управлять имуществом должника, обеспечить максимальное удовлетворение требований кредиторов и реализацию имущества.» — отмечают эксперты в области банкротства.

| Качество | Значение |

|---|---|

| Опыт и знания | Арбитражный управляющий должен обладать глубокими знаниями и практическим опытом в области банкротства. |

| Коммуникабельность | Важной задачей арбитражного управляющего является взаимодействие с кредиторами, должником и судом. |

| Целеустремленность | Арбитражный управляющий должен быть нацелен на достижение результата и восстановление финансового состояния должника. |

Таким образом, роль арбитражного управляющего в процедуре банкротства индивидуального предпринимателя необходима для эффективного управления имуществом должника и защиты интересов кредиторов.

Имущество ИП в ходе процедуры банкротства

В ходе процедуры банкротства индивидуального предпринимателя (ИП) возникает вопрос о распределении его имущества среди кредиторов. Имущество ИП может быть разделено на две категории: общую массу имущества и имущество, приобретенное после начала процедуры.

Общая масса имущества ИП

Общая масса имущества ИП включает все его активы на момент начала процедуры банкротства. Это включает в себя недвижимое и движимое имущество, автотранспортные средства, оборудование, товары на складе и т.д. Все это имущество будет оценено и учтено в составе банкротной массы.

Имущество, приобретенное после начала процедуры

Имущество, которое ИП приобретает в ходе процедуры банкротства, не входит в общую массу имущества. Однако, если такое имущество было приобретено за счет кредиторов или с использованием средств, подлежащих распределению между кредиторами, оно также может быть включено в банкротную массу.

Распределение имущества ИП между кредиторами

Распределение имущества ИП между кредиторами происходит в соответствии с правилами, установленными законодательством о банкротстве. Основная цель состоит в максимальном удовлетворении требований кредиторов.

- Приоритетные требования: В первую очередь удовлетворяются требованиями государственных органов, взыскания которых имеют повышенную приоритетность, а также алиментные обязательства и судебные расходы.

- Обычные требования: Затем распределяются средства среди обычных кредиторов, включая банки, поставщиков, работников и других.

- Необеспеченные требования: В последнюю очередь удовлетворяются требования необеспеченных кредиторов.

Распределение имущества может происходить как в деньгах, так и в натуральной форме. Кредиторы имеют право представить свои требования на удовлетворение из банкротной массы.

Возможные проблемы и споры

В процессе распределения имущества ИП между кредиторами могут возникнуть проблемы и споры, связанные с признанием требований кредиторов, определением порядка приоритетности требований, оспариванием сделок, приводящих к умалчиванию активов и т.д.

| Проблема | Решение |

|---|---|

| Оспаривание сделок | Суд может признать сделки недействительными, если они были совершены с нарушением закона или привели к ущербу для кредиторов. |

| Умалчивание активов | Суд может принять решение о признании активов скрытыми и включить их в банкротную массу. |

Споры и проблемы, связанные с распределением имущества ИП, решаются судом в рамках процедуры банкротства.

Основания для банкротства: добровольные и обязательные

Право на банкротство является важным инструментом защиты интересов предпринимателей в случае финансовых трудностей. В Российской Федерации основания для банкротства могут быть как добровольными, так и обязательными. Рассмотрим их подробнее.

Добровольные основания для банкротства

Добровольное банкротство предполагает, что сам должник обращается в арбитражный суд для признания его несостоятельным и начала процедуры банкротства. Основаниями для добровольного банкротства могут быть:

- Невозможность выполнения долговых обязательств

- Существенное снижение активов предприятия

- Угроза прекращения бизнеса

- Нет возможности реализовать существующие проекты

Обязательные основания для банкротства

Обязательное банкротство возникает, когда кредиторы обращаются в суд с заявлением о банкротстве должника. Такие обращения основаны на следующих факторах:

- Производство исполнительного производства без результата

- Имеющиеся исполнительные документы на сумму более 300 000 рублей

- Срок платежа в исполнительном производстве истек

- Недостаточность имущества для удовлетворения требований кредиторов

Обязательное банкротство не зависит от воли должника и может быть инициировано кредиторами для защиты своих интересов.

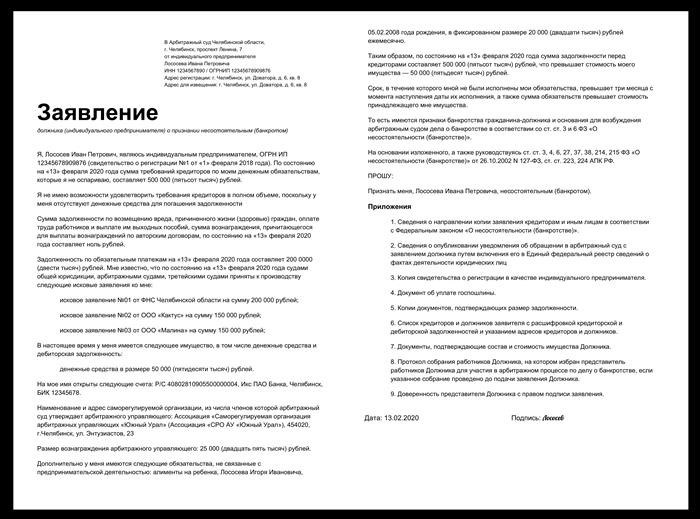

Шаг № 2. Составление заявления о признании индивидуального предпринимателя банкротом

Для начала процедуры банкротства индивидуального предпринимателя необходимо составить заявление о признании его банкротом. Заявление должно быть юридически грамотным, содержать все необходимые сведения и подтверждающие документы.

1. Заголовок заявления

В заголовке заявления должно быть указано, что это заявление о признании индивидуального предпринимателя банкротом.

Пример: «Заявление о признании индивидуального предпринимателя Иванова Ивана Ивановича банкротом».

2. Личные данные предпринимателя

В заявлении необходимо указать следующие личные данные индивидуального предпринимателя:

- ФИО;

- Дата рождения;

- Адрес места жительства;

- ИНН.

3. Сведения о долгах

Заявление должно содержать подробные сведения о долгах предпринимателя. Указывается сумма задолженности перед кредиторами, названия кредиторов, а также сроки и условия долговых обязательств.

4. Обоснование неплатежеспособности

В заявлении следует обосновать неплатежеспособность индивидуального предпринимателя. Показать, что предприниматель не в состоянии уплачивать свои долги в срок и что его финансовое положение не позволяет ему продолжать свою предпринимательскую деятельность.

5. Приложение документов

К заявлению прилагаются следующие документы:

- Копия свидетельства о регистрации в качестве индивидуального предпринимателя;

- Расчет ликвидационной стоимости имущества индивидуального предпринимателя;

- Копии документов, подтверждающих задолженность по долговым обязательствам.

Составляя заявление о признании индивидуального предпринимателя банкротом, необходимо придерживаться всех требований законодательства, предусмотренных для данной процедуры. После составления заявления оно подается в суд, который принимает решение о признании индивидуального предпринимателя банкротом.

Закрытие ИП: банкротство

Процесс банкротства ИП

Процесс банкротства ИП состоит из нескольких этапов:

- Подача заявления в суд. ИП подает заявление о банкротстве в арбитражный суд с указанием оснований и доказательств своей неплатежеспособности.

- Установление факта банкротства. По результатам рассмотрения заявления, суд принимает решение о признании ИП банкротом и открывает процедуру банкротства.

- Назначение временного управляющего. Суд назначает временного управляющего, который будет управлять имуществом ИП в период процедуры банкротства.

- Сбор и проверка требований кредиторов. Кредиторы ИП должны подать свои требования о задолженности в определенный срок. Все требования проверяются и классифицируются.

- Продажа имущества. В случае недостаточности средств для погашения долгов, суд может решить о продаже имущества ИП для удовлетворения требований кредиторов.

- Ликвидация ИП. По окончании процедуры банкротства, ИП считается ликвидированным, а его долги считаются погашенными.

Последствия банкротства ИП

Банкротство ИП может иметь следующие последствия:

- Прекращение деятельности. После ликвидации ИП, он перестает существовать как юридическое лицо и не может осуществлять предпринимательскую деятельность.

- Ограничение имущественных прав. Банкротство может повлечь за собой ограничение имущественных прав ИП, такие как продажа или покупка недвижимости, получение кредитов и т.д.

- Запись в ЕГРЮЛ. Факт банкротства ИП регистрируется в Едином государственном реестре юридических лиц (ЕГРЮЛ), что может отразиться на репутации предпринимателя и его возможности вести бизнес в будущем.

Как избежать банкротства ИП

Для того чтобы избежать банкротства ИП, необходимо:

- Планировать финансовую деятельность. Регулярно проводить финансовый анализ и составлять прогнозы, чтобы предотвратить накопление долгов.

- Своевременно погашать долги. Избегать просрочек по платежам и оплачивать задолженности вовремя.

- Устанавливать эффективную систему управления. Создание и ведение бухгалтерии, учет доходов и расходов, контроль за дебиторской и кредиторской задолженностью.

- Использовать юридическую поддержку. Обращаться к юристам и специалистам в области бухгалтерии, чтобы получать консультации и помощь в ведении дел.

ИП, находящийся на грани банкротства, должен сделать все возможное для избежания этой ситуации. Однако, если долги уже невозможно погасить, стоит обратиться к процедуре банкротства для ликвидации задолженности и закрытия бизнеса.

Документы, необходимые для возбуждения дела

Для возбуждения дела о банкротстве индивидуального предпринимателя необходимо предоставить следующие документы:

1. Заявление о признании банкротом

В заявлении необходимо указать следующую информацию:

- ФИО должника (индивидуального предпринимателя);

- Место жительства или место нахождения должника;

- Описание фактического состояния дел должника и его имущества;

- Сумма задолженности должника;

- Контактные данные должника;

- Подпись и дата подачи заявления.

2. Документы, подтверждающие правомочность представителя

Если заявление подает представитель должника, необходимо предоставить документы, подтверждающие его правомочность (доверенность или иной документ).

3. Документы, подтверждающие наличие задолженности

Для подтверждения наличия задолженности необходимо предоставить документы, такие как:

- Кредитные договоры;

- Договоры поставки товаров или оказания услуг;

- Акты выполненных работ или оказанных услуг;

- Расчетные документы (счета, накладные и др.).

4. Иные документы

При возбуждении дела о банкротстве индивидуального предпринимателя могут потребоваться и другие документы, такие как:

- Справки из налоговых органов;

- Справки из банков;

- Свидетельства о регистрации предпринимателя и другие документы, подтверждающие его статус.

В случае несоблюдения требований к предоставлению документов или их неполноты, возможно отказаться от рассмотрения дела о банкротстве.

Важно предоставить все необходимые документы в полном объеме для возбуждения дела о банкротстве и обеспечения правильного решения суда.

Основания признания индивидуального предпринимателя банкротом

Индивидуальный предприниматель может быть признан банкротом в случае невозможности удовлетворения его долгов перед кредиторами. При этом, существуют определенные основания, на основе которых может быть принято решение о признании ИП банкротом.

1. Невозможность исполнения долговых обязательств ИП

Основным основанием признания ИП банкротом является его невозможность исполнения долговых обязательств перед кредиторами. Если ИП не имеет достаточных средств для погашения всех своих долгов или не в состоянии обеспечить сохранение своей платежеспособности, такое положение может стать основанием для его банкротства.

2. Несостоятельность ИП

Если ИП признан несостоятельным, то это также служит основанием для его банкротства. Несостоятельность означает, что ИП не в состоянии исполнить свои долговые обязательства в полном объеме и не имеет возможности в ближайшем будущем это исправить. В такой ситуации, кредиторы могут обратиться в суд с требованием о признании ИП банкротом.

3. Лишение полномочий или прекращение деятельности ИП

Если ИП лишен полномочий или прекратил свою деятельность, это также может стать основанием для его банкротства. Если лишение полномочий или прекращение деятельности связаны с невозможностью ИП исполнить свои долговые обязательства перед кредиторами, то суд может принять решение о признании ИП банкротом.

4. Уклонение от исполнения обязательств

Если ИП осуществляет уклонение от исполнения своих обязательств перед кредиторами, например, путем скрытия или утаивания своего имущества, это также может послужить основанием для его банкротства. Суд может принять решение о признании ИП банкротом и начале процедуры банкротства.

План погашения задолженности

Шаги плана погашения задолженности

- Анализ долгов: Первым шагом является анализ ваших долгов. Необходимо составить полный список всех кредиторов и определить общую сумму задолженности. Это поможет вам оценить масштаб проблемы и спланировать дальнейшие действия.

- Приоритезация задолженности: Определите кредиторов, у которых есть наибольший приоритет в погашении задолженности. Например, налоги, кредиты с залогом или другие кредиторы с высокими процентными ставками могут иметь более высокий приоритет.

- Установление бюджета: Разработайте бюджет, который позволит вам регулярно откладывать деньги на погашение задолженности. При составлении бюджета учтите все свои расходы, включая минимальные выплаты по долгам.

- Переговоры с кредиторами: Попробуйте договориться с кредиторами о возможности изменения условий погашения задолженности. Это может включать увеличение срока погашения или снижение процентной ставки. Постарайтесь найти компромиссное решение, которое позволит вам выплачивать долги без дополнительных финансовых трудностей.

- Регулярные выплаты: Самое важное в плане погашения задолженности — регулярная выплата. Установите расписание выплат и придерживайтесь его строго. Это поможет вам постепенно снижать задолженность и уменьшать долю процентов, начисляемых на ваш долг.

- Отслеживание прогресса: Регулярно отслеживайте прогресс погашения задолженности. Просматривайте свой баланс и убедитесь, что ваш план работает эффективно. Если возникают проблемы или задержки в выплатах, обратитесь к своим кредиторам и попробуйте найти решение вместе.

- Своевременное погашение: Погашайте задолженность вовремя в соответствии с установленным планом. Это поможет вам избежать штрафных санкций или дальнейших проблем с кредиторами.

Преимущества плана погашения задолженности

- Структура и контроль: План погашения задолженности предоставляет структуру и контроль над процессом погашения долгов. Он помогает вам четко организовать свои финансы и следить за прогрессом.

- Улучшение кредитной истории: Соблюдение плана погашения задолженности поможет вам улучшить свою кредитную историю. Регулярные и своевременные выплаты создадут положительную кредитную историю и повысят вашу кредитную репутацию.

- Снижение финансового стресса: План погашения задолженности позволяет вам прогнозировать и контролировать свои финансовые обязательства. Это снижает финансовый стресс и облегчает управление вашими долгами.

План погашения задолженности — это эффективный инструмент для возвращения долгов и восстановления финансовой стабильности. Составьте свой план и придерживайтесь его, чтобы вернуться к здоровым финансовым показателям.

Не все долги можно списать

1. Долги перед государством

Одной из категорий долгов, которые нельзя списать при банкротстве ИП, являются долги перед государственными органами. Это могут быть налоговые задолженности, неуплаченные пенсионные взносы и другие обязательные платежи. Государство обладает особыми правами взыскания таких долгов и может использовать различные способы для их взыскания.

2. Долги по судебным решениям

Еще одним видом долгов, которые нельзя списать при банкротстве ИП, являются долги по исполнительным судебным решениям. Если ИП имеет задолженности по определенному судебному решению, то эти долги не могут быть списаны в рамках процедуры банкротства. Судебные решения являются обязательными для исполнения и должны быть учтены при составлении плана погашения долгов.

3. Долги по алиментам

Долги по алиментам также не могут быть списаны при банкротстве ИП. Обязательства по выплате алиментов закреплены законодательством и являются приоритетными. ИП, имеющий задолженности по алиментам, должен включить их в план погашения долгов и добросовестно исполнять свои обязательства перед детьми или бывшим супругом.

4. Долги по кредитам с залогом

Еще одна категория долгов, которые нельзя списать при банкротстве ИП, — это долги по кредитам с залогом. Если ИП использовал имущество в качестве залога при получении кредита, то при банкротстве это имущество может быть передано банку в счет погашения долга. В таком случае ИП не может полностью избавиться от обязательств и должен их погасить до конца.

5. Долги по договорам лизинга

Наконец, долги по договорам лизинга также не подлежат списанию при банкротстве ИП. При лизинговой сделке ИП получает право на использование имущества взамен платежей, но обязан выполнять свои обязательства по оплате лизинговых платежей в течение срока договора. Если ИП не выполнил свои обязательства по оплате лизинговых платежей, банк, выступающий лизингодателем, имеет право взыскать задолженность в рамках банкротства.

Шаг 1. Проверить критерии банкротства

Перед тем, как приступить к процедуре банкротства, необходимо убедиться, что ваше индивидуальное предпринимательство (ИП) соответствует определенным критериям банкротства.

1. Существование задолженности

Первым критерием является наличие задолженности перед кредиторами. Долги должны быть подтверждены документами, например, договорами, счетами-фактурами или исполнительными документами.

2. Неплатежеспособность

Вторым критерием является неплатежеспособность ИП. Это означает, что предприниматель не в состоянии расплатиться с кредиторами в полном объеме и в установленные сроки.

3. Превышение активов над пассивами

Третий критерий – превышение активов над пассивами. Это означает, что стоимость имущества предпринимателя превышает сумму его долгов.

4. Банкротство как единственный решение

Четвертый критерий – банкротство должно быть последним и единственным возможным решением проблемы предпринимателя. Если есть другие способы решения долговой ситуации, их следует обсудить и попытаться реализовать.

Если ваше ИП отвечает всем этим критериям, вы можете приступить к процедуре банкротства. При этом особое внимание следует обратить на подтверждение задолженности и сохранение необходимых документов.

Шаг 2. Подать заявление в арбитражный суд

После составления полного и точного перечня долгов, их проверки и расчета, наступает время подачи заявления в арбитражный суд. Этот шаг играет решающую роль в процессе банкротства вашего индивидуального предпринимателя.

Когда и куда подавать заявление?

Заявление о признании вас банкротом необходимо подать в арбитражный суд по месту нахождения вашего ИП. Лучше всего обратиться к профессиональному юристу или специалисту, чтобы получить консультацию по выбору подходящего суда и составлению заявления.

Что должно содержаться в заявлении?

Заявление в арбитражный суд должно быть подготовлено в соответствии с требованиями закона. Оно должно содержать следующую информацию:

- Ваши реквизиты, включая полное наименование вашего ИП и место его нахождения

- Описание вашей профессиональной деятельности

- Сведения о вашем долговом обязательстве, включая перечень и суммы долгов перед кредиторами

- Приложения к заявлению: копии документов, свидетельствующих о вашей финансовой обстановке и суммах долгов, а также подтверждающих ваши права на имущество

Не забудьте, что ваши долги должны быть подтверждены надлежащим образом, чтобы заявление было рассмотрено.

Каковы шансы на признание вас банкротом?

Признание вас банкротом зависит от многих факторов, включая правильность составления и представления заявления, обоснованность требований и доступность нужных доказательств. Специалисты и адвокаты в области банкротства помогут вам убедить судьи в том, что ваши долги не подлежат возврату или что вы не в состоянии их погасить.

Что происходит после подачи заявления?

После подачи заявления в арбитражный суд начинается процесс рассмотрения дела. Судьи рассмотрят ваши документы, дадут возможность кредиторам представить свои доказательства и вынесут решение по вопросу о признании вас банкротом. Ваше дело также может быть передано кредиторскому собранию, где будет решаться дальнейшая судьба вашего ИП.

Подача заявления в арбитражный суд является важным шагом в процессе банкротства вашего индивидуального предпринимателя. Тщательная подготовка и правильное оформление заявления помогут увеличить шансы на признание вас банкротом и облегчить процесс дальнейшего решения суда.

А что-то позитивное в банкротстве есть?

1. Возможность начать с чистого листа

Банкротство позволяет физическим или юридическим лицам обрести новый старт и начать все сначала. При этом, оно освобождает от долгов и позволяет сосредоточиться на будущих перспективах и развитии.

2. Реструктуризация долгов

Банкротство предоставляет возможность произвести реструктуризацию долгов. Это означает, что с помощью соглашений с кредиторами можно установить новые сроки погашения долга, изменить процентные ставки или другие условия, которые облегчат погашение задолженности.

3. Защита имущества

Процесс банкротства может помочь защитить имущество от продажи или конфискации кредиторами. В рамках банкротного процедуры имущество может быть предметом защиты и сохранения в интересах банкрота.

4. Урегулирование споров

Банкротство предоставляет возможность урегулировать споры с кредиторами. Это может быть полезно, если имеются противоречия или конфликты в отношениях с кредиторами, так как процедура банкротства может помочь найти компромисс и достичь соглашения.

5. Общественное доверие

В некоторых случаях, банкротство может помочь восстановить общественное доверие. Причины банкротства могут быть различными, и часто это не всегда связано с неумением управлять финансами. Процесс банкротства может помочь объяснить причины и показать, что владелец или компания работают над исправлением ситуации.

6. Возможность учиться на своих ошибках

Банкротство может стать важным уроком и позволить извлечь уроки из прошлых ошибок. Это может помочь в будущем принимать более обдуманные и осторожные финансовые решения, чтобы избежать повторения ситуации банкротства.

Несмотря на тяжелые последствия, банкротство может иметь и некоторые позитивные стороны. Важно помнить, что каждая ситуация индивидуальна и требует профессионального подхода юристов и финансовых экспертов.

Шаг № 3. Оповещение кредиторов о начале процедуры банкротства ИП

Как оповестить кредиторов о начале процедуры банкротства ИП

Для оповещения кредиторов о начале процедуры банкротства ИП необходимо выполнить следующие действия:

- Составить письменное уведомление о начале процедуры банкротства ИП.

- В уведомлении указать полные реквизиты ИП, данные о начале процедуры банкротства, а также ограничения, которые вступают в силу для кредиторов.

- Отправить уведомление о начале процедуры банкротства ИП зарегистрированным письмом с уведомлением или курьерской службой с получением подписи о получении.

- Сохранить подтверждающие документы и уведомления о доставке для дальнейшего предоставления в суде или в других юридических инстанциях.

Зачем нужно оповещать кредиторов

Оповещение кредиторов о начале процедуры банкротства ИП важно для защиты их интересов и обеспечения процедурных правил. Это позволяет избежать незаконных действий со стороны кредиторов и обеспечить справедливое рассмотрение дела о банкротстве.

Оповещение кредиторов также выступает важным фактором для получения результатов процедуры банкротства ИП. После официального оповещения кредиторы могут представить свои требования о возврате долгов или участии в конкурсных торгах.

Что делать, если кредиторы не получили уведомление

Если по каким-то причинам кредиторы не получили уведомление о начале процедуры банкротства ИП, следует принять следующие меры:

- Проверить правильность указанных реквизитов и адресов кредиторов.

- Отправить повторное уведомление с учетом возможных ошибок и изменений.

- Связаться непосредственно с каждым кредитором для уточнения получения уведомления.

- Доказать в суде или других юридических инстанциях, что уведомление было отправлено исходя из требований закона.

Оповещение кредиторов о начале процедуры банкротства ИП является неотъемлемым этапом процесса и требует внимательного и точного выполнения. Соблюдение правил оповещения позволит предотвратить возможные трудности или сбои в последующих этапах процедуры банкротства ИП.

Банкротство: право или обязанность

Банкротство как право

- Защита от долговых обязательств. Если у предпринимателя возникла непреодолимая финансовая трудность, банкротство может быть спасительным подспорьем. Процедура банкротства может помочь освободиться от долгов и начать с чистого листа.

- Установление долгового моратория. Во время процесса банкротства на предпринимателя накладывается долговой мораторий, что позволяет временно защитить его от притязаний кредиторов и сориентироваться в своей финансовой ситуации.

- Возможность сохранения имущества. Благодаря банкротству предприниматель имеет шанс сохранить имущество, несмотря на наличие долгов. При соблюдении определенных условий, предусмотренных законодательством, можно защитить жилище, основное рабочее место и другие ценности.

Банкротство как обязанность

- Долг перед кредиторами. Когда предприниматель не в состоянии выплатить свои долги, банкротство становится обязанностью, предусмотренной законодательством. Это способ, который позволяет решить проблемы со своими обязательствами перед кредиторами.

- Обязательное исполнение требований суда. В рамках процедуры банкротства предприниматель обязан выполнять требования суда и ликвидационной комиссии. Это может включать в себя предоставление документов, участие в заседаниях и урегулирование своих долговых обязательств.

- Избавление от репутационных проблем. Банкротство может быть способом избавления от репутационных проблем, связанных с невыполнением финансовых обязательств. Предприниматель имеет возможность начать все с чистого листа и вернуться к бизнесу с новыми силами.

Итак, банкротство может рассматриваться как право, так и обязанность для индивидуального предпринимателя с долгами. Определение, какой вариант выбрать, зависит от конкретной финансовой ситуации и личных целей. Важно обратиться за помощью к профессиональным юристам, чтобы получить компетентную консультацию и принять правильное решение.

Что произойдет, если провести банкротство через суд?

1. Принятие судом решения о банкротстве

Судья рассмотрит заявление об установлении факта банкротства и примет решение об открытии процедуры. Это официальное подтверждение неплатежеспособности.

2. Назначение временного управляющего

В процессе банкротства суд назначает временного управляющего, который контролирует ход процедуры, собирает информацию о должнике и его долгах.

3. Продажа имущества должника

Основной целью банкротства является удовлетворение требований кредиторов. В случае проведения процедуры через суд, имущество должника может быть продано на аукционе или иным способом.

4. Распределение денежных средств

Полученные деньги от продажи имущества должника распределяются между кредиторами. При этом суд учитывает приоритетные требования и права кредиторов, определенные законодательством.

5. Отмена долгов

В случае успешного завершения процедуры банкротства через суд, должник может быть освобожден от оставшихся нераспределенных долгов. Однако, исключены из списания могут быть некоторые виды долгов, такие как алименты и налоговые обязательства.

6. Прекращение предпринимательской деятельности

После проведения процедуры банкротства через суд, индивидуальному предпринимателю может быть запрещено в течение определенного периода заниматься бизнесом.

7. Возможность начать свою жизнь «с чистого листа»

Проведение банкротства через суд может быть шансом для должника начать свою жизнь «с чистого листа». Разрешение на банкротство позволяет избавиться от предыдущих долгов и освободиться от финансовых обязательств.

Шаг 3. Дождаться решения суда

Как долго длится процесс рассмотрения?

Судебное разбирательство по делу о банкротстве индивидуального предпринимателя может занимать разное количество времени, в зависимости от сложности дела и загруженности суда. Обычно этот процесс занимает от нескольких недель до нескольких месяцев.

Что делать во время ожидания решения суда?

- Подготовьте документы. Во время ожидания решения суда, вам следует подготовить все необходимые документы, которые могут потребоваться в случае положительного решения. Это могут быть сведения о ваших должниках, расчеты по задолженностям и другие документы.

- Ведите учет. Рекомендуется вести учет всех действий, связанных с вашей предпринимательской деятельностью в период ожидания решения суда. Это поможет вам доказать свою добросовестность и правильность действий в случае неправомерных обвинений.

- Консультируйтесь с юристом. Важно получить профессиональную юридическую консультацию в период ожидания решения суда. Юрист сможет дать вам рекомендации и помочь вам справиться с возможными сложностями, связанными с процессом банкротства.

Что делать после получения решения суда?

После получения решения суда о банкротстве индивидуального предпринимателя, вам необходимо приступить к исполнению этого решения. Возможны различные сценарии, в зависимости от конкретной ситуации. Это может быть ликвидация бизнеса, реструктуризация долгов или другие меры, предусмотренные законодательством.

Почему стоит доверить ведение дела компании «Эвертон»?

Опытные юристы

В нашей команде работают опытные юристы, имеющие богатый практический опыт в области банкротства ип с долгами. Мы знаем все тонкости и нюансы этого процесса, что позволяет нам эффективно защищать интересы наших клиентов.

Индивидуальный подход

Мы понимаем, что каждая ситуация уникальна, поэтому ведение дела компании «Эвертон» основано на индивидуальном подходе к каждому клиенту. Мы тщательно анализируем каждую ситуацию и разрабатываем оптимальные решения, учитывая все особенности и потребности клиента.

Прозрачность и ответственность

Мы ценим доверие наших клиентов, поэтому ведение дела компанией «Эвертон» основывается на принципах прозрачности и ответственности. Мы всегда предоставляем подробную информацию о ходе дела и отвечаем на все вопросы наших клиентов.

Эффективные стратегии

Мы разрабатываем эффективные стратегии для каждого дела, направленные на максимальную защиту интересов клиента. Наша компания имеет успешный опыт в решении сложных и запутанных ситуаций, связанных с банкротством ип с долгами.

Оказание всесторонней поддержки

Компания «Эвертон» предоставляет своим клиентам всестороннюю поддержку во время всего процесса банкротства. Мы помогаем клиентам собрать необходимые документы, оформляем все юридические формальности и представляем их интересы перед судом.

Уникальные решения

Мы не ограничиваемся стандартными подходами, а находим уникальные решения для каждого клиента. Нашей целью является максимальная защита интересов клиента и достижение наиболее выгодного и результативного исхода.

ИП признан банкротом

Причины признания ИП банкротом

- Неисполнение или ненадлежащее исполнение обязанностей по уплате налогов;

- Неплатежеспособность — когда ИП не в состоянии оплатить свои текущие обязательства;

- Злоупотребление правами и ведение недобросовестной деятельности;

- Перевод или скрытие активов с целью уклонения от исполнения обязательств перед кредиторами;

- Использование недобросовестных бухгалтерских практик, в том числе подтасовка искаженной информации о своих доходах и расходах.

Последствия признания ИП банкротом

При признании ИП банкротом, его имущество может быть продано на аукционе для возврата долгов кредиторам. Однако, не всё имущество ИП может быть продано, некоторые вещи могут быть освобождены от продажи для обеспечения минимально необходимого благополучия самого банкрота и его семьи.

Кроме того, признание ИП банкротом приводит к ограничениям в их дальнейшей предпринимательской деятельности. ИП не сможет заниматься предпринимательством в будущем без специального разрешения. Они также не смогут участвовать в управлении другими организациями до тех пор, пока не погасят свои долги.

| Преимущества банкротства для ИП | Недостатки банкротства для ИП |

|---|---|

| Освобождение от долгов | Ограничения в предпринимательской деятельности |

| Ограничение ответственности ИП | Потеря репутации |

| Потеря имущества |

Советы для ИП, признанного банкротом

- Обратитесь к юристу, специализирующемуся на банкротстве, чтобы получить юридическую помощь и консультацию.

- Постарайтесь урегулировать долговую нагрузку с кредиторами, заключив договор об урегулировании задолженности или договор реструктуризации.

- Разработайте план реабилитации, который поможет вам восстановить финансовую устойчивость и погасить задолженности.

- Сотрудничайте с финансовым управляющим, который будет управлять процессом банкротства и контролировать исполнение плана реабилитации.

Банкротство для ИП может быть тяжелым периодом, но с юридической помощью и правильным подходом к урегулированию долгов, возможно восстановление финансовой стабильности и переход к новому этапу бизнеса.

Шаг 5. Быть готовым отказаться от ИП

Проверить возможность легкого выхода

Перед принятием окончательного решения об отказе от ИП, важно внимательно изучить законодательство и проверить, есть ли возможность выйти из деятельности с минимальными потерями. Например, в случае ранее закрытых торговых точек или при отсутствии других активов, процедура прекращения ИП может быть более простой.

Сообщить сотрудникам и партнерам

Перед объявлением о намерении прекратить деятельность ИП, необходимо уведомить всех сотрудников и партнеров о планируемых действиях. Объясните причины отказа от ИП и как это может повлиять на дальнейшую сотрудничество. Постарайтесь выйти из ситуации с взаимными договоренностями и сохранить хорошие рабочие отношения.

Разработать план действий

Прежде чем отказаться от ИП, необходимо разработать план действий. Определите последовательность действий и сроки, необходимые для полного прекращения деятельности. В плане должны быть учтены все аспекты, включая закрытие счетов, передачу документов и уведомление соответствующих органов.

- Закройте банковские счета и передайте все финансовые операции на личные счета. Информируйте банк о намерении прекратить ИП.

- Передайте дела следующему лицу, если вы решили продать бизнес или передать его в аренду. Убедитесь, что у вас есть все необходимые документы для правильной передачи.

- Закройте контракты и обязательства, выведя контрагентов из сферы своей ответственности. Составьте письменное соглашение с каждым контрагентом о завершении сотрудничества.

Закончить деятельность официально

Последним шагом будет официальное прекращение деятельности ИП. Отозвать все необходимые лицензии и разрешения, предоставленные в рамках деятельности ИП. Уведомить налоговые органы о прекращении деятельности и закрыть налоговый учет.

| Шаги | Действия |

|---|---|

| 1 | Проверить возможность легкого выхода |

| 2 | Сообщить сотрудникам и партнерам |

| 3 | Разработать план действий |

| 4 | Закрыть банковские счета |

| 5 | Передать дела следующему лицу |

| 6 | Закрыть контракты и обязательства |

| 7 | Закончить деятельность официально |

Отказ от ИП может быть сложным процессом, но если все действия будут проведены юридически грамотно и соблюдены все требования закона, это позволит минимизировать возможные негативные последствия.

Пошаговая инструкция: как пройти процедуру банкротства ИП

Банкротство индивидуального предпринимателя (ИП) может быть сложным и стрессовым процессом. Важно внимательно следовать определенным шагам, чтобы убедиться, что все необходимые документы и требования соблюдаются. В этой статье мы предоставим пошаговую инструкцию о том, как пройти процедуру банкротства ИП.

Шаг 1: Полное ознакомление с законодательством

Прежде чем начать процесс банкротства ИП, важно полностью ознакомиться с законодательством, регулирующим это вопрос. Изучите Федеральный закон «О несостоятельности (банкротстве)» и соответствующие нормативные акты. Это поможет вам понять все правила и требования, с которыми вам придется столкнуться.

Шаг 2: Обращение к арбитражному управляющему

Обратитесь к арбитражному управляющему, который будет руководить вашим делом о банкротстве. Подготовьте все необходимые документы по состоянию вашего предприятия, включая отчеты о финансовом положении, балансы, договоры и список должников. Все эти документы помогут арбитражному управляющему правильно оценить ситуацию и разработать план действий.

Шаг 3: Заявление о банкротстве

Составьте заявление о банкротстве, которое должно содержать всю необходимую информацию о вашем предприятии. Важно предоставить все факты и цифры точными и достоверными, чтобы избежать оспаривания заявления.

Шаг 4: Публикация информации о банкротстве

- Опубликуйте информацию о банкротстве в официальном издании о банкротстве. Это необходимо для информирования кредиторов и других заинтересованных сторон о вашем статусе банкрота.

- Разместите объявление о банкротстве на вашем веб-сайте (если таковой имеется), чтобы максимально распространить информацию о процедуре банкротства.

Шаг 5: Процедура кредиторского собрания

Проведите кредиторское собрание, на котором будут обсуждаться ваши долги и условия погашения. Пригласите всех кредиторов, чтобы они могли внести свои требования и предложения. С учетом их мнения, будет разработан план возврата долгов, который должен быть одобрен собранием кредиторов.

Шаг 6: Ликвидация активов

При необходимости вы должны продать или ликвидировать все активы вашего предприятия с целью погашения задолженности перед кредиторами. Когда активы будут реализованы и доходы распределены, вы сможете перейти к следующему шагу.

Шаг 7: Завершение процедуры банкротства

После завершения всех предыдущих шагов арбитражный управляющий подготовит отчет о завершении процедуры банкротства ИП. Этот отчет будет передан арбитражному суду для окончательного утверждения и закрытия дела о банкротстве.

Следуя этой пошаговой инструкции, вы сможете пройти процедуру банкротства ИП без лишних проблем и сложностей. Важно помнить, что каждый случай банкротства индивидуального предпринимателя уникален, поэтому в некоторых ситуациях могут быть необходимы дополнительные шаги и документы.

Что отдаст при банкротстве ИП

- Движимое имущество: ИП должно отдать все движимое имущество, такое как автомобили, мебель, техника и другие ценности. Это имущество будет продано, а полученные деньги будут использованы для удовлетворения требований кредиторов.

- Недвижимое имущество: ИП может быть вынужден отдать недвижимое имущество, включая земельные участки, здания и строения. Это имущество также будет реализовано для погашения долгов.

- Права на интеллектуальную собственность: Если у ИП есть патенты, лицензии или другие права на интеллектуальную собственность, они также могут быть отданы в процессе банкротства.

- Долги и обязательства: ИП должно погасить все свои долги и обязательства в рамках процедуры банкротства. Если средств недостаточно для полного погашения долгов, кредиторы будут иметь приоритетные права на получение своих сумм.

Отдача имущества при банкротстве ИП является неизбежной частью процесса. Важно ответственно подойти к управлению своими финансами и своевременно обращаться за помощью, чтобы избежать катастрофических последствий банкротства.

От каких долгов банкрот не сможет избавиться

Не все долги могут быть учтены при процедуре банкротства ип с долгами. Существуют определенные виды долгов, от которых банкрот не сможет освободиться. Они остаются непогашенными даже после прохождения процедуры банкротства. Рассмотрим эти долги подробнее.

1. Алиментные обязательства. Банкротство не освобождает от обязанности по выплате алиментов. Если у ип есть задолженности по алиментам, они остаются в силе, и должник должен продолжать их выплачивать.

2. Долги по налогам и сборам. Банкротство не позволяет избавиться от налоговых и иных обязательств перед государством. Долги по налогам и сборам сохраняются после прохождения процедуры банкротства, и должник должен будет их погасить в соответствии с установленными правилами и сроками.

3. Задолженности по кредитам с залогом. Если у ип имеются задолженности по кредитам, обеспеченным залогом, кредитор имеет право вернуть себе залоговое имущество и требовать погашения задолженности. В случае банкротства ип, долг по кредиту с залогом не снимается, а должник лишается имущество, обеспечивающее задолженность. Это может привести к серьезным последствиям для должника.

Итак, хотя процедура банкротства позволяет решить часть проблем с долгами, существуют чрезвычайные обстоятельства, когда банкрот не сможет избавиться от определенных видов долгов. Поэтому перед принятием решения о банкротстве, важно тщательно проанализировать все задолженности и проконсультироваться с юристом или финансовым консультантом, чтобы определить, насколько эффективно будет прохождение процедуры банкротства в данном случае.