Единый налоговый платеж физического лица — это специальная форма налогообложения, применяемая к индивидуальным предпринимателям, которая позволяет им упростить процесс уплаты налогов. Основная особенность этой системы заключается в том, что налоговая база и сумма налога определяются в зависимости от выручки предпринимателя, а не от прибыли.

Кто может принять участие в эксперименте по единому налоговому платежу физического лица?

В эксперименте по единому налоговому платежу физического лица (ЕНПФЛ) принимают участие различные категории налогоплательщиков, включая:

- Индивидуальные предприниматели;

- Фрилансеры и самозанятые;

- Собственники недвижимости, сдающие ее в аренду;

- Лица, получающие доход от продажи имущества;

- Лица, осуществляющие предоставление услуг населению;

- Физические лица, получающие доходы от иных видов деятельности.

Таким образом, эксперимент по ЕНПФЛ охватывает широкий круг налогоплательщиков, включая как предпринимателей, так и физических лиц, получающих различные виды дохода. Все участники эксперимента должны отвечать определенным условиям, установленным законодательством.

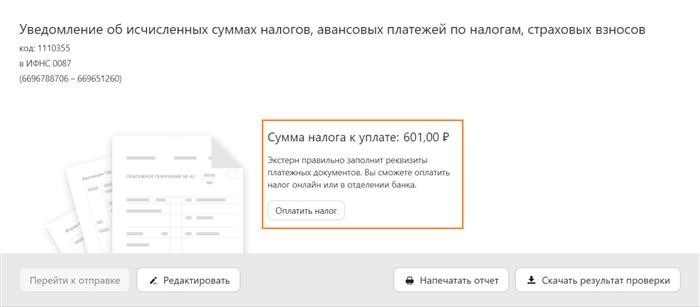

Возможности Контур.Экстерна для единого налогового платежа

Единый налоговый платеж для физических лиц представляет собой специальный налог, уплачиваемый гражданами России, которые занимаются предпринимательской деятельностью на условиях ЕНВД. Он предоставляет упрощенный порядок уплаты налогов, и для большего комфорта и удобства предпринимателей контур.Экстрен предоставляет разнообразные возможности.

Автоматический расчет платежей

Контур.Экстерн позволяет автоматически рассчитать размер единого налогового платежа на основе предоставленных данных о доходах предпринимателя и размере базовой ставки ЕНВД. Таким образом, предпринимателям необходимо только внести полученную сумму в бухгалтерскую программу и проследить за своими налоговыми обязательствами.

Учет рабочего времени

С помощью Контур.Экстерна предприниматели могут вести учет рабочего времени и удобно контролировать свою занятость. Они могут отслеживать время, затраченное на различные проекты, и учитывать его при расчете налоговых платежей.

Удобное хранение документов

Платформа Контур.Экстерн позволяет предпринимателям удобно хранить и организовывать все документы, связанные с единным налоговым платежом. Это позволяет быстро найти и предоставить необходимые документы при необходимости.

Обработка и анализ данных

Контур.Экстерн предоставляет возможность обработки и анализа данных по единому налоговому платежу. Предприниматели могут получить детализированную информацию о своих доходах, расходах и налоговых обязательствах. Это помогает лучше планировать финансовую стратегию и принимать обоснованные решения.

Мониторинг налоговых изменений

Контур.Экстерн предупреждает предпринимателей о налоговых изменениях и актуализирует все данные, связанные с единным налоговым платежом. Это помогает предпринимателям быть в курсе последних обновлений в законодательстве и своевременно принимать необходимые меры для соблюдения налоговых обязательств.

С помощью Контур.Экстерна предприниматели, уплачивающие единый налоговый платеж, получают не только удобный и простой способ расчета и уплаты налогов, но и целый комплекс возможностей для контроля своей деятельности, учета рабочего времени и анализа финансовых данных. Это позволяет им более эффективно управлять своими налоговыми обязательствами и сосредоточиться на развитии своего бизнеса.

Нужно ли физлицам подавать уведомление?

Один из вопросов, который возникает у физических лиц при уплате налогов, заключается в том, нужно ли им подавать уведомление о применении единого налогового платежа.

Что такое единый налоговый платеж физического лица?

Единый налоговый платеж для физических лиц – это специальный налоговый режим, который позволяет оптимизировать налогообложение и упростить процедуры по уплате налогов. В отличие от обычной системы налогообложения, где налоги взимаются с различных источников дохода (например, доходы от трудовой деятельности, имущества, инвестиций и т. д.), единый налоговый платеж позволяет уплачивать все налоги в одну сумму.

У кого есть право на применение единого налогового платежа?

В соответствии с законодательством, физические лица, которые могут применять единый налоговый платеж, включают предпринимателей, работников сельского хозяйства и некоторых других категорий налогоплательщиков. Конкретные условия определяются в соответствии с действующим законодательством вашей страны.

Нужно ли физическим лицам подавать уведомление о применении единого налогового платежа?

В общем случае, если физическое лицо отвечает требованиям для применения единого налогового платежа, ему необходимо подать уведомление в соответствующий налоговый орган.

Какие документы нужно предоставить при подаче уведомления?

При подаче уведомления о применении единого налогового платежа, физическому лицу, как правило, нужно предоставить следующие документы:

- Паспорт или иной документ, удостоверяющий личность;

- Снилс;

- Свидетельство о государственной регистрации индивидуального предпринимателя (если применимо);

- Документы, подтверждающие принадлежность к определенной категории налогоплательщиков;

- Иные документы, установленные налоговым законодательством.

Каковы последствия неподачи уведомления?

Неподача уведомления о применении единого налогового платежа может привести к штрафным санкциям и иным последствиям, установленным законодательством. Поэтому рекомендуется внимательно изучить требования и сроки подачи такого уведомления и своевременно выполнить соответствующие обязательства перед налоговыми органами.

По законодательству, физическим лицам, которые имеют право на применение единого налогового платежа, необходимо подать уведомление в налоговый орган. При этом рекомендуется ознакомиться с требованиями и сроками подачи уведомления, а также предоставить все необходимые документы, чтобы избежать негативных последствий.

Полезная информация о Едином налоговом платеже

Преимущества Единого налогового платежа

- Упрощенная форма уплаты налогов

- Снижение налоговой нагрузки

- Повышение привлекательности для инвесторов и предпринимателей

- Упрощенная бухгалтерская отчетность

Размеры Единого налогового платежа

Размеры ЕНП зависят от вида деятельности. Они устанавливаются на уровне регионов и могут различаться. Например, для розничной торговли ставка может составлять 6%, а для услуг — 15%. Также существуют льготные ставки для малого и среднего бизнеса.

Особенности уплаты Единого налогового платежа

ЕНП уплачивается ежемесячно. Он рассчитывается исходя из оборота предпринимателя, его площади или числа сотрудников. Уплата производится до 25 числа следующего после отчетного периода.

Как получить статус плательщика Единого налогового платежа

- Зарегистрироваться как индивидуальный предприниматель

- Выбрать вид деятельности для уплаты ЕНП

- Подать заявление и необходимые документы в налоговую инспекцию

- Пройти проверку и получить свидетельство о регистрации

Особенности Единого налогового платежа для малого и среднего бизнеса

Для малого и среднего бизнеса существуют льготные условия уплаты ЕНП. Размеры налоговых ставок снижены, а пороги уплаты меньше. Также предоставляются скидки на выплату социальных взносов.

Какую отчетность нужно предоставлять при уплате Единого налогового платежа

При уплате ЕНП предприниматель должен предоставлять упрощенную бухгалтерскую отчетность, включающую информацию о доходах и расходах. Также необходимо вести книгу учета доходов.

Сроки уплаты Единого налогового платежа

ЕНП уплачивается до 25 числа следующего после отчетного периода. Если предприниматель неуплачивает налоги вовремя, ему могут быть начислены пени и штрафы.

| Вид деятельности | Ставка ЕНП |

|---|---|

| Розничная торговля | 6% |

| Услуги | 15% |

| Производство | 10% |

В целом, Единый налоговый платеж предоставляет предпринимателям преимущества в уплате налогов и бухгалтерской отчетности. Для малого и среднего бизнеса этот вид уплаты налогов особенно выгоден.

Как в 2026 году платить НДФЛ

1. Учет налоговых вычетов

Перед началом выплаты НДФЛ важно учесть возможность применения налоговых вычетов. Налоговые вычеты позволяют снизить сумму налога, которую нужно заплатить. В 2026 году действуют следующие налоговые вычеты:

- Вычет на детей;

- Вычет на обучение;

- Вычет на лечение;

- Вычет на имущество.

Не забудьте учесть эти вычеты при расчете суммы НДФЛ, которую нужно будет уплатить.

2. Онлайн-декларирование

В 2026 году налоговая декларация может быть подана как в бумажном формате, так и в электронном виде. Для тех, кто предпочитает удобство и быстроту, рекомендуется воспользоваться онлайн-декларированием. Для этого необходимо зарегистрироваться на сайте налоговой службы и заполнить соответствующую форму.

Электронная декларация позволяет существенно сэкономить время и избежать возможных ошибок при заполнении бумажных форм. Кроме того, она удобна для тех, кто не желает тратить время на посещение налоговой инспекции.

3. Электронная оплата

Вместе с электронной декларацией рекомендуется воспользоваться электронным способом оплаты НДФЛ. Для этого можно воспользоваться системой интернет-банкинга или платежных сервисов, предоставляемых налоговой службой.

Электронная оплата позволяет быстро и удобно перевести средства на счет налоговой службы, даже без посещения банка. Это еще одно преимущество, которое сделает процесс уплаты НДФЛ в 2026 году более эффективным и удобным.

4. Соблюдение сроков

Один из ключевых аспектов при уплате НДФЛ — соблюдение сроков. В 2026 году установлены следующие сроки:

- Подача декларации: до 1 мая;

- Уплата налога: до 15 июля.

Важно заполнить и подать декларацию вовремя, чтобы избежать штрафов и задержек в получении налоговых вычетов. Также не забудьте произвести уплату налога в установленные сроки, чтобы избежать проблем с налоговой службой.

| Действия | Сроки |

|---|---|

| Подача декларации | До 1 мая |

| Уплата налога | До 15 июля |

Будьте внимательны к учету всех вычетов и документов, соблюдению сроков и использованию современных электронных способов заполнения декларации и уплаты налога. Так вы сможете эффективно уплатить НДФЛ в 2026 году.

На какие платежи распределят Единый налоговый платеж физического лица

Единый налоговый платеж физического лица (ЕНП) включает несколько видов налогов, которые должны быть уплачены гражданами на территории России. Распределение ЕНП осуществляется между различными государственными фондами и организациями.

Вот какие платежи включаются в Единый налоговый платеж физического лица:

- Пенсионный взнос

- Страховые взносы

- Социальные отчисления

- Здравоохранение

- Образование

Пенсионный взнос предназначен для формирования будущей пенсии гражданина и уплачивается в Пенсионный фонд России. Он составляет определенный процент от заработка, учитываемого в расчете ЕНП.

Страховые взносы включают платежи в Фонд социального страхования Российской Федерации (ФСС) и Федеральный фонд обязательного медицинского страхования (ФФОМС). Эти взносы обеспечивают социальное страхование и медицинское обслуживание граждан.

Социальные отчисления предназначены для финансирования социальных программ и помощи нуждающимся и уплачиваются в Фонд поддержки населения Российской Федерации. Этот фонд обеспечивает материальную помощь малоимущим гражданам и выплачивает пособия по беременности и родам.

Здравоохранение является одним из самых важных направлений распределения ЕНП. Часть платежей направляется на финансирование системы здравоохранения России. Это обеспечивает доступность медицинских услуг и поддержание экономической устойчивости отрасли.

Образование также является важной сферой распределения ЕНП. Часть платежей направляется на поддержку системы образования, включая школы, университеты и различные образовательные программы. Это позволяет обеспечить качественное образование для граждан России.

Деньги на ЕНС – какие они бывают

Виды денег на единый налог

Существует несколько видов денежных средств, которые могут быть учтены в рамках ЕНС:

-

Доходы от реализации товаров, работ, услуг — это основной источник дохода физического лица, который подлежит налогообложению в рамках ЕНС. К таким доходам можно отнести продажу товаров, выполнение работ или оказание услуг по договору.

-

Дивиденды и проценты — это доходы, полученные от участия в долевом капитале коммерческих организаций или инвестиций в ценные бумаги. Такие доходы также могут учитываться при расчете ЕНС.

-

Другие доходы — это все остальные доходы, которые не относятся к основным видам доходов, например, доходы от продажи имущества, получение наследства или подарков.

Ставки ЕНС

Ставки Единых налоговых платежей могут различаться в зависимости от вида денежных средств:

| Вид денежных средств | Ставка ЕНС |

|---|---|

| Доходы от реализации товаров, работ, услуг | 6% |

| Дивиденды и проценты | 15% |

| Другие доходы | 15% |

Преимущества и недостатки ЕНС

ЕНС имеет свои преимущества и недостатки, которые важно учитывать:

-

Преимущества:

- Упрощенная система учета и уплаты налогов.

- Фиксированная ставка налога, которая не зависит от вида деятельности.

- Отсутствие необходимости ведения бухгалтерии.

-

Недостатки:

- Ограничение на виды денежных средств, которые можно учесть в рамках ЕНС.

- Отсутствие возможности использования налоговых вычетов.

- Ограниченные возможности для развития бизнеса.

Все эти особенности позволяют упростить налогообложение для физических лиц и сделать его более прозрачным и понятным.

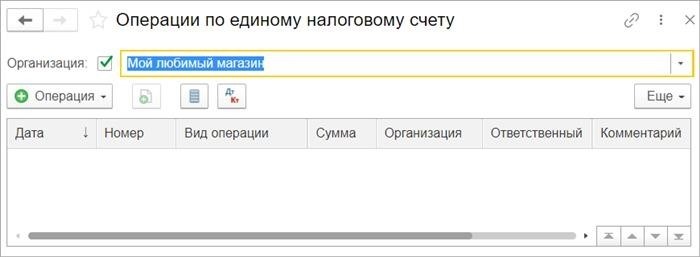

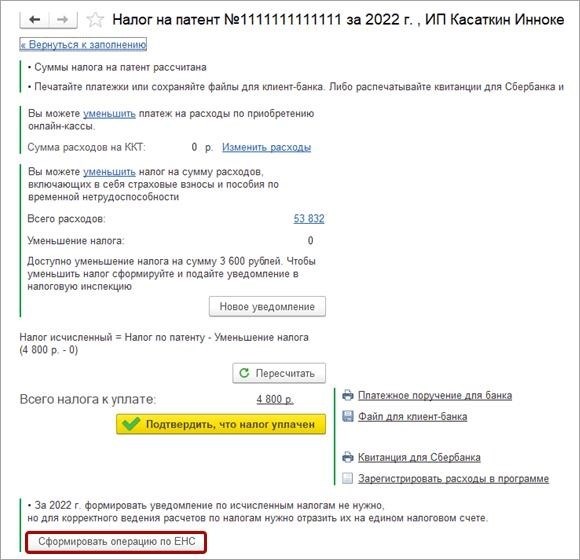

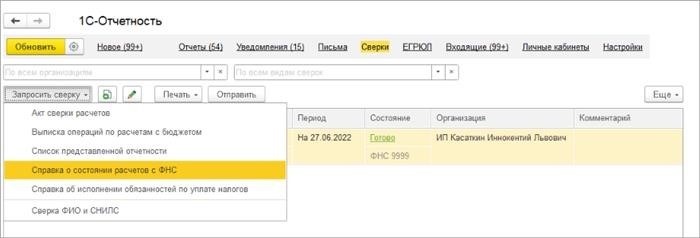

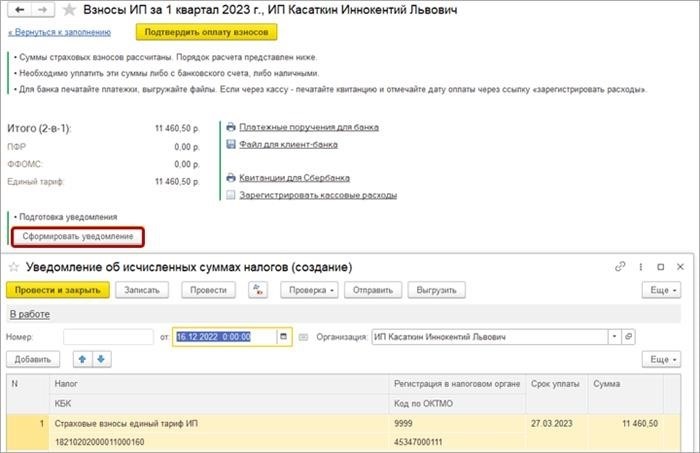

Как платить ЕНП и создавать уведомления в 1С:УНФ

Платеж ЕНП в 1С:УНФ

Для начала необходимо создать документ «Расчет ЕНП» в программе 1С:УНФ. В этом документе указываются все необходимые сведения о физическом лице, его доходах и расходах. Программа самостоятельно рассчитает сумму ЕНП, которую нужно уплатить.

После заполнения всех полей, необходимо отправить документ «Расчет ЕНП» на проверку в налоговую службу. Для этого в 1С:УНФ есть соответствующий функционал. После проверки документа в налоговой службе нужно будет оплатить ЕНП.

Создание уведомлений в 1С:УНФ

Для создания уведомлений в программе 1С:УНФ необходимо выбрать в меню соответствующий раздел. Затем нужно заполнить все необходимые поля, указав дату, получателя уведомления и причину его создания. После заполнения всех полей уведомление можно сохранить и отправить.

1С:УНФ позволяет создавать уведомления о различных событиях, таких как изменение адреса или фамилии физического лица, изменение тарифных ставок и других. Для каждого типа уведомления предусмотрены отдельные поля и дополнительные возможности.

Преимущества использования 1С:УНФ для оплаты ЕНП и создания уведомлений

- Удобство и простота в использовании.

- Автоматический расчет суммы ЕНП.

- Возможность отправки документов на проверку в налоговую службу.

- Возможность создания различных типов уведомлений.

- Сохранение истории платежей и уведомлений.

Использование программного продукта 1С:УНФ значительно упрощает процесс оплаты ЕНП и создания уведомлений для физических лиц. Он позволяет сократить время и усилия, необходимые для выполнения этих задач, и обеспечивает точность и надежность данных.

Как вернуть излишек ЕНП

Единый налоговый платеж физического лица (ЕНП) устанавливается налоговыми органами и включает в себя различные виды налогов, которые должны уплачивать физические лица. Однако иногда бывает так, что сумма ЕНП, уплачиваемая налогоплательщиком, превышает необходимую сумму. В этом случае возникает вопрос: как вернуть излишек ЕНП?

Шаги по возмещению излишка ЕНП

- Подготовьте необходимые документы.

- Заявление на возврат излишне уплаченных сумм налога;

- Подтверждающие документы (например, квитанции об оплате).

- Составьте заявление на возврат излишне уплаченных сумм налога.

- Приложите к заявлению все необходимые документы.

- Подайте заявление в налоговый орган по месту регистрации.

- Ожидайте рассмотрения заявления. Срок рассмотрения составляет обычно 30 дней.

В случае положительного решения налогового органа, деньги могут быть перечислены на ваш банковский счет или выданы вам наличными.

Пример заявления на возврат излишне уплаченных сумм налога

Уважаемый налоговый орган!

Я, [ФИО], обращаюсь к вам с просьбой вернуть мне излишне уплаченные суммы налога.

В ходе проверки моих налоговых обязательств было выяснено, что сумма, которую я уплатил(а) в качестве Единого налогового платежа физического лица, превышает необходимую сумму. В связи с этим, я прошу перечислить мне излишние средства на указанный мной банковский счет.

В приложении к данному заявлению я предоставляю все необходимые документы, подтверждающие мои слова, в частности:

- Копии квитанций об оплате Единого налогового платежа физического лица за соответствующий период.

- Копию паспорта (страница с персональными данными).

Прошу вас рассмотреть данное заявление в кратчайшие сроки и произвести возврат излишне уплаченных сумм на мой банковский счет или предоставить их мне наличными.

С уважением, [ФИО]

Если есть просрочки

Если у вас есть просрочки по единому налоговому платежу физического лица, важно знать, какие могут быть последствия и что можно сделать, чтобы их избежать.

Пропуск платежей может повлечь за собой штрафные санкции со стороны налоговых органов. Чем дольше вы не платите, тем выше может быть размер штрафа. Поэтому важно действовать оперативно, чтобы избежать дополнительных расходов.

1. Подача заявления об отсрочке

Если у вас возникли временные финансовые трудности, вы можете подать заявление об отсрочке платежа. Налоговые органы имеют право рассмотреть вашу заявку и предоставить вам дополнительное время для уплаты налогов.

В заявлении необходимо указать причины просрочки, а также предоставить подтверждающую документацию, если таковая имеется. По истечении отсрочки, вы будете обязаны уплатить все задолженности в полном объеме, в противном случае могут быть применены штрафные санкции.

2. Возможность рассрочки

Еще один вариант, который может помочь вам справиться с просрочками, — это рассрочка платежей. В рамках рассрочки вы можете запросить у налоговых органов разделение суммы на несколько частей и уплатить ее в рассрочку в течение определенного периода времени.

Для получения рассрочки необходимо обратиться в налоговый орган и предоставить соответствующую заявку. Важно помнить, что в случае просрочки рассрочки действуют те же штрафные санкции, что и при обычной задолженности.

3. Урегулирование задолженности в судебном порядке

В случае, если просрочки достигли критического уровня или налоговые органы не согласны с вашей заявкой на отсрочку или рассрочку, они могут обратиться в суд с иском о взыскании задолженности.

Чтобы избежать судебных приставов и возможных конфликтов, важно своевременно обратиться в налоговый орган и попытаться договориться о взыскании задолженности в добровольном порядке.

4. Услуги юриста или бухгалтера

Если вы столкнулись с проблемами в уплате единого налогового платежа физического лица, может быть полезно обратиться к профессионалам — юристам или бухгалтерам.

Они смогут оценить ситуацию, дать рекомендации и помочь вам наиболее эффективно решить проблемы с просрочками и избежать негативных последствий.

Что делать, если произошла переплата по единому налоговому платежу физического лица?

В процессе уплаты единого налогового платежа физическое лицо иногда может допустить переплату, то есть уплатить большую сумму, чем требуется по закону. Чтобы вернуть переплаченные средства, необходимо выполнить следующие действия:

1. Проверьте правомерность переплаты

Первым шагом является проверка правомерности переплаты. Убедитесь, что действительно произошла переплата, а не ошибка в расчетах или недоплата других налогов. Ознакомьтесь с законодательством, регулирующим оплату единого налогового платежа, и убедитесь, что вы выполнили все необходимые требования.

2. Составьте заявление на возврат переплаты

Для возврата переплаты необходимо подать заявление в налоговый орган. Заявление может быть составлено в свободной форме, однако рекомендуется указать следующую информацию:

- ФИО налогоплательщика;

- ИНН (индивидуальный налоговый номер);

- Сумма переплаты;

- Основание для возврата.

3. Предоставьте необходимые документы

К заявлению необходимо приложить следующие документы:

- Копия уплатного документа, подтверждающего переплату;

- Копия документа, удостоверяющего личность налогоплательщика;

- Другие документы, если необходимо (например, документы доказывающие основание для возврата).

4. Ожидайте ответа от налогового органа

После подачи заявления и предоставления документов, ожидайте ответа от налогового органа. Они рассмотрят ваше заявление и примут решение о возврате переплаты. Обычно такие решения принимаются в течение определенного срока, установленного законодательством.

Примечание: Если вам отказали в возврате переплаты или превышен установленный срок, вы можете обжаловать решение налогового органа в соответствующие инстанции.

5. Проверьте полученный возврат

После получения возврата переплаты, внимательно проверьте сумму и правильность перевода. Если вы заметили какие-либо ошибки, свяжитесь с налоговым органом и уточните детали.

В случае возникновения проблем или затруднений, рекомендуется обратиться за консультацией к специалисту, чтобы получить профессиональную помощь.

Если денег на счету недостаточно

Часто бывают ситуации, когда на счету недостаточно средств для оплаты налогового платежа. В таком случае, важно знать, какие меры можно предпринять.

1. Поставьте на учет в налоговом органе

Если у вас недостаточно денег на счету для оплаты единого налогового платежа, вы можете обратиться в налоговый орган и поставить себя на учет. Это позволит вам получить отсрочку на уплату налога и установить рассрочку на определенный период времени.

2. Заполните декларацию о применении налогового вычета

Если вы имеете право на налоговый вычет, который может быть использован для уменьшения суммы налогооблагаемой базы, вам следует заполнить декларацию о применении этого вычета. В результате, сумма налогового платежа будет уменьшена, и вам будет необходимо заплатить меньшую сумму.

3. Поставьте имущество на баланс в учетной организации

Если у вас нет достаточных денежных средств на счету, вы можете поставить свое имущество (например, автомобиль или недвижимость) на баланс в учетной организации. Это позволит вам использовать имущество в качестве залога и получить кредит либо рассрочку на оплату налогового платежа.

4. Обратитесь за помощью к специалистам

Если у вас возникли проблемы с оплатой налогового платежа из-за недостатка средств, рекомендуется обратиться за помощью к специалистам: финансовым консультантам, юристам или бухгалтерам. Они смогут оказать вам квалифицированную помощь и разработать план действий для решения проблемы.

5. Возможные последствия

- Штрафные санкции за неправильное или несвоевременное уплату налогового платежа;

- Наложение ареста на имущество;

- Привлечение к уголовной ответственности за уклонение от уплаты налогов.

6. Наш совет

Рекомендуем всегда следить за своей финансовой ситуацией и иметь запасные средства на случай неожиданных расходов. Важно обращаться за помощью при возникновении финансовых трудностей и действовать в соответствии с рекомендациями специалистов для минимизации негативных последствий.

В какой срок нужно вносить деньги на ЕНС?

Единый налоговый платеж физического лица (ЕНС ФЛ) представляет собой специальный налог, который уплачивается гражданами в качестве альтернативы обычным налогам на имущество и доходы. Физические лица могут пользоваться этой упрощенной системой налогообложения, если сумма доходов за год не превышает определенный порог.

Согласно законодательству Российской Федерации, вносить деньги на Единый налоговый платеж физического лица необходимо ежемесячно до 25-го числа следующего за отчетным месяцем. Например, если отчетный период за март, то уплата ЕНС должна быть произведена до 25 апреля.

Для удобства налогоплательщиков, срок оплаты ЕНС может быть договорен в индивидуальном порядке с налоговыми органами. Однако, необходимо иметь в виду, что изменение срока платежа может повлиять на величину налоговых санкций и штрафов.

Основные правила внесения платежа на Единый налоговый платеж:

- Платеж должен быть внесен до 25-го числа следующего за отчетным месяцем;

- Платеж можно производить в банках, почтовых отделениях или с помощью электронных платежных систем;

- При оплате необходимо указать реквизиты налогового органа и индивидуальный идентификационный номер (ИНН);

- Квитанция об оплате должна быть сохранена на случай проведения налоговой проверки.

Возможность отсрочки или рассрочки платежа ЕНС:

В ряде случаев налогоплательщикам может быть предоставлена возможность отсрочки или рассрочки платежа Единого налогового платежа. Однако, необходимо заранее обратиться в налоговую инспекцию для получения соответствующих разрешений и условий.

Причины несвоевременной оплаты ЕНС:

Несоблюдение срока внесения денежных средств на ЕНС может привести к негативным последствиям:

- Наложение штрафных санкций;

- Привлечение к административной или уголовной ответственности;

- Отказ в регистрации на дальнейшую работу по системе ЕНС.

Для соблюдения законодательства Российской Федерации и избежания негативных последствий рекомендуется своевременно вносить деньги на Единый налоговый платеж физического лица. В случае возникновения финансовых трудностей или необходимости изменения срока платежа, следует обратиться в налоговые органы для получения соответствующих разрешений и консультаций.

Что представляет собой Единый налоговый платеж?

Единый налоговый платеж является альтернативой обычной системе налогообложения, включающей НДС и налог на прибыль. Вместо уплаты нескольких налогов, физическое лицо, зарегистрированное как индивидуальный предприниматель, может платить только один фиксированный налог.

Преимущества Единого налогового платежа:

- Упрощенная система налогообложения: Единый налоговый платеж позволяет избежать сложностей, связанных с ведением учета и составлением налоговой отчетности.

- Фиксированная ставка налогообложения: Размер ЕНП определяется на основе вида деятельности и может быть установлен как процент от выручки или фиксированная сумма.

- Снижение налоговой нагрузки: Единый налоговый платеж может быть выгоднее, чем обычная система налогообложения, особенно для малых предприятий.

- Упрощенные процедуры: Подача документов и уплата ЕНП производятся в единственном порядке, что упрощает взаимодействие с налоговыми органами.

- Гибкость в выборе режима налогообложения: Человек, зарегистрировавшийся как индивидуальный предприниматель, может самостоятельно выбрать, участвовать в системе ЕНП или перейти на другой режим налогообложения.

Ограничения и недостатки Единого налогового платежа:

- Ограничение по виду деятельности: Некоторые виды деятельности не могут быть охвачены системой ЕНП.

- Ограничение по доходам: ЕНП может быть невыгоден, если доходы предпринимателя превышают определенную границу.

- Ограничение по количеству сотрудников: Если в компании работают более определенного количества сотрудников, она может быть исключена из системы ЕНП.

В целом, Единый налоговый платеж представляет собой удобный и выгодный способ уплаты налогов для физических лиц, занимающихся предпринимательской деятельностью. Он облегчает бизнес-процессы и позволяет сэкономить время и ресурсы, что способствует развитию малого и среднего бизнеса в стране.

Схема уплаты по правилам эксперимента

Единый налоговый платеж физического лица предполагает уплату налога по упрощенной схеме. Суть этой схемы заключается в том, что физическое лицо платит единый налоговый платеж вместо различных налоговых платежей, таких как налог на доходы физических лиц, налог на имущество и т.д.

Основные принципы схемы уплаты

- Единый налоговый платеж рассчитывается исходя из определенных ставок, которые зависят от вида деятельности физического лица;

- Физическое лицо может выбрать себе удобную систему налогообложения — единого налога на вмененный доход или единого налога на патентную систему;

- Уплата налога производится ежеквартально, а исчисление суммы платежа — на основе фактически полученного дохода за соответствующий период;

- Единый налоговый платеж физического лица является источником доходов местного бюджета, что способствует развитию регионов;

- Данная схема уплаты налога упрощает налоговую отчетность и облегчает процедуры уплаты налога.

Преимущества схемы уплаты

- Уплата единого налогового платежа позволяет уменьшить административную нагрузку на физическое лицо, так как нет необходимости заполнять множество налоговых форм и отчитываться перед разными налоговыми органами;

- Единый налоговый платеж позволяет физическому лицу контролировать свои налоговые обязательства и осуществлять уплату налога самостоятельно;

- Физическое лицо может определить оптимальную систему налогообложения, основываясь на своих потребностях и специфике своей деятельности;

- Система уплаты по правилам эксперимента способствует развитию малого и среднего бизнеса, так как предлагает упрощенные схемы уплаты налогов для предпринимателей.

Схема уплаты по правилам эксперимента — это инновационная форма налогообложения, которая упрощает процедуру уплаты налогов и способствует развитию предпринимательства в России. Выбирая эту схему, физическое лицо получает ряд преимуществ, таких как уменьшение административной нагрузки, возможность самостоятельного контроля за уплатой налогов и выбор оптимальной системы налогообложения. В результате, система уплаты по правилам эксперимента стимулирует развитие малого и среднего бизнеса и облегчает условия предпринимательской деятельности.

Как узнать, сколько денег на счете

1. Вход в банковский онлайн-кабинет

Первый способ узнать состояние своего счета — это войти в онлайн-кабинет своего банка. Для этого необходимо:

- подключиться к интернету;

- открыть веб-браузер;

- перейти на официальный сайт своего банка;

- ввести логин и пароль, полученные при регистрации в онлайн-банке;

- выбрать раздел, отображающий информацию о состоянии счета.

Большинство банков предоставляют удобные интерфейсы онлайн-кабинетов, где можно наглядно увидеть баланс счета, последние операции и другую полезную информацию.

2. Звонок в банк

Если у вас нет доступа к интернету или вы предпочитаете получать информацию по телефону, можно позвонить в контакт-центр своего банка и узнать состояние своего счета. Для этого необходимо знать свой номер счета или предоставить другие идентификационные данные.

Вызов в банк может быть полезным, если возникли вопросы по вашему счету или вы хотите запросить информацию о других услугах банка.

3. Банкоматы и терминалы самообслуживания

Банкоматы и терминалы самообслуживания являются еще одним способом узнать, сколько денег на вашем счете. Для этого необходимо:

- найти ближайший банкомат своего банка;

- вставить банковскую карту и ввести пин-код;

- выбрать в меню опцию «Баланс счета» или «Запрос баланса»;

- получить информацию о состоянии счета на экране банкомата или в виде чека.

Таким образом, банкоматы и терминалы позволяют получить информацию о состоянии счета без необходимости посещать банк или использовать интернет.

4. Сообщения от банка

Некоторые банки предоставляют услугу отправки сообщений клиентам с информацией о состоянии и последних операциях на счете. Обычно это происходит в формате SMS или электронной почты.

Если вы подключились к этой услуге, вы будете регулярно получать уведомления о состоянии своего счета, что позволит вам быть в курсе изменений и контролировать финансовую ситуацию.

5. Чеки и выписки по счету

Если вы предпочитаете получать информацию о состоянии счета в письменной форме, вы можете использовать чеки и выписки по своему счету. Для этого необходимо:

- осуществить операцию в банке (выдача наличных, пополнение счета и т.д.);

- попросить распечатку чека или выписки по счету, содержащую информацию о текущем балансе.

Однако стоит отметить, что данный способ требует физического присутствия в банке и может не быть наиболее удобным во всех ситуациях.

Существует несколько способов узнать, сколько денег на вашем банковском счете. Вы можете войти в онлайн-кабинет своего банка, позвонить в банк, воспользоваться банкоматом или терминалом самообслуживания, получать сообщения от банка или использовать чеки и выписки.

Выберите наиболее удобный для вас способ и будьте в курсе своей финансовой ситуации.

Как налоговая будет распределять деньги на налоговом счете

При оплате единого налогового платежа физическим лицом, деньги будут распределяться на налоговом счете в соответствии с установленными правилами и нормативами. Налоговый счет представляет собой специальный счет, на котором учет налоговых платежей и расходов. Распределение денег на налоговом счете осуществляется на основе следующих принципов и процедур:

Зачисление денег на налоговый счет

Деньги, уплаченные физическим лицом в качестве единого налогового платежа, будут зачислены на его налоговый счет. Зачисление происходит автоматически после внесения платежа или его прихода на счет налогового органа.

Распределение денег по видам налогов

На налоговом счете физического лица происходит распределение денег по различным видам налогов в соответствии с суммой платежа. Деньги могут быть направлены на уплату таких налогов, как:

- Налог на доходы физических лиц

- Налог на имущество физических лиц

- Налог на землю

- Налог на транспортные средства

Приоритеты распределения денег

При распределении денег на налоговом счете учитываются различные приоритеты и порядок уплаты налогов. Например, если сумма платежа не позволяет полностью покрыть все налоговые обязательства физического лица, то в первую очередь будут уплачены налог на доходы физических лиц и налог на имущество, а затем уже другие налоги.

Контроль и учет платежей

Все платежи и расходы на налоговом счете тщательно контролируются и учитываются. Налоговая служба осуществляет систематический контроль за исполнением налоговых обязательств физического лица и своевременным распределением денег на налоговом счете.

Информирование о состоянии налогового счета

Физическое лицо получает информацию о состоянии своего налогового счета, включая текущие баланс и движение денежных средств на счете. Для этого могут использоваться различные формы информирования, такие как смс-уведомления, электронные письма или личный кабинет налогоплательщика.

Таким образом, налоговая будет точно и соблюдая установленные правила и нормативы, распределять деньги на налоговом счете физического лица с учетом приоритетов и порядка уплаты налогов.

Как ИФНС узнает точную сумму к зачету

ИФНС (Исполнительная Федеральная Налоговая Служба) определяет точную сумму к зачету, основываясь на документах и данных, предоставленных налогоплательщиком. При этом, ИФНС применяет следующие методы и механизмы:

1. Контроль и анализ предоставленных документов

ИФНС проверяет и анализирует все предоставленные документы, включая налоговые декларации, отчеты и другие учетные и финансовые документы. Основной целью такого контроля является установление достоверности и соответствия представленных данных и фактического состояния дел.

2. Сверка информации с другими источниками

Для уточнения и установления точной суммы к зачету, ИФНС проводит сверку предоставленных данных с информацией из других источников. Например, сведения о доходах налогоплательщика проверяются по данным банков, работодателей и иных учреждений.

3. Проведение выездных проверок

В случае возникновения сомнений в представленных данных, ИФНС может проводить выездные проверки непосредственно на месте деятельности налогоплательщика. Цель таких проверок — установить фактическую ситуацию и достоверность представленной отчетности.

4. Обращение к партнерам и контрагентам

Если ИФНС считает необходимым для установления точной суммы к зачету, они могут обратиться к партнерам и контрагентам налогоплательщика для получения информации о расчетах и финансовых операциях.

5. Использование специализированного программного обеспечения

ИФНС активно использует специализированное программное обеспечение для анализа и обработки предоставленных данных. Это позволяет автоматизировать и ускорить процесс проверки и определения точной суммы к зачету.

Все вышеуказанные методы и механизмы позволяют ИФНС установить точную сумму к зачету и принять решение о возможности зачета налогового платежа.

Образец заполнения Единого налогового платежа для физического лица

Ниже представлен пример заполнения Единого налогового платежа для физического лица:

Шаг 1: Заполнение персональной информации

Регион: выбирается в соответствии с местом нахождения физического лица.

ФИО: указывается полное наименование фамилии, имени и отчества.

ИНН: указывается индивидуальный налоговый номер физического лица.

Шаг 2: Заполнение информации о доходах

Категория дохода: выбирается соответствующая категория дохода из предложенного списка.

Сумма дохода: указывается сумма дохода, полученного за отчетный период в соответствующей категории.

Ставка ЕНВД: указывается ставка, которая применяется для расчета налогового платежа.

Сумма ЕНВД: рассчитывается автоматически в соответствии с суммой дохода и ставкой ЕНВД.

Шаг 3: Заполнение информации об издержках

Категория издержек: выбирается соответствующая категория издержек из предложенного списка.

Сумма издержек: указывается сумма издержек, связанных с деятельностью, за отчетный период в соответствующей категории.

Ставка ЕНВД: указывается ставка, которая применяется для расчета налогового платежа.

Сумма ЕНВД: рассчитывается автоматически в соответствии с суммой издержек и ставкой ЕНВД.

Шаг 4: Подсчет итоговой суммы Единого налогового платежа

Сумма доходов: суммируются все доходы, указанные в декларации.

Сумма издержек: суммируются все издержки, указанные в декларации.

Сумма ЕНВД: суммируются все суммы ЕНВД, указанные в декларации.

Итоговая сумма Единого налогового платежа: рассчитывается как разность суммы доходов и издержек, умноженная на ставку ЕНВД и добавленная к сумме ЕНВД.

После заполнения всех необходимых полей и подсчета итоговой суммы, декларацию следует подписать и отправить в налоговый орган в соответствии с установленными сроками.

Образец заполнения Единого налогового платежа поможет вам правильно оформить декларацию и уплатить необходимую сумму налога, соблюдая все требования законодательства.

Порядок оплаты и распределения налогов на ЕНС

Для оплаты ЕНС физическими лицами используется специальная форма налогового декларирования — форма 6-НДФЛ-СЗВ. Оплата налогов осуществляется ежемесячно, до 25 числа месяца, следующего за отчетным.

Распределение налогов на ЕНС

ЕНС включает в себя несколько видов налоговых ставок, каждая из которых имеет свое назначение.

Ставка на ЕНС:

- Стандартная ставка на основную деятельность.

- Повышенная ставка на дополнительную деятельность.

Распределение налогов на ЕНС:

| Вид налога | Ставка | Распределение |

|---|---|---|

| Стандартная ставка на основную деятельность | 4% | 100% |

| Повышенная ставка на дополнительную деятельность | 6% | 100% |

Оплата налогов на ЕНС:

- Форма налогового декларирования — форма 6-НДФЛ-СЗВ.

- Оплата налогов осуществляется ежемесячно.

- Срок оплаты налогов — до 25 числа месяца, следующего за отчетным.

Таким образом, порядок оплаты и распределения налогов на ЕНС предусматривает использование специальной формы налогового декларирования и ежемесячную оплату налогов в установленные сроки. Ставки налогов на ЕНС зависят от вида деятельности и налогооблагаемого дохода, а их распределение осуществляется в соответствии с законодательством.

Особые правила для самозанятых

1. Выплата налога

Самозанятые граждане обязаны выплачивать ежемесячный налог в размере 4% от своего дохода. Оплата налога осуществляется самостоятельно путем перечисления соответствующей суммы в Федеральную налоговую службу.

2. Обязательная регистрация

Для того чтобы начать работать на самозанятой основе иначе говоря, для начала получать доходы, физическое лицо должно пройти процедуру регистрации в качестве самозанятого гражданина. Регистрация осуществляется через специальное приложение или сайт Федеральной налоговой службы.

3. Особый учет доходов

Самозанятые граждане обязаны поддерживать детальную учетную запись своих доходов и расходов, связанных с осуществлением самозанятости. Это включает в себя ведение книги учета доходов и расходов, хранение документов о полученных и совершенных платежах.

4. Отчетность

Самозанятые граждане должны предоставлять ежеквартальные отчеты о своей деятельности в налоговую службу. Отчетность включает в себя информацию о доходах, расходах и выплаченных налогах.

5. Особые налоговые льготы

Самозанятые граждане имеют право на получение определенных налоговых льгот. Например, они могут учитывать в расходах определенные затраты, связанные с осуществлением самозанятости, такие как покупка необходимого оборудования или оплата услуги аренды помещения для работы.

| Особенности самозанятых | Основные аспекты |

|---|---|

| Налоговая ставка | 4% от дохода |

| Регистрация | Обязательная процедура |

| Учет доходов и расходов | Необходимость ведения учетной записи |

| Отчетность | Ежеквартальная предоставление отчетов |

| Налоговые льготы | Возможность учета определенных затрат |

Учитывая все вышеперечисленные правила и особенности, самозанятые граждане должны тщательно следить за своей налоговой обязанностью, регулярно выплачивать налоги и предоставлять отчетность вовремя, чтобы избежать штрафов и проблем с налоговыми органами.

Куда обратиться в случае ошибки в Едином налоговом платеже физического лица?

Если вы обнаружили ошибку или неточность в Едином налоговом платеже (ЕНС) физического лица, важно своевременно принять меры для ее исправления. Ниже представлен список рекомендаций о том, куда обратиться в таких случаях:

1. Связаться с налоговым органом

Первым шагом является обращение в налоговый орган, который занимается выплатой Единого налогового платежа физическим лицам. Необходимо предоставить документы, подтверждающие ошибку, например, расчеты, квитанции и другие документы, связанные с платежом.

2. Обратиться в вышестоящую налоговую инстанцию

Если вопрос не может быть решен на местном уровне, рекомендуется обратиться в вышестоящую налоговую инстанцию. Это может быть региональное или центральное отделение налоговой службы. В таком случае, предоставьте всю необходимую информацию и документацию, чтобы помочь им разобраться в ситуации.

3. Обратиться в органы юстиции

Если налоговый орган не готов рассмотреть вашу жалобу или исправить ошибку, вы можете обратиться в судебные органы. Жалобу или иск следует подать в соответствии с установленными процедурами и сроками.

4. Пригласить юриста

Если вам сложно разобраться с юридическими аспектами данного вопроса, рекомендуется привлечение квалифицированного юриста. Он поможет вам разобраться в сложностях и правильно представить ваши интересы.

5. Повторная проверка документов

Прежде чем обращаться в органы правосудия или привлекать профессионального юриста, важно внимательно проверить все документы, связанные с Единным налоговым платежом. Возможно, ошибка связана с неправильным заполнением или некорректными данными. В таком случае, внесите необходимые исправления и обратитесь в налоговый орган для их учета.

6. Оформление письменной жалобы

Важно составить письменную жалобу, в которой будут указаны все факты и документы, подтверждающие ошибку в Едином налоговом платеже. Не забудьте включить точное описание проблемы и выразить свои требования по ее устранению.

7. Ждите результата

После обращения в соответствующие органы, оставьте время на рассмотрение вашей жалобы или иска. Будьте готовы предоставить дополнительные документы или материалы, если это потребуется. Вы должны быть готовы к тому, что в процессе рассмотрения вашего случая могут понадобиться встречи или дополнительные запросы.

Выбрав одну или несколько из вышеперечисленных рекомендаций, вы можете повысить шансы на исправление ошибки в Едином налоговом платеже физического лица. Важно действовать аккуратно, разбираться в деталях и внимательно следить за процедурами, чтобы достичь желаемого результата.

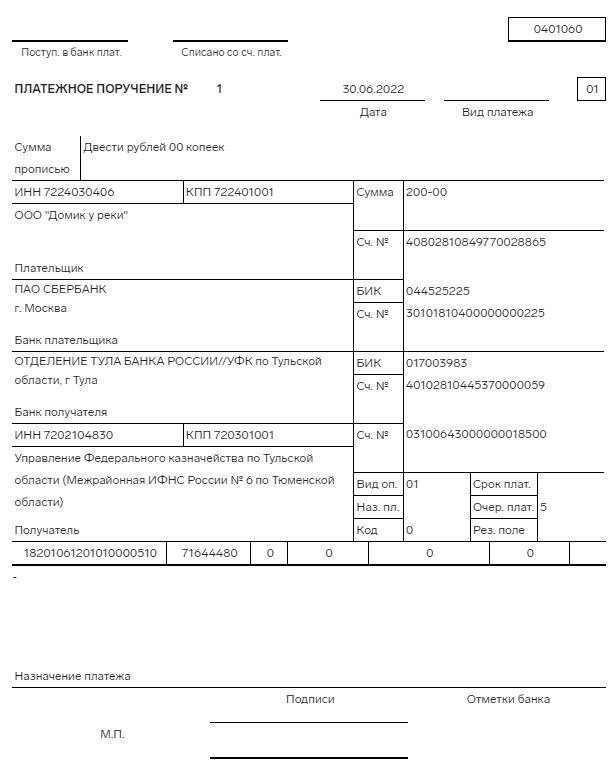

Как заполнить платежное поручение на перечисление ЕНП

Перед тем как приступить к заполнению платежного поручения, необходимо изучить следующую информацию:

Информация, необходимая для заполнения платежного поручения:

- Ф.И.О. налогоплательщика;

- ИНН налогоплательщика;

- Сумма ЕНП, которую необходимо уплатить;

- Код бюджетной классификации, который соответствует ЕНП;

- Номер счета бюджета, на который будет перечислен ЕНП.

Шаги по заполнению платежного поручения:

- Вверху платежного поручения укажите свою Ф.И.О. и ИНН.

- Ниже напишите «Единый налоговый платеж» и укажите сумму ЕНП, которую необходимо уплатить.

- Далее запишите код бюджетной классификации, который соответствует ЕНП.

- На следующей строке напишите «Перечислить на счет» и указываете номер счета бюджета.

- Подписывайте платежное поручение.

Пример заполненного платежного поручения:

| Ф.И.О. налогоплательщика: | Иванов Иван Иванович |

|---|---|

| ИНН налогоплательщика: | 1234567890 |

| Единый налоговый платеж: | 5000 рублей |

| Код бюджетной классификации: | 11111111 |

| Перечислить на счет: | 40702810638000000123 |

Заполнение платежного поручения на перечисление ЕНП является важным процессом, требующим точности и внимательности. Убедитесь, что все данные заполнены правильно, чтобы избежать возможных задержек в уплате налога.

Что такое Единый налоговый платеж физического лица (ЕНП)

Особенности Единого налогового платежа физического лица

- Упрощенная система учета. Индивидуальные предприниматели, платящие ЕНП, освобождаются от обязанности вести бухгалтерский учет и предоставлять отчетность в налоговые органы. Это значительно упрощает ведение бизнеса.

- Фиксированный размер налога. Размер Единого налогового платежа физического лица определяется в зависимости от вида деятельности и региона. Он фиксирован и не зависит от величины дохода, что позволяет предпринимателям лучше планировать свои финансы.

- Отсутствие налоговых вычетов и льгот. В отличие от обычной системы налогообложения, при уплате ЕНП физические лица не имеют возможности применять налоговые вычеты и льготы.

Кто может применять Единый налоговый платеж физического лица

Единый налоговый платеж физического лица доступен для следующих видов деятельности:

- Производство и продажа товаров.

- Оказание услуг.

- Розничная торговля.

- Предоставление жилья в аренду.

- Выполнение работ по содержанию и текущему ремонту жилья.

| Вид деятельности | Размер ЕНП |

|---|---|

| Производство и продажа товаров | 10% от минимальной заработной платы |

| Оказание услуг | 6% от минимальной заработной платы |

| Розничная торговля | 7.5% от минимальной заработной платы |

| Предоставление жилья в аренду | 5% от минимальной заработной платы |

| Выполнение работ по содержанию и текущему ремонту жилья | 5% от минимальной заработной платы |

Преимущества и недостатки Единого налогового платежа физического лица

Единый налоговый платеж физического лица имеет свои преимущества и недостатки, которые стоит учитывать при принятии решения об использовании этой системы налогообложения.

Преимущества ЕНП:

- Упрощенная система учета и отчетности.

- Фиксированный размер налога.

- Снижение налоговой нагрузки на индивидуальных предпринимателей.

Недостатки ЕНП:

- Отсутствие возможности применять налоговые вычеты и льготы.

- Ограничение в выборе видов деятельности.

- Необходимость уплаты налога независимо от фактических доходов.

Что делать самозанятым

Самозанятые граждане имеют некоторые преимущества по сравнению с работниками с трудовым договором, но их также ожидают определенные обязанности и регулирующие правила. Вот несколько важных шагов, которые стоит предпринять, когда вы решите заняться самозанятостью:

Зарегистрируйтесь в качестве самозанятого

Первым шагом для самозанятого является регистрация в налоговой службе в качестве индивидуального предпринимателя или в системе единого налогового платежа. При регистрации вам могут потребоваться определенные документы и данные, такие как паспортные данные и ИНН. Убедитесь, что вы собрали все необходимые документы и предоставили их в налоговую службу.

Определите свой промысл

Перед занятием самозанятостью важно определить свою деятельность. Будь то услуги, продукты или другие виды деятельности, важно понимать, какой рынок вы намерены освоить. Исследуйте спрос, конкурентов и возможности для своей деятельности.

Разработайте бизнес-план

Чтобы быть успешным самозанятым, вам нужно иметь четкий бизнес-план. Он должен включать описание вашего бизнеса, цели, стратегии продвижения и план действий на ближайший год. Бизнес-план поможет вам сосредоточиться на своих целях и создать эффективную стратегию развития.

Установите цены и ставки

Определите цены и ставки для своих товаров или услуг. Важно учесть затраты, налоги и конкурентную среду. Вы должны установить конкурентоспособные цены, которые позволят вам получать прибыль и привлекать клиентов.

Зарегистрируйтесь на платежных платформах

Для упрощения процесса оплаты и принятия платежей от клиентов рекомендуется зарегистрироваться на платежных платформах или использовать электронные платежные системы. Это поможет вам принимать платежи онлайн и улучшить свою бухгалтерию.

Создайте аккаунты в социальных сетях

Используйте социальные сети для продвижения своей деятельности. Создайте профили на популярных платформах, таких как Instagram, Facebook и LinkedIn. Регулярно публикуйте полезный контент, фотографии или видео, которые привлекут внимание клиентов и помогут вам делиться своим опытом.

| Преимущества самозанятости | Обязанности самозанятых |

|---|---|

| — Гибкое расписание работы | — Уплата налогов и взносов |

| — Собственный бизнес | — Отчетность о доходах |

| — Возможность установления собственных цен | — Ответственность за качество продукции или услуг |

Самозанятость предоставляет возможность самостоятельно управлять своим временем и доходами. Однако это также требует ответственности и соблюдения законодательства по налогообложению и предоставлению отчетности.

- Изучите документы и требования, связанные с самозанятостью в вашей стране;

- Проконсультируйтесь с юристом или бухгалтером, чтобы убедиться, что вы правильно понимаете свои обязанности и налогообложение;

- Внедрите систему учета и отчетности для отслеживания своих доходов и расходов;

- Постоянно совершенствуйте свои навыки и изучайте новые способы развития своего бизнеса;

- Не стесняйтесь делегировать задачи и нанимать помощников, если это необходимо для эффективного ведения бизнеса.

Какие налоги входят в Единый налоговый платеж физического лица

1. Налог на доходы физических лиц

Налог на доходы физических лиц (НДФЛ) является одним из основных налогов, который входит в состав ЕНП. Он обязателен для уплаты каждому физическому лицу, получающему доходы от своей предпринимательской деятельности.

2. Налог на имущество

Налог на имущество входит также в состав ЕНП. Он обязателен к уплате физическими лицами, которые являются собственниками недвижимости (квартиры, дома, земельные участки и т.д.) или имеют иное имущество, подлежащее налогообложению.

3. Налог на землю

Налог на землю – это также один из налогов, имеющихся в составе ЕНП. Он предназначен для уплаты физическими лицами, которые являются собственниками земельных участков или используют землю в хозяйственной или иной деятельности.

4. Единый социальный налог

В состав ЕНП входит также единый социальный налог (ЕСН) – это налог, который обязателен к уплате физическими лицами, которые являются работодателями и имеют наемных сотрудников.

5. Налог на прибыль

Налог на прибыль – это налог, который уплачивается физическими лицами, осуществляющими предпринимательскую деятельность и получающими прибыль от своей деятельности.

И это лишь некоторые из налогов, которые входят в состав Единого налогового платежа физического лица в России. Каждый налог имеет свои особенности и правила уплаты, поэтому важно своевременно и правильно их учитывать и уплачивать, чтобы избежать налоговых проблем и штрафов.

Как налоговая списывает деньги с ЕНС

Единый налоговый платеж физического лица (ЕНС) представляет собой упрощенную формулу налогообложения для предпринимателей. Налоговая служба списывает деньги с ЕНС в соответствии с установленными правилами и процедурами:

1. Расчет начисленной суммы

Налоговая служба проводит расчет начисленной суммы на основе доходов и размера налоговой ставки, установленной для каждой категории предпринимателей. Для этого используются учетные и финансовые данные предпринимателя.

2. Определение срока уплаты

На основе расчета начисленной суммы налоговая служба определяет срок уплаты. Обычно ЕНС уплачивается ежемесячно, и срок уплаты приходится на определенную дату каждого месяца.

3. Уведомление об уплате

Налоговая служба высылает предпринимателю уведомление об уплате налога. В уведомлении указываются сумма налога, срок уплаты и реквизиты для перевода денежных средств.

4. Перевод денежных средств

После получения уведомления предприниматель должен перевести денежные средства на счет налоговой службы. Для перевода можно использовать различные способы, такие как банковский перевод или интернет-банкинг.

5. Подтверждение уплаты

После перевода денежных средств предприниматель получает подтверждение уплаты от налоговой службы. В подтверждении указывается сумма уплаченного налога, дата уплаты и другие реквизиты.

6. Контроль и проверки

Налоговая служба проводит контроль и проверки уплаты налога по данным, предоставленным предпринимателем. В случае выявления нарушений или неправильной уплаты налога могут быть применены штрафные санкции.

7. Бухгалтерская отчетность

Предприниматель должен вести бухгалтерскую отчетность и представлять ее налоговой службе. Отчетность включает в себя данные о доходах, расходах и уплаченных налогах. Отчеты должны быть представлены в установленные сроки.

8. Консультация и поддержка

При возникновении вопросов или сложностей с уплатой налога предприниматель может обратиться за консультацией и поддержкой к налоговой службе. Там ему дадут необходимую информацию и помогут разобраться с проблемами.

Все вышеупомянутые процедуры и шаги обеспечивают правильную и своевременную уплату налогов по ЕНС. Соблюдение этих правил позволяет предпринимателям избежать штрафов и негативных последствий со стороны налоговой службы.

Популярные вопросы и ответы о едином налоговом платеже физического лица

Ниже приведены некоторые популярные вопросы и ответы о едином налоговом платеже физического лица.

Кто может воспользоваться единым налоговым платежом физического лица?

Единый налоговый платеж предназначен для индивидуальных предпринимателей, работающих в качестве физических лиц и не имеющих образовательных организаций или медицинских учреждений. Законодательство определяет список видов деятельности, для которых применим этот вид налогообложения.

Какой подходит налоговый режим для предпринимателя, работающего в сфере услуг?

Для предпринимателей, осуществляющих деятельность в сфере услуг, наиболее подходящим налоговым режимом может быть единый налоговый платеж физического лица. Он позволяет уплачивать налог в фиксированном размере, без учета доходов и расходов.

Как рассчитывается сумма единого налогового платежа?

Сумма единого налогового платежа рассчитывается на основании расчетных ставок, утвержденных законодательством, и предельного количества сотрудников (если предприниматель имеет работников). Количество сотрудников и вид деятельности влияют на величину платежа.

Какие преимущества дает единый налоговый платеж физического лица?

- Упрощенная система налогообложения, которая освобождает от необходимости ведения сложной бухгалтерии и составления отчетности;

- Фиксированный размер налога, не зависящий от доходов и расходов;

- Снижение налоговой нагрузки и иные льготы для предпринимателей.

Как посчитать сумму единого налогового платежа на год?

Сумма единого налогового платежа на год рассчитывается, умножив размер ежемесячного платежа на 12. Величина ежемесячного платежа определяется налоговым кодексом и зависит от вида деятельности и количества сотрудников (если они есть).

Если я работаю в нескольких областях деятельности, как рассчитывается налог?

Если предприниматель занимается несколькими видами деятельности, для каждого вида деятельности рассчитывается отдельный налоговый платеж. Сумма платежей определяется их суммированием.

Могут ли индивидуальные предприниматели использовать упрощенную систему налогообложения?

Да, индивидуальные предприниматели могут использовать единый налоговый платеж физического лица в качестве упрощенной системы налогообложения. Это дает им возможность уплачивать налог в фиксированном размере и освобождает от некоторых налоговых обязательств.

Какие сведения необходимо указывать при подаче декларации по единому налоговому платежу?

При подаче декларации по единому налоговому платежу физического лица необходимо указывать сведения о доходах, основных средствах, расходах и наличии недвижимости. Также требуется указать количество сотрудников (если они есть) и информацию о виде деятельности.

Какие штрафы могут быть наложены за нарушение условий единого налогового платежа?

За нарушение условий единого налогового платежа предусмотрены штрафы, которые зависят от характера нарушения. В случае несвоевременной оплаты налога могут быть наложены пени, а при серьезных нарушениях — административные штрафы или привлечение к уголовной ответственности.

Можно ли перейти на другой налоговый режим после выбора единого налогового платежа физического лица?

Да, предприниматель имеет право перейти на другой налоговый режим после выбора единого налогового платежа физического лица. Для этого необходимо подать соответствующую заявку и выполнить установленные законодательством условия.

Какая ответственность предусмотрена за предоставление неверных сведений при подаче декларации по единому налоговому платежу?

За предоставление неверных сведений при подаче декларации по единому налоговому платежу физического лица может быть наложена административная или уголовная ответственность в зависимости от характера нарушения. Это может включать штрафы или наказание в виде лишения свободы.

Как физическим лицам будут платить налоги в 2026 году: главное

В 2026 году в России вступит в силу новый порядок оплаты налогов для физических лиц. Вместо раздельной уплаты нескольких налогов, будет введен единый налоговый платеж, который заменит все предыдущие налоги.

Основные изменения в системе налогообложения физических лиц

С введением единого налогового платежа для физических лиц, плательщики смогут упростить процесс уплаты налогов и сократить свои расходы на налоговое консультирование. Главные изменения в системе налогообложения:

- Упрощение процесса подачи декларации. Физическим лицам больше не нужно будет заполнять несколько деклараций и следить за сроками их подачи. Вместо этого, они будут платить единый налоговый платеж, включающий в себя все налоги.

- Упрощение расчета налоговой базы. Физические лица уже не будут беспокоиться о том, как правильно рассчитать налоговую базу для каждого вида налога. Теперь им нужно будет лишь знать свой общий доход и применить определенный процент к нему для расчета единого налогового платежа.

- Снижение ставок налога. В связи с введением единого налогового платежа, ставки налога для физических лиц будут снижены, что облегчит их финансовое положение.

- Отмена необходимости ведения бухгалтерии. С введением единого налогового платежа, физическим лицам больше не потребуется вести сложную бухгалтерию и отчитываться перед налоговыми органами.

Преимущества новой системы оплаты налогов

Введение единого налогового платежа для физических лиц принесет ряд преимуществ как для налогоплательщиков, так и для государства:

- Упрощение процедуры уплаты налогов. Физическим лицам больше не нужно будет заполнять множество документов и считать разные налоговые ставки для каждого вида налога. Они будут платить одну сумму, которая уже будет включать все необходимые налоги.

- Снижение административной нагрузки на физических лиц. Благодаря отмене необходимости ведения бухгалтерии и подачи нескольких деклараций, плательщики смогут сэкономить время и усилия, которые раньше тратили на налоговые процедуры.

- Борьба с теневой экономикой. Единый налоговый платеж позволит уменьшить возможности для скрытого уклонения от налогов, так как каждый плательщик будет обязан платить единую сумму налога, которая будет фиксироваться и контролироваться государством.

- Увеличение прозрачности системы налогообложения. Введение единого налогового платежа сделает систему налогообложения более прозрачной и понятной для налогоплательщиков, так как им не придется разбираться в сложных правилах и ставках для разных видов налогов.

Введение единого налогового платежа для физических лиц в 2026 году принесет значительные изменения в систему налогообложения. Физические лица смогут значительно упростить процесс уплаты налогов и снизить свои расходы на налоговое консультирование. В то же время, государство получит более эффективную и прозрачную систему налогообложения, что способствует борьбе с теневой экономикой и обеспечению более справедливого распределения налоговых нагрузок.

Как в 2026 году платить имущественные налоги

Каждый год налогоплательщики должны платить имущественные налоги, в том числе налог на недвижимое имущество и земельный налог. В 2026 году важно быть в курсе изменений в порядке уплаты этих налогов и соблюдать соответствующие сроки и требования.

Сроки и порядок уплаты имущественных налогов

Согласно законодательству, налогоплательщики обязаны уплачивать имущественные налоги ежегодно. Однако, в разных регионах России могут быть разные сроки и порядок уплаты этих налогов. Поэтому, для уточнения точных дат и особенностей, необходимо обратиться в налоговую инспекцию вашего региона.

Обычно срок уплаты налога на недвижимое имущество приходится на март или апрель, а земельного налога — на май. На это нужно обратить особое внимание и запланировать свои финансы заранее, чтобы избежать штрафов и пеней.

Самостоятельное заполнение и подача декларации

Для уплаты имущественных налогов в 2026 году налогоплательщикам необходимо самостоятельно заполнить и подать налоговую декларацию. В декларации необходимо указать все имеющиеся объекты недвижимости и их характеристики, включая площадь, стоимость и прочие параметры.

Для удобства заполнения декларации и избежания ошибок, налоговая инспекция может предоставить налогоплательщику справки с информацией о его объектах недвижимости. Однако, необходимо помнить, что итоговая ответственность за правильность заполнения и подачу декларации лежит на самом налогоплательщике.

Возможность рассрочки и участие в простой отчетности

В некоторых случаях налогоплательщикам может быть предоставлена возможность рассрочки по уплате имущественных налогов. Это может быть особенно полезно, если у вас возникли временные финансовые трудности.

Также, если у вас имеется мало объектов недвижимости и вы не являетесь крупным предпринимателем, вы можете воспользоваться упрощенной системой отчетности по имущественным налогам. В этом случае, вам необходимо будет предоставить только основную информацию о ваших объектах недвижимости без детализации их характеристик.

В 2026 году платить имущественные налоги необходимо в соответствии с сроками и требованиями, установленными законодательством и налоговой инспекцией вашего региона. Для этого необходимо заполнить и подать налоговую декларацию, указав все имеющиеся объекты недвижимости. При возникновении финансовых трудностей, возможна рассрочка по уплате налогов, а также участие в простой отчетности для небольших налогоплательщиков. Соблюдение правил и сроков уплаты налогов поможет избежать штрафов и неприятностей со стороны налоговой инспекции.

Как вернуть переплату налога на Едином налоговом счете

Переплата налога на Едином налоговом счете (ЕНС) может возникнуть по различным причинам: неправильное начисление налога, неверное заполнение налоговой декларации или изменение ставки налога в течение года. В случае переплаты налога, физическое лицо имеет право на возврат этой суммы. Рассмотрим, как вернуть переплату налога на ЕНС.

Шаг 1: Проверьте правильность начисления налога

Прежде чем обращаться за возвратом переплаты, убедитесь в правильности начисления налога. Ознакомьтесь с налоговым законодательством вашей страны, проверьте налоговую декларацию и налоговые отчеты.

Шаг 2: Соберите необходимые документы

Для возврата переплаты налога на ЕНС вам может понадобиться следующая документация:

- Копия налоговой декларации или налогового отчета, на основе которого был начислен налог;

- Свидетельство о регистрации в качестве плательщика на ЕНС;

- Документы, подтверждающие факт переплаты налога (например, выписки с ЕНС или банковские счета);

- Дополнительные документы, требуемые налоговым органом (например, доверенность, паспорт и т. д.).

Шаг 3: Подготовьте заявление о возврате переплаты

Составьте заявление о возврате переплаты налога на ЕНС. В заявлении укажите свои персональные данные, дату и номер налогового документа, сумму переплаты и причину, по которой произошла переплата. Приложите копии необходимых документов к заявлению.

Шаг 4: Подайте заявление и ожидайте решения

Подайте заявление о возврате переплаты налога на ЕНС в налоговый орган. Обратитесь в налоговое управление лично или отправьте заявление по почте с уведомлением о вручении. После подачи заявления ожидайте решения налогового органа.

Шаг 5: Получите переплату налога

В случае положительного решения налогового органа, вам будет выдано уведомление о возврате переплаты налога на ЕНС. В основном, переплата возвращается на банковский счет плательщика. Получите переплату налога и проверьте, что сумма вернулась корректно.

Если переплата налога на ЕНС не была возвращена или вы не согласны с решением налогового органа, вы имеете право обжаловать решение в соответствующих органах контроля и надзора по налогам.

Реквизиты Единого налогового платежа

Для оплаты Единого налогового платежа нужно использовать следующие реквизиты:

- Банковская реквизиты: вам необходимо получить реквизиты банковского счета налоговой службы. Обычно эти данные можно найти на официальном сайте налоговой службы вашей страны или в налоговых управлениях;

- ИНН (Идентификационный номер налогоплательщика): это уникальный код, присваиваемый каждому физическому лицу. У ИНН также есть своя специальная форма, которую нужно заполнить при оплате Единого налогового платежа;

- Период оплаты: вам нужно знать период, за который вы оплачиваете Единый налоговый платеж. Обычно это месяц, квартал или год;

- Сумма платежа: вам необходимо указать сумму, которую вы должны заплатить в налоговую службу.

При заполнении платежных реквизитов необходимо быть внимательным и точным. Неправильно указанные данные могут привести к задержке или отказу в оплате. Также, рекомендуется проверять актуальность реквизитов на официальных источниках налоговой службы, так как они могут меняться.

Итак, Единый налоговый платеж является специальным налоговым режимом для физических лиц, позволяющим упростить и унифицировать процесс уплаты налогов. Он заменяет несколько видов налогов на фиксированный платеж, который включает все обязательные платежи.

Единственным условием применения этого режима является непревышение установленного предельного суммарного дохода за год. При соблюдении всех условий, физическое лицо может воспользоваться простотой и удобством этой налоговой системы, а также существенными налоговыми льготами.