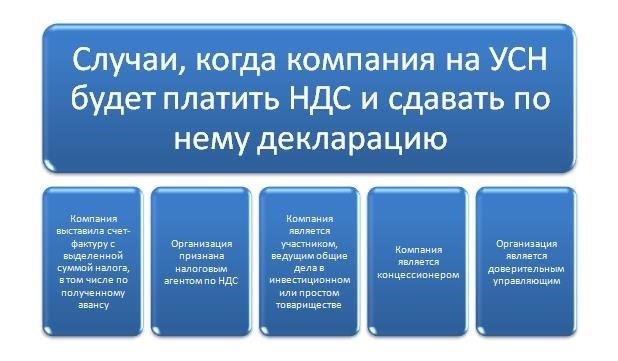

Универсальный социальный налог (УСН) – это налоговая система, которая заменяет несколько видов налоговых платежей. Он предоставляет предпринимателям оптимальные условия для уплаты налогов и сокращает административную нагрузку. УСН заменяет налог на добавленную стоимость (НДС) и налог на прибыль (НП) и существенно упрощает расчеты по налогам. Эта система налогообложения стала популярной среди малых и средних предприятий, которые стремятся минимизировать налоговые расходы и сосредоточиться на развитии бизнеса.

Страховые взносы при УСН

Упрощенная система налогообложения (УСН) позволяет предпринимателям проще управлять своими налоговыми обязательствами. В отличие от обычной системы налогообложения, при УСН предприниматель платит фиксированную сумму налога, которая заменяет налог на прибыль и ряд других налоговых обязательств. Однако, при УСН предприниматели все равно обязаны уплачивать страховые взносы.

Страховые взносы при УСН взимаются для обеспечения социальной защиты предпринимателей и их работников. Они направляются на финансирование пенсионного фонда, медицинского страхования и социального обеспечения. Страховые взносы позволяют предпринимателям и их сотрудникам получать социальные льготы и выплаты в случае болезни, инвалидности или ухода на пенсию.

Расчет страховых взносов при УСН

Размер страховых взносов при УСН зависит от нескольких факторов, таких как размер дохода предпринимателя и количество его сотрудников. Для их определения используются следующие формулы:

- Для самозанятых предпринимателей: страховые взносы рассчитываются как процент от дохода, полученного самозанятым предпринимателем. Данный процент регулируется государством и может меняться от года к году.

- Для предприятий с сотрудниками: размер страховых взносов зависит от дохода предпринимателя и количества его сотрудников. Каждый сотрудник увеличивает размер страховых взносов предпринимателя.

Страховые взносы и отчетность

При УСН предпринимателям необходимо вести соответствующую отчетность и своевременно уплачивать страховые взносы. В случае несоблюдения установленных сроков или неправильного расчета страховых взносов, предпринимателю может быть начислен штраф или возникнуть проблемы с налоговой службой. Поэтому предпринимателям следует внимательно отслеживать изменения в законодательстве и обращаться к специалистам для консультации по уплате страховых взносов при УСН.

Страховые взносы при УСН являются неотъемлемой частью налоговых обязательств предпринимателей. Они гарантируют социальную защиту предпринимателей и их работников, а также заменяют ряд других налоговых обязательств. Предпринимателям необходимо внимательно отслеживать свои обязательства по уплате страховых взносов и в случае необходимости обращаться к специалистам для консультации и правильного расчета страховых взносов.

НДС и налог на прибыль при УСН

Ведение бизнеса в России требует уплаты различных налогов, которые могут быть заменены при переходе на Упрощенную систему налогообложения (УСН). В данном тексте рассмотрим, какие налоги заменяются уплатой НДС и налога на прибыль при УСН.

1. НДС

НДС, или Налог на добавленную стоимость, является одним из основных налогов, которые обязаны уплачивать предприниматели в России. НДС взимается со стоимости товаров и услуг и устанавливается в размере 20%. Переход на УСН позволяет избежать уплату НДС, что может значительно снизить финансовую нагрузку на предприятие.

Преимущества:

- Отсутствие необходимости учесть НДС в стоимости товаров и услуг

- Снижение налогооблагаемой базы

- Упрощение бухгалтерского учета

2. Налог на прибыль

Налог на прибыль является еще одним важным налогом, который уплачивают предприниматели в России. Размер налога на прибыль составляет 20% от прибыли организации. Уплата налога на прибыль также может быть заменена при переходе на УСН, что позволяет сэкономить значительную сумму денег.

Преимущества:

- Снижение налоговых обязательств

- Упрощение бухгалтерского учета и отчетности

- Более гибкие правила уплаты налога

Резюме

Переход на Упрощенную систему налогообложения позволяет предпринимателям избежать уплаты НДС и налога на прибыль. Это предоставляет ряд преимуществ, таких как снижение налоговых обязательств, упрощение бухгалтерского учета и отчетности.

УСН или ОСНО?

УСН: простота и удобство

Упрощенная система налогообложения (УСН) предлагает предпринимателям упрощенный порядок учета и уплаты налогов. Она основана на использовании общей суммы доходов и установленных нормативов, что делает ее привлекательной для малых и средних бизнесов.

- УСН предоставляет возможность уплачивать налоги по фиксированной ставке, что позволяет предсказать и планировать расходы;

- Для уплаты налогов не требуется проведение сложного бухгалтерского учета;

- УСН не требует отчетности перед налоговыми органами в полном объеме, что снижает бюрократическую нагрузку;

- В УСН предусмотрены налоговые льготы для некоторых категорий предпринимателей и организаций.

ОСНО: точность и гибкость

Общая система налогообложения (ОСНО) представляет собой более сложный и детальный механизм учета и уплаты налогов. Она подходит для организаций с крупным бизнесом, активной внешней торговлей и особыми требованиями к учету.

- ОСНО позволяет более точно учитывать доходы и расходы, что обеспечивает большую прозрачность и точность в бухгалтерии;

- Организации, применяющие ОСНО, имеют возможность включать в расходы больший объем затрат по сравнению с УСН;

- ОСНО предоставляет возможность выбора отчетного периода (ежемесячный или квартальный), что дает гибкость в планировании бюджета и сдаче отчетности.

| Показатель | УСН | ОСНО |

|---|---|---|

| Учет и уплата налогов | Упрощенный порядок | Более сложный и детальный |

| Сумма налогов | Фиксированная ставка | Различные ставки, в зависимости от вида доходов |

| Отчетность | Необходимость передачи минимального объема отчетности | Полная отчетность по бухгалтерии и налогам |

| Гибкость в планировании бюджета | Ограничена | Большая |

Итак, выбор между УСН и ОСНО зависит от размера бизнеса, степени сложности бухгалтерского учета и потребностей предпринимателя. УСН подходит для малых и средних бизнесов, ориентированных на простоту и удобство, в то время как ОСНО предоставляет большую гибкость и точность в бухгалтерии для крупных организаций. Консультация с налоговым юристом или бухгалтером позволит принять осмысленное решение и оптимизировать налоговую нагрузку.

Транспортный и земельный налоги при УСН

При применении Упрощенной системы налогообложения (УСН) предпринимателями, вместо обычных налогов, взимаются транспортный и земельный налоги.

Транспортный налог является налогом на транспортные средства, которые находятся в собственности или владении предпринимателя. Он определяется исходя из характеристик автомобиля, таких как мощность двигателя, возраст и пробег. Размер налога зависит от региона и может быть установлен как фиксированная сумма или процент от стоимости автомобиля.

Транспортный налог при УСН:

- Определяется на основании характеристик транспортного средства (мощность двигателя, возраст, пробег).

- Размер налога зависит от региона и может быть фиксированной суммой или процентом от стоимости автомобиля.

- Предприниматель самостоятельно рассчитывает и уплачивает транспортный налог.

- Транспортный налог исчисляется ежегодно и уплачивается в бюджет РФ.

Земельный налог при УСН является налогом на земельные участки, используемые для предпринимательской деятельности. Он определяется на основании кадастровой стоимости земельного участка и ставок налога, установленных региональными властями. Размер налога может меняться в зависимости от региона и категории земельного участка (сельскохозяйственный, промышленный, жилой и т.д.).

Земельный налог при УСН:

- Определяется на основе кадастровой стоимости земельного участка и установленных ставок налога.

- Размер налога может варьироваться в зависимости от региона и категории земельного участка.

- Предприниматель самостоятельно рассчитывает и уплачивает земельный налог.

- Земельный налог исчисляется ежегодно и уплачивается в бюджет РФ.

Транспортный и земельный налоги при УСН являются альтернативными налоговыми платежами для предпринимателей, применяющих Упрощенную систему налогообложения. Уплата данных налогов позволяет предпринимателям уменьшить налоговую нагрузку и упростить процесс ведения учета и расчета налоговых обязательств.

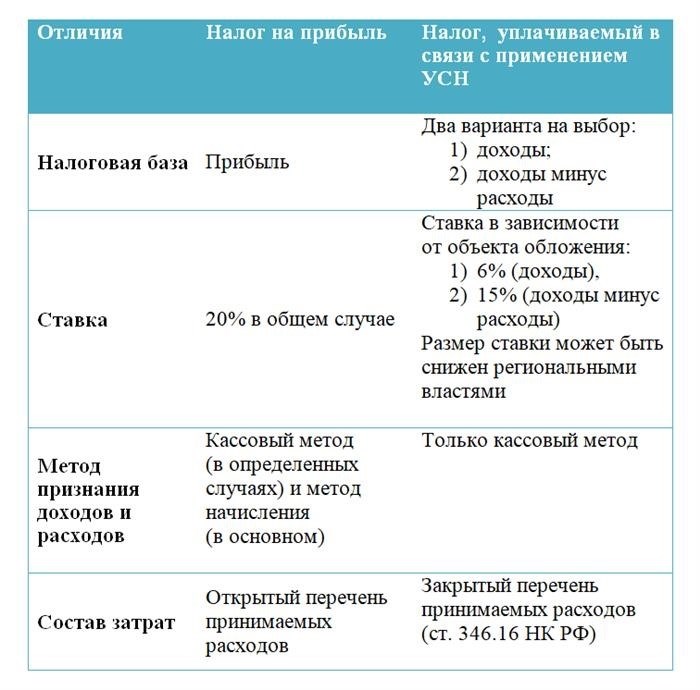

Налог на прибыль: основные аспекты

Рассмотрим основные аспекты налога на прибыль:

1. Кто платит налог на прибыль?

Налог на прибыль платят юридические лица, зарегистрированные в России. Обычно это организации, независимо от их статуса — хозяйственные общества, акционерные общества, иные юридические лица.

2. Как рассчитывается налог на прибыль?

Налог на прибыль рассчитывается как процент от налоговой базы — суммы прибыли, полученной организацией после вычета всех расходов и налоговых льгот. Ставка налога на прибыль устанавливается законодательством и может варьироваться в зависимости от различных факторов.

3. Какие расходы учитываются при расчете прибыли?

- Заработная плата сотрудников;

- Расходы на материалы и комплектующие;

- Амортизация оборудования и имущества;

- Налоги и сборы, уплачиваемые организацией;

- Проценты по займам и кредитам, полученным для осуществления деятельности;

- Прочие расходы, связанные с деятельностью организации.

4. Какие налоговые льготы предусмотрены?

- Льготы для инновационных компаний;

- Льготы для социально ориентированных организаций;

- Льготы для региональных инвестиционных проектов;

- Льготы для некоммерческих организаций, занимающихся научной, литературной или образовательной деятельностью.

5. Какие документы необходимо предоставить для уплаты налога на прибыль?

Для уплаты налога на прибыль необходимо предоставить следующие документы:

- Бухгалтерскую отчетность;

- Декларацию по налогу на прибыль;

- Список расходов и доходов, связанных с деятельностью организации;

- Документы, подтверждающие наличие налоговых льгот (при наличии).

Таким образом, налог на прибыль является одним из важных налогов, которые платят компании в России. Расчет налога основывается на прибыли организации и предусматривает учет различных расходов и налоговых льгот.

Основные налоги при упрощенной системе налогообложения (УСН)

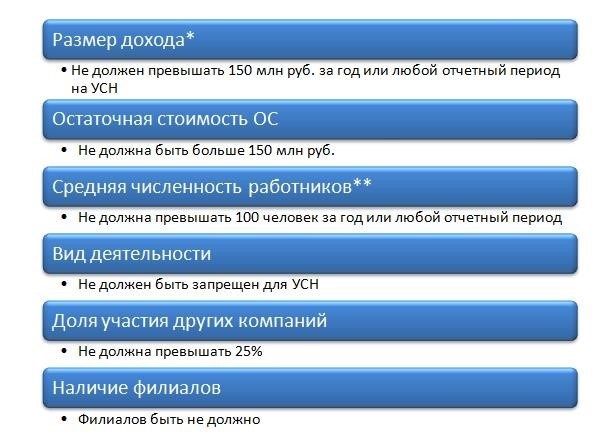

Упрощенная система налогообложения (УСН) включает в себя определенные налоги, которые заменяют основные налоговые обязательства для предпринимателей и компаний, выбравших этот вид налогообложения. Ниже перечислены основные налоги, которые вступают в силу при УСН:

1. Уплата налога на прибыль

В отличие от общей системы налогообложения, предприниматели, работающие по УСН, освобождаются от уплаты налога на прибыль. Вместо этого они уплачивают единый налог, который зависит от вида деятельности и оборота компании.

2. Единый налог на вмененный доход

Вместо уплаты НДС и других налогов, связанных с оборотом, предприниматели, выбравшие УСН, могут уплачивать единый налог на вмененный доход. Размер этого налога определяется исходя из суммарного дохода, получаемого от основной деятельности предприятия.

3. Уплата страховых взносов

Предприниматели, работающие по УСН, также обязаны уплачивать страховые взносы. Они представляют собой оплату в пенсионный и медицинский фонды. Размер взносов зависит от заработной платы работников и может быть уменьшен для небольших предприятий.

4. Единый социальный налог

Для предпринимателей, работающих без найма работников, предусмотрен единый социальный налог. Этот налог является альтернативой страховым взносам и уплачивается независимо от величины дохода.

5. Налог на имущество

Основным налогом на имущество, уплачиваемым при УСН, является налог на долю имущества, принадлежащего предприятию. Размер налога зависит от стоимости имущества.

6. Земельный налог

Предприниматели, работающие по УСН, также обязаны уплачивать земельный налог. Размер налога определяется площадью земельного участка и его категорией.

7. Транспортный налог

Предприниматели, владеющие автотранспортом, обязаны уплачивать транспортный налог. Размер налога зависит от типа транспортного средства и его характеристик.

Вопрос выбора режима налогообложения весьма важен для предпринимателей и компаний. Упрощенная система налогообложения призвана упростить процесс уплаты налогов и сделать его более прозрачным.

Налоги при УСН

Упрощенная система налогообложения (УСН) предлагает предпринимателям упростить рутинные процедуры ведения бухгалтерии и уплаты налогов. Однако при переходе на УСН они все равно обязаны оплачивать ряд налогов.

Система УСН заменяет несколько налогов, включая:

- НДС. Предприниматели на УСН не уплачивают налог на добавленную стоимость (НДС) на свою продукцию и услуги.

- Налог на прибыль. Вместо налога на прибыль, который обычно взимается у компаний, работающих по общей системе налогообложения, предприниматели на УСН оплачивают налог на доходы предпринимателей (НДФЛ) на отдельно учтенные типы доходов.

Налоги, которые предприниматели на УСН все равно должны платить, включают:

- Единый социальный налог (ЕСН). Это налог, который уплачивается на зарплату сотрудникам предприятия. Размер ЕСН зависит от заработной платы сотрудников и их страховых взносов.

- Единый налог на вмененный доход (ЕНВД). Этот налог уплачивается в случае, если предприниматель занимается определенной деятельностью, которая указана в перечне в Федеральном законе № 99-ФЗ от 05.05.2014. Для его уплаты необходимо учесть определенные коэффициенты и тарифы в зависимости от вида деятельности и места осуществления.

В целом, УСН предоставляет предпринимателям возможность вести упрощенную бухгалтерию и сэкономить на уплате налогов. Однако перед переходом на УСН необходимо внимательно изучить все требования и условия, чтобы избежать нарушений и штрафов.