Обращение в налоговую инспекцию — это необходимая процедура для физических и юридических лиц, которые имеют вопросы или нуждаются в консультации по налоговым вопросам. Официальное обращение должно быть составлено в соответствии с требованиями и предоставлено в установленные сроки. Пример обращения в налоговую инспекцию поможет правильно оформить документ и получить квалифицированную помощь от налоговых специалистов.

Шаг 1: Подготовка необходимых документов

Перед обращением в налоговую инспекцию необходимо подготовить определенные документы, которые понадобятся для успешного решения вашего вопроса. В этом разделе мы рассмотрим основные документы, которые следует подготовить перед обращением в налоговую инспекцию.

- Паспорт: Документ, удостоверяющий вашу личность. Вам необходимо предоставить паспорт для идентификации.

- Свидетельство о государственной регистрации: Если вы являетесь юридическим лицом, вам потребуется свидетельство о государственной регистрации вашей организации.

- Устав организации: Документ, описывающий правовой статус и деятельность вашей организации.

- Свидетельство о постановке на учет в налоговом органе: Если ваша организация уже зарегистрирована в налоговом органе, вам потребуется предоставить свидетельство о постановке на учет.

- Выписка из ЕГРЮЛ/ЕГРИП: Выписка из ЕГРЮЛ (Единый государственный реестр юридических лиц) или ЕГРИП (Единый государственный реестр индивидуальных предпринимателей), подтверждающая регистрацию вашей организации.

- Налоговая декларация: Если у вас есть обязательства по уплате налогов, вам потребуется налоговая декларация.

- Документы, подтверждающие доходы и расходы: Подготовьте документы, которые подтверждают ваши доходы и расходы. Это могут быть платежные документы, счета-фактуры и другие документы бухгалтерского учета.

Подготовка всех необходимых документов заранее позволит сэкономить время при обращении в налоговую инспекцию и повысит шансы на успешное решение вашего вопроса. Убедитесь, что у вас есть все необходимые документы и они соответствуют требованиям налоговой инспекции.

Шаг 2: Заполнение письма в соответствии с требованиями Налоговой инспекции

Когда вы обращаетесь в Налоговую инспекцию, важно заполнить письмо в соответствии с их требованиями. Это поможет вам представить свои налоговые вопросы и проблемы с наибольшей ясностью. В следующем списке приведены основные шаги, которые вам нужно предпринять для заполнения письма в соответствии с требованиями Налоговой инспекции:

1. Указание информации о налогоплательщике

Первым шагом в заполнении письма является указание информации о налогоплательщике. Вам потребуется внести следующую информацию:

- Полное наименование организации/фамилия, имя, отчество (ФИО физического лица)

- ИНН (Идентификационный номер налогоплательщика)

- Адрес места нахождения организации/регистрации физического лица

- Контактные данные (телефон, электронная почта и т. д.)

Указание правильной информации позволит Налоговой инспекции идентифицировать вас и связаться с вами в случае необходимости.

2. Формулирование цели обращения

В следующем разделе письма нужно ясно сформулировать цель вашего обращения. Вам следует использовать конкретные формулировки, чтобы Налоговая инспекция могла в полной мере понять, какую помощь вы запрашиваете или о какой проблеме вы сообщаете.

3. Представление документов

В следующем разделе письма необходимо представить все документы, необходимые для решения вашей налоговой проблемы или запроса. Это может включать такие документы, как налоговые декларации, счета, квитанции и другие документы, подтверждающие ваши финансовые операции.

4. Указание существующих проблем

Если у вас есть конкретные налоговые проблемы или вопросы, важно ясно указать их в письме. Вы можете описать ситуацию, с которой вы столкнулись, и объяснить, почему вам требуется помощь или разъяснение со стороны Налоговой инспекции.

5. Подписание и дата

В конце письма необходимо указать ваше полное имя и должность (если это применимо), чтобы ваш запрос был аутентифицирован. Также не забудьте поставить дату, когда вы отправляете письмо.

Следуя этим шагам и точно заполнив письмо в соответствии с требованиями Налоговой инспекции, вы создадите наилучшие условия для эффективного взаимодействия с инспекторами и решения ваших налоговых вопросов.

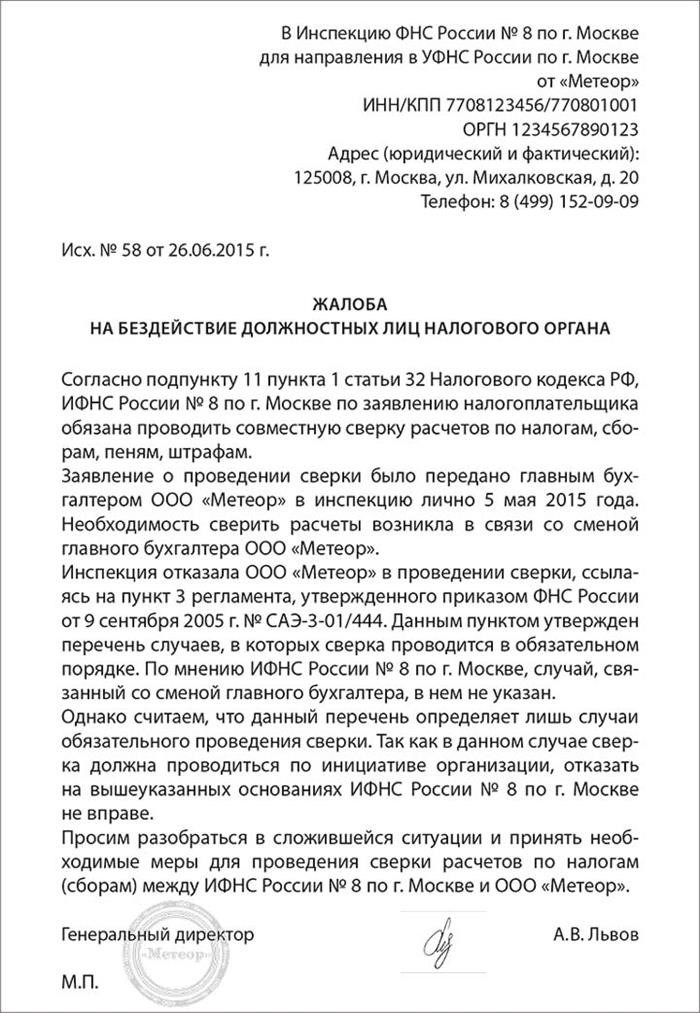

Жалоба в налоговую службу

Уважаемые сотрудники налоговой службы,

Хотел бы обратить ваше внимание на следующую ситуацию, связанную с работой налоговой инспекции.

Общая информация

Ниже представлены детали, касающиеся жалобы:

- Дата: [Укажите дату подачи жалобы]

- Номер жалобы: [Укажите номер жалобы]

Суть жалобы

Информация, которую я хотел бы привлечь ваше внимание:

- В течение [Укажите период] я обратился в налоговую инспекцию по вопросам [Укажите конкретные вопросы/проблемы].

- Однако, несмотря на мои многочисленные обращения и предоставление всей необходимой документации, я не получил должного ответа или решения.

- Мои права, как налогоплательщика, были нарушены.

- Такая ситуация наносит ущерб моему бизнесу и препятствует его дальнейшему развитию.

Прошение

На основании вышеизложенного, я прошу вас:

- Провести тщательную проверку ситуации, связанной с моими обращениями в налоговую инспекцию.

- Принять все необходимые меры для решения проблемы и восстановления моих налоговых прав.

- Обеспечить прозрачность и оперативность взаимодействия со мной в ходе рассмотрения данной жалобы.

Подпись

Просьба рассмотреть данную жалобу в самое ближайшее время и уведомить меня о принятых мерах по ее решению.

С уважением,

[Ваше имя]

Что делать, если банк допустил ошибку в платежке?

Ошибки в платежках иногда случаются, и если вы заметили, что банк допустил ошибку в вашей платежке, необходимо срочно принять соответствующие меры.

1. Проверьте платежку

Первым шагом в такой ситуации будет проверка платежки на наличие ошибок. Возможно, это может быть опечатка или случайное неверное указание деталей платежа.

2. Свяжитесь с банком

После того, как вы обнаружили ошибку в платежке, нужно связаться с банком, который осуществлял перевод. Обычно для этого есть специальный отдел разрешения проблемных вопросов.

3. Подготовьте доказательства

Для успешного урегулирования ситуации с ошибкой в платежке, необходимо подготовить все необходимые доказательства. Это может быть копия платежки, выписка со счета, а также любая другая информация, которая может подтвердить вашу позицию.

4. Обратитесь в налоговую инспекцию

Если банк не готов урегулировать ошибку и отказывается вернуть переведенные деньги, вы можете обратиться в налоговую инспекцию с жалобой на банк. Ваша жалоба будет рассмотрена и приняты необходимые меры по восстановлению ваших прав.

5. Обратитесь к юристу

Если вы не уверены в своих юридических силах или ситуация слишком сложная, всегда можно обратиться к профессиональному юристу. Он поможет вам составить жалобу или договориться с банком о возмещении ущерба.

6. Не оставайтесь без действия

Важно не оставаться без действия и не пренебрегать возможностями, которые предоставляются вам по закону. Ошибки могут стоить вам значительных сумм денег, поэтому решайте проблему в самом начале, чтобы избежать негативных последствий.

В каких случаях писать обращение в налоговую

Организации и физические лица сталкиваются с необходимостью обратиться в налоговую инспекцию по разным причинам. Ниже перечислены наиболее распространенные случаи, когда обращение в налоговую становится необходимым:

1. Выдача и приостановка ИНН

Если вы являетесь физическим лицом и вам необходимо получить индивидуальный номер налогоплательщика (ИНН), или у вас возникла необходимость временно приостановить свое ИНН, вы можете подать соответствующее обращение в налоговую инспекцию.

2. Запросы на налоговые декларации

Если у вас возникла необходимость получить дубликаты налоговых деклараций, вы можете обратиться в налоговую инспекцию с соответствующим запросом. Это может быть актуально в случае утери или повреждения оригиналов документов.

3. Консультация по налоговому законодательству

Если у вас возникли вопросы или неясности по налоговому законодательству, вы можете обратиться в налоговую инспекцию для получения консультации. Налоговые специалисты смогут помочь вам разобраться в сложных правовых вопросах и дать рекомендации по дальнейшим действиям.

4. Подача налоговых деклараций

В соответствии с действующим законодательством, организации и их представители должны регулярно подавать налоговые декларации. Если у вас возникли трудности с подачей деклараций или вам потребуется продлить срок подачи, вы можете написать обращение в налоговую инспекцию с соответствующей просьбой.

5. Оспаривание решений налоговых органов

Если вы не согласны с решением налоговых органов или считаете его незаконным, вы можете обратиться в налоговую инспекцию с просьбой пересмотреть ваше дело. Важно иметь доказательства и причины, на основании которых вы считаете решение неправомерным.

6. Международное налогообложение

Если вы сотрудничаете с иностранными компаниями или получаете доходы от деятельности за пределами России, вам могут потребоваться консультации и помощь в вопросах международного налогообложения. В таком случае вы можете обратиться в налоговую инспекцию для получения необходимой информации и рекомендаций.

Обращение в налоговую инспекцию является неотъемлемой частью взаимодействия с налоговыми органами. Важно составлять обращения грамотно и четко излагать свои проблемы или запросы. При подготовке обращения также рекомендуется ознакомиться с действующим налоговым законодательством, чтобы быть в курсе своих прав и обязанностей.

Что делать, если допущена ошибка в платежном поручении?

1. Выясните, допущена ли ошибка

Перед тем как принимать меры, необходимо убедиться, что ошибка действительно была допущена. Проверьте все реквизиты платежного поручения: сумму, реквизиты получателя, номер счета и т.д. Если обнаружена ошибка, переходите к следующему шагу.

2. Свяжитесь с банком

В случае обнаружения ошибки, свяжитесь с банком, через который было отправлено платежное поручение. Объясните им ситуацию, укажите, какую ошибку допустили и как ее следует исправить. Банк предоставит вам инструкции, какой процедурой необходимо пройти для исправления ошибки.

3. Заполните заявление на исправление ошибки

Банк попросит вас заполнить заявление на исправление ошибки в платежном поручении. Укажите в заявлении все необходимые реквизиты и объясните, какую ошибку следует исправить. Проверьте, чтобы все данные были указаны точно и четко.

4. Следуйте инструкциям банка

После того, как вы заполнили заявление, следуйте инструкциям банка. Возможно, вам потребуется предоставить дополнительные документы или пройти определенную процедуру для исправления ошибки. Будьте готовы к тому, что процесс может занять некоторое время.

5. Проверьте исправленное платежное поручение

После того, как банк исправит ошибку, убедитесь, что все реквизиты указаны правильно. Проверьте сумму, реквизиты получателя, номер счета и другие данные. Если все верно, можете быть уверены, что платежное поручение исправлено.

Необходимо помнить, что исправление ошибки в платежном поручении может быть связано с определенными сложностями и занять некоторое время. Поэтому, важно быть внимательным при заполнении платежных поручений и дважды проверять все реквизиты перед отправкой.

Правильное и точное отправление письма в налоговую инспекцию важно для обеспечения эффективного взаимодействия с налоговыми органами. В этой статье мы рассмотрим несколько ключевых шагов для отправки письма в налоговую инспекцию.

Шаг 1: Оформление письма

Перед отправкой письма в налоговую инспекцию необходимо правильно его оформить. Важно указать адрес получателя, а также свои контактные данные в качестве отправителя. Обратите внимание на следующие детали:

- Проверьте правильность указания адреса налоговой инспекции.

- Укажите свои фамилию, имя и отчество, а также контактный телефон и адрес электронной почты.

- В заголовке письма укажите о чем идет речь, например «Запрос на получение информации» или «Жалоба на действия налоговой инспекции».

Шаг 2: Структура письма

Чтобы письмо было легко читаемым и понятным, его следует структурировать. В следующем списке представлены основные разделы, которые можно использовать в письме:

- Введение: в этом разделе укажите цель вашего обращения и кратко опишите суть проблемы.

- Основная часть: развернуто изложите свои аргументы, приведите факты и доказательства, подкрепляющие вашу позицию.

Шаг 3: Подготовка необходимых документов

Перед отправкой письма в налоговую инспекцию следует убедиться, что вы приложили все необходимые документы к вашему обращению. Это могут быть копии договоров, счетов, налоговых расчетов и другие документы, подтверждающие ваши аргументы.

Шаг 4: Выбор способа отправки

Рассмотрите различные способы отправки письма в налоговую инспекцию и выберите наиболее удобный для вас:

- Отправка почтой с уведомлением: этот способ позволяет получить подтверждение о получении письма.

- Электронная почта: если налоговая инспекция предоставляет возможность отправки писем по электронной почте, это может быть быстрый и удобный способ для вас.

- Личная встреча: в некоторых случаях может быть целесообразно назначить личную встречу с представителем налоговой инспекции для более детального обсуждения проблемы.

Шаг 5: Отслеживание ответа

После отправки письма в налоговую инспекцию важно отслеживать ответные меры. Пришлите письмо с уведомлением, чтобы получить подтверждение о его доставке. Если не получили ответ в течение указанного срока, свяжитесь с налоговой инспекцией для уточнения статуса вашего обращения.

Соблюдение этих шагов поможет вам правильно отправить письмо в налоговую инспекцию и обратить внимание на вашу проблему. Структурированное письмо с необходимыми документами повысит шансы на решение вашего вопроса в кратчайшие сроки.

Как оформить обращение в ИФНС

Обратиться в Инспекцию Федеральной налоговой службы (ИФНС) может понадобиться в различных случаях, связанных с налоговыми вопросами. При этом следует оформить обращение правильно, чтобы ускорить процесс его рассмотрения и получить желаемый результат. В этой статье мы рассмотрим основные аспекты оформления обращения в ИФНС.

1. Определите цель обращения

Перед тем, как начать оформлять обращение в ИФНС, определите вашу цель. Уточните, какую информацию вы хотите получить или какую проблему решить. Например, вы можете обратиться за консультацией по налоговым вопросам, запросить подтверждение получения уведомления или подать заявление на участие в налоговой амнистии.

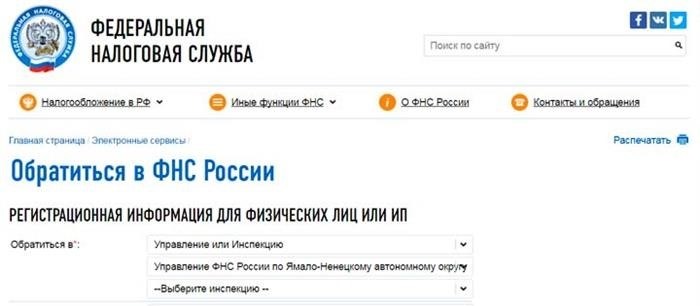

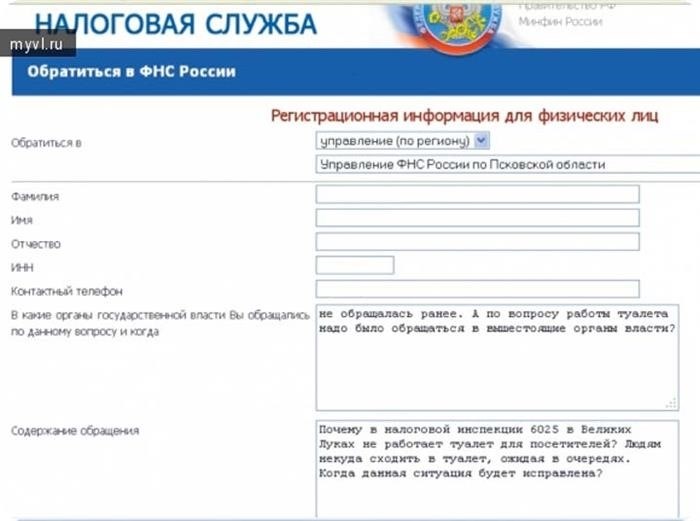

2. Сбережение времени: проверьте возможность обращения онлайн

ИФНС предоставляет возможность обращаться онлайн через официальный сайт. Перед тем, как отправить письменное обращение, убедитесь, что ваша цель может быть достигнута онлайн. Это позволит сэкономить ваше время и быстрее получить ответ от ИФНС.

3. Соберите необходимые документы

Перед оформлением обращения в ИФНС, убедитесь, что у вас есть все необходимые документы. Например, если вы обращаетесь за налоговыми вычетами, вам может понадобиться копия декларации о доходах. Имейте в виду, что обязательные документы могут различаться в зависимости от цели вашего обращения.

4. Начните писать обращение

При оформлении обращения в ИФНС придерживайтесь следующих правил:

- Формат: Вероятнее всего, в ИФНС существует установленный формат для оформления обращений. Убедитесь, что ваше обращение соответствует этому формату.

- Краткость: Старайтесь выразить свою мысль максимально кратко и ясно. Избегайте ненужных деталей или излишней эмоциональности.

- Точность: Проверьте, что вы правильно указали свои персональные данные и другую информацию, которая может быть необходима для рассмотрения вашего обращения.

- Четкость: Структурируйте свое обращение с использованием заголовков, абзацев и списков. Это позволит сделать ваше обращение более удобным для прочтения и понимания.

5. Подготовьте пакет документов

Вместе с вашим обращением в ИФНС прикрепите все необходимые документы. Убедитесь, что копии этих документов четкие и легко читаемые.

6. Отправьте ваше обращение

Отправьте ваше обращение в ИФНС. Если вы отправляете его почтой, используйте рекомендованную или электронную почту. Если вы отправляете обращение онлайн, следуйте инструкциям на официальном сайте.

В итоге, оформление обращения в ИФНС является важным шагом для решения ваших налоговых вопросов. Придерживайтесь указанных выше рекомендаций, чтобы максимально эффективно и точно сформулировать ваше обращение и получить желаемый результат.

Письмо об уточнении платежа в налоговую — образец

Уважаемое руководство Налоговой инспекции!

Просим вас рассмотреть данное письмо, относящееся к уточнению платежа, согласно наших документов и расчетов. Мы обращаемся с целью уточнить информацию и получить ответы на следующие вопросы:

1. Уточнение суммы платежа

Мы прошли все требуемые налоговые расчеты и предоставили документы в соответствии с налоговым законодательством. Однако, по информации, полученной от Налоговой инспекции, сумма нашего платежа не соответствует нашим расчетам.

Мы просим вас уточнить сумму, которую мы должны заплатить, и предоставить подробные расчеты, которые привели к данной сумме. Также, пожалуйста, уточните причины любых корректировок, которые были внесены в наш платеж.

2. Доказательства корректности наших расчетов

Наши расчеты проводились с соблюдением всех налоговых ставок и правил, установленных налоговым законодательством. Мы просим вас предоставить детальное объяснение, какие расчеты и составляющие наших платежей были приняты во внимание, а также проверяться ли они в процессе проведения налоговой проверки.

Мы также хотели бы узнать, в какой форме и с какими документами мы можете предоставить дополнительную информацию и подтверждающие документы, чтобы достоверно подтвердить наши расчеты.

3. Срок и порядок уточнения платежа

Просим вас сообщить нам о сроке и порядке уточнения платежа. Мы готовы предоставить все необходимые документы и расчеты в кратчайшие сроки с момента получения от вас инструкций.

Благодарим вас за внимание к нашему обращению и надеемся на оперативный ответ.

С уважением,

Команда [Название организации]

Какие КБК по налогам используются в 2026-2026 годах

КБК по налогу на прибыль

Для налога на прибыль организаций будет использоваться следующий КБК:

- 182 108 03010 01 0010 110: Налог на прибыль организаций (прибыль до уплаты)

- 182 108 03010 01 0010 120: Налог на прибыль организаций (прибыль после уплаты)

- 182 108 03010 01 0010 210: Налог на прибыль организаций (прибыль до внесения изменений в налоговую базу)

- 182 108 03010 01 0010 220: Налог на прибыль организаций (прибыль после внесения изменений в налоговую базу)

КБК по налогу на добавленную стоимость

Для налога на добавленную стоимость будет использоваться следующий КБК:

- 182 108 02020 01 0010 010: Налог на добавленную стоимость, полученный организацией в результате оборота товаров

- 182 108 02020 01 0010 020: Налог на добавленную стоимость, уплаченный организацией при покупке товаров

- 182 108 02020 01 0010 210: Налог на добавленную стоимость, полученный организацией в результате оборота услуг

- 182 108 02020 01 0010 220: Налог на добавленную стоимость, уплаченный организацией при получении услуг

КБК по налогу на имущество

Для налога на имущество будет использоваться следующий КБК:

- 182 108 03020 01 0010 010: Налог на имущество организаций (налогооблагаемая база)

- 182 108 03020 01 0010 020: Налог на имущество организаций (ставка налога)

Важно отметить, что вышеуказанные КБК представлены лишь в качестве примера и их использование может изменяться в зависимости от конкретных документов и регламентов, установленных Федеральной налоговой службой.

Почему важно обращение в налоговую инспекцию и как избежать ошибок

Ошибки при обращении в налоговую инспекцию могут привести к негативным последствиям, таким как штрафы, дополнительные проверки и даже уголовная ответственность. Поэтому важно быть внимательным и аккуратным при подаче документов и соблюдать все требования закона.

Ключевые причины обращения в налоговую инспекцию:

- Подтверждение правильности налогового режима;

- Установление налоговых обязательств;

- Проведение налоговых расчетов;

- Согласование документов и получение необходимых разрешений;

- Получение консультаций и разъяснений по налоговым вопросам.

Как избежать ошибок при обращении в налоговую инспекцию:

- Подготовьте все необходимые документы заранее;

- Внимательно проверьте правильность заполнения форм и расчетов;

- Соблюдайте сроки подачи документов;

- При необходимости проконсультируйтесь с налоговым юристом;

- Будьте готовы предоставить дополнительные документы и объяснения при запросе налоговой инспекции;

- Внимательно следите за изменениями в законодательстве и обновлениями в налоговой сфере.

Процесс обращения в налоговую инспекцию требует внимательности и ответственности. Это поможет избежать ошибок и негативных последствий. Соблюдая правила и рекомендации, вы сможете эффективно взаимодействовать с налоговой инспекцией и уверенно управлять своими налоговыми обязательствами.

Как и куда отправлять запрос в налоговую инспекцию?

Если у вас возникли вопросы, связанные с налогообложением, и вам необходимо обратиться в налоговую инспекцию, следуйте данным рекомендациям. Они помогут вам правильно оформить и отправить ваш запрос.

1. Определите цель вашего запроса

Прежде всего, определите, с какой конкретной целью вы планируете обратиться в налоговую инспекцию. Уточните, требуется ли вам получить информацию, разъяснить какой-то аспект налогообложения или подать жалобу. Это позволит вам сформулировать ваш запрос.

2. Подготовьте необходимые документы и информацию

Прежде чем отправить запрос, убедитесь, что у вас есть все необходимые документы и информация. Это может включать налоговые декларации, свидетельства о регистрации предприятия, документы о доходах и расходах и т.д. Подготовьте также информацию о себе, включая полное имя, контактные данные и номер налогоплательщика.

3. Оформите запрос в письменной форме

Оформите ваш запрос в письменной форме. Укажите в нем вашу цель и приложите все необходимые документы и информацию. Старайтесь изложить все вопросы и ситуацию максимально ясно и подробно, чтобы избежать недоразумений.

4. Отправьте запрос по почте или через электронную систему

Выберите способ отправки вашего запроса: почтовым отправлением или через электронную систему. Если вы решите отправить запрос по почте, убедитесь, что письмо доставится в адрес налоговой инспекции. Если вы решите воспользоваться электронной системой, следуйте указанным инструкциям и заполните все необходимые поля.

5. Следите за статусом вашего запроса

После отправки запроса рекомендуется следить за его статусом. В некоторых случаях налоговая инспекция может запросить дополнительную информацию или предоставить разъяснения. Будьте готовы отвечать на такие запросы в течение указанного срока.

Соблюдение данных шагов поможет вам правильно оформить и отправить ваш запрос в налоговую инспекцию. Будьте внимательны и организованы для более эффективного взаимодействия с налоговыми органами.

Образцы писем в ИФНС

Обращение в налоговую инспекцию требует юридической грамотности, четкости и точности. Ниже приведены образцы писем в ИФНС, которые можно использовать в различных ситуациях.

1. Запрос на предоставление информации

Уважаемый(ая) [ФИО],

Обращаемся к вам в связи со следующей информацией, необходимой для налогового учёта:

- Реквизиты организации (полное наименование, ИНН, КПП, почтовый адрес);

- Данные о руководителе организации (ФИО, паспортные данные, контактная информация);

- Сведения о виде деятельности и форме собственности;

- Документы, подтверждающие выполнение налоговых обязательств за предыдущий период;

- Прочая информация, согласно Требованиям к представлению документов в ИФНС.

Просим вас предоставить указанную информацию в течение 10 рабочих дней с момента получения настоящего запроса. В случае невозможности предоставления запрошенной информации, просим указать причину и возможные сроки предоставления.

С уважением,

[Ваше имя и контактные данные]

2. Уведомление об изменении реквизитов

Уважаемый(ая) [ФИО],

Информируем вас о следующих изменениях в реквизитах нашей организации:

| Полное наименование | [Новое наименование] |

| ИНН | [Новый ИНН] |

| КПП | [Новый КПП] |

| Юридический адрес | [Новый юридический адрес] |

Просим вас обновить указанные реквизиты в вашей базе данных и использовать их при взаимодействии с нашей организацией.

С уважением,

[Ваше имя и контактные данные]

3. Заявление об изменении формы собственности

Уважаемые сотрудники ИФНС,

Я, [ФИО], являюсь руководителем организации [полное наименование]. Обращаюсь к вам с заявлением об изменении формы собственности. Согласно нашему решению, организация будет переведена из индивидуального предпринимателя в юридическое лицо.

Прошу вас принять во внимание данное изменение и произвести соответствующие изменения в налоговой отчетности и налоговых документах.

В приложении к данному заявлению предоставляю следующие документы:

- Устав организации в новой форме;

- Выписка из ЕГРЮЛ с обновленными реквизитами;

- Копия свидетельства о государственной регистрации юридического лица;

- Документы, подтверждающие смену формы собственности.

Просим вас принять к сведению данное изменение и произвести необходимые исправления.

С уважением,

[Ваше имя и контактные данные]

Шаг 4: Проверка наличия всех приложений и их правильное оформление

Перед отправкой обращения в налоговую инспекцию необходимо убедиться, что все приложения, которые должны быть приложены к документу, присутствуют и оформлены правильно. Необходимо следовать указаниям налоговой инспекции относительно правил оформления приложений и форматов файлов.

Возможные приложения могут включать следующие документы:

- Копия паспорта налогоплательщика;

- Копии документов, подтверждающих доходы и расходы налогоплательщика;

- Документы, связанные с конкретным налоговым вопросом (например, договоры, счета, акты и пр.);

- Другие документы, указанные налоговой инспекцией в требованиях к приложениям.

Приложения должны быть оформлены в соответствии с требованиями налоговой инспекции. Здесь важно следовать инструкциям оформления документов, указанным в требованиях к приложениям. Некорректное оформление приложений может привести к отказу в рассмотрении обращения или задержке его рассмотрения.

Перед отправкой обращения внимательно проверьте наличие всех требуемых приложений и их правильное оформление. Если вам необходимо, обратитесь за помощью к специалистам или консультантам, чтобы избежать возможных проблем в дальнейшем.

Соблюдая все требования и проверив наличие и оформление приложений, вы можете быть уверены в успешном рассмотрении вашего обращения налоговой инспекцией.