Торговый сбор – это особый вид налога, который взимается с определенных торговых предприятий на территории города или региона. Этот налог часто используется для финансирования местных проектов и развития инфраструктуры. Торговый сбор является одним из способов увеличения доходов местных бюджетов и поддержания экономической активности в регионе.

Кто уплачивает торговый сбор и введут ли его в регионах

Кто обязан уплачивать торговый сбор?

- Организации, осуществляющие торговую деятельность;

- Индивидуальные предприниматели, занимающиеся продажей товаров и услуг;

- Иные субъекты предпринимательской деятельности, осуществляющие торговлю.

Торговый сбор взимается исключительно субъектами предпринимательской деятельности и не распространяется на физических лиц, покупателей товаров и услуг.

Введут ли торговый сбор в регионах?

Вопрос о введении торгового сбора или его изменении может решаться на уровне региональных властей. Каждый субъект Российской Федерации имеет право принимать собственные решения относительно данного налога в соответствии с своими экономическими потребностями и особенностями развития регионального рынка.

Некоторые регионы России уже ввели торговый сбор, придерживаясь своих законодательных норм и устанавливая свои ставки. Например, столица страны — Москва, а также Казань, Нижний Новгород и другие регионы уже взимают данный налог.

Преимущества введения торгового сбора в регионах

- Увеличение доходов регионального бюджета;

- Формирование специального фонда, который может быть направлен на развитие торговой инфраструктуры;

- Регулирование количества и качества предоставляемых услуг в сфере торговли;

- Содействие развитию местной экономики и укреплению региональной торговой сети.

Введение торгового сбора в регионах может стать эффективным механизмом для стимулирования развития розничной торговли и улучшения условий предоставления товаров и услуг для потребителей.

Ставки и порядок уплаты торгового сбора

Ставки торгового сбора

- Общая ставка торгового сбора может быть установлена в процентах от выручки от реализации товаров или услуг. Эта ставка может быть одинаковой для всех предприятий или зависеть от сферы деятельности.

- Дифференцированные ставки могут применяться в случае, когда органы самоуправления решают установить различные ставки для разных видов товаров или услуг. Например, для алкогольных продуктов или легковых автомобилей могут быть установлены повышенные ставки.

- Фиксированная ставка может быть установлена для предприятий, осуществляющих небольшие объемы продаж или услуг. Это позволяет упростить процедуру уплаты налога и сделать его более предсказуемым для предпринимателей.

Порядок уплаты торгового сбора

- Расчет и уплата налога производятся в соответствии с установленными сроками и порядком, указанными в местных нормативных актах. Обычно налог подлежит уплате ежеквартально или ежегодно.

- Декларирование и предоставление сведений о выручке и другой необходимой информации органам налоговой службы является обязательным условием для правильного расчета и уплаты торгового сбора.

- Контроль со стороны налоговых органов проводится для проверки правильности уплаты налогов и соответствия предоставленной информации.

- Предусмотрены штрафы за несвоевременную уплату или неправильный расчет торгового сбора. Размеры штрафов также устанавливаются в законодательстве и местных нормативных актах.

Ставки и порядок уплаты торгового сбора являются важным элементом финансовой деятельности предприятий и влияют на величину налоговых платежей. Поэтому предпринимателям необходимо быть внимательными к требованиям закона и местным нормативным актам, чтобы избежать штрафных санкций и обеспечить своевременную и правильную уплату налога.

Уменьшение налога на прибыль на величину торгового сбора

Понятие торгового сбора

Торговый сбор – это местный налог, который взимается с субъектов торговой деятельности, осуществляющих розничную или оптовую торговлю. Он является дополнительной налоговой нагрузкой на предприятия и может значительно повлиять на их финансовые показатели.

Уменьшение налога на прибыль

Для уменьшения налога на прибыль на величину торгового сбора, предприятию необходимо принять ряд мер:

- Изучить законодательство и определить наличие возможности использования налоговых вычетов или льгот, связанных с уплатой торгового сбора;

- Распределить расходы предприятия таким образом, чтобы сумма торгового сбора была учтена в составе расходов и уменьшила налогооблагаемую прибыль;

- Продумать систему учета и контроля платежей по торговому сбору, чтобы избежать необоснованных расходов и штрафов;

- Использовать возможности оптимизации налоговой базы, например, через использование договоров аренды или других способов оформления сделок;

- Сотрудничать с компетентными специалистами, такими как юристы и бухгалтеры, для применения оптимальных налоговых стратегий и схем;

- Активно участвовать в работе экспертных групп и влиять на формирование налогового законодательства, выступая за уменьшение налоговой нагрузки субъектов торговой деятельности.

Преимущества уменьшения налога на прибыль на величину торгового сбора

Уменьшение налога на прибыль на величину торгового сбора имеет ряд преимуществ для предприятий:

- Увеличивает финансовую устойчивость предприятия и позволяет выделить больше средств на развитие и инновации;

- Повышает конкурентоспособность предприятия на рынке, так как увеличивает его прибыльность;

- Улучшает условия работы и трудоустройства сотрудников предприятия, так как повышение прибыли позволяет выделять больше средств на заработную плату и социальные программы;

- Привлекает инвесторов и способствует привлечению дополнительных инвестиций в развитие предприятия.

В итоге, уменьшение налога на прибыль на величину торгового сбора является актуальной задачей для предприятий, осуществляющих торговую деятельность. Это позволяет увеличить их финансовую устойчивость, повысить конкурентоспособность и привлечь дополнительные инвестиции.

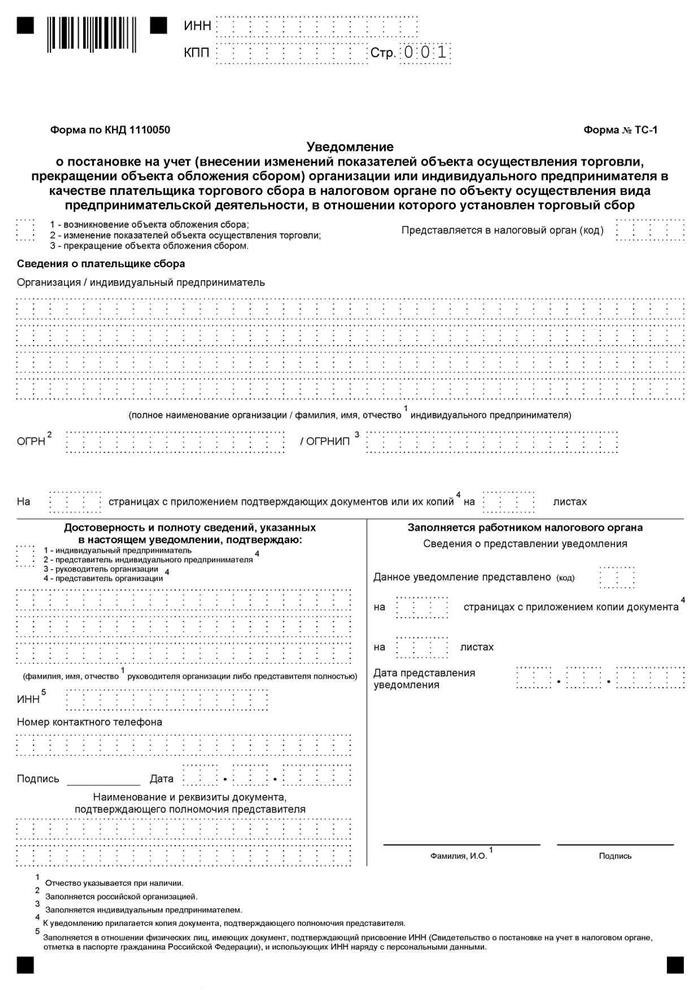

Как заполнять поля формы ТС-1?

Для правильного заполнения формы ТС-1, необходимо учесть следующие важные моменты.

1. Общие сведения

- В поле «Наименование налогоплательщика» указывается название организации или Ф.И.О. индивидуального предпринимателя.

- В поле «ОГРН (ИНН)» нужно указать Основной государственный регистрационный номер (ОГРН) или Идентификационный номер налогоплательщика (ИНН) в зависимости от организационно-правовой формы.

- В поле «Адрес места нахождения» следует указать фактический адрес организации или места осуществления предпринимательской деятельности.

2. Сведения о торговом объекте

- В поле «Номер торгового объекта» необходимо указать уникальный номер, который соответствует графику размещения торгового объекта.

- В поле «Адрес торгового объекта» следует указать адрес, где фактически расположен торговый объект.

3. Сведения о категориях товаров

В этом разделе нужно указать информацию о товарах, которые предлагаются на продажу на данном торговом объекте. В каждой категории товаров нужно указать следующие детали:

- Код категории товаров — указывается специальный код, который соответствует определенной категории товаров.

- Наименование категории товаров — указывается название категории товаров.

- Площадь, занимаемая категорией товаров — указывается общая площадь, занимаемая данной категорией товаров в торговом объекте.

- Определенные параметры категории товаров — могут быть указаны дополнительные параметры, такие как вес, объем или количество единиц товаров данной категории.

Тщательное и правильное заполнение формы ТС-1 поможет избежать возможных ошибок и ускорить процесс обработки данных налоговыми органами.

Кто освобожден от уплаты торгового сбора

1. Государственные и муниципальные учреждения

Государственные и муниципальные учреждения, осуществляющие свою деятельность на территории, где введен торговый сбор, не обязаны его уплачивать. К таким учреждениям относятся, например, государственные школы, детские сады, больницы, а также администрации городов и районов.

2. Благотворительные организации

Благотворительные организации, занимающиеся общественно полезной деятельностью, также освобождены от уплаты торгового сбора. Это относится к организациям, которые оказывают помощь нуждающимся, занимаются благотворительными мероприятиями или поддерживают социальные программы.

3. Коммерческие организации, приостановившие деятельность

Если коммерческая организация временно прекратила свою деятельность и зарегистрирована в качестве временно выбывшего из предпринимательской деятельности субъекта, то она освобождается от уплаты торгового сбора в течение этого периода.

4. Физические лица, не занимающиеся предпринимательством

Физические лица, которые не имеют статуса предпринимателя или работают по трудовому договору, освобождены от уплаты торгового сбора. Исключения могут быть только в случае, если такие лица являются собственниками или арендаторами недвижимости и предоставляют ее в аренду для коммерческих целей.

| Категория лиц | Освобождение от уплаты |

|---|---|

| Государственные и муниципальные учреждения | Да |

| Благотворительные организации | Да |

| Коммерческие организации, приостановившие деятельность | Да |

| Физические лица, не занимающиеся предпринимательством | Да |

Таким образом, некоторые субъекты предпринимательства и организации освобождены от уплаты торгового сбора, что является важным фактором, учитываемым при определении налоговой нагрузки для различных субъектов экономики.

Что облагается торговым сбором и каковы его ставки

Ставки торгового сбора определяются муниципальными органами власти и могут различаться в зависимости от региона и вида деятельности. Обычно ставки торгового сбора установлены в процентном соотношении к выручке от реализации товаров, оказания услуг или размеру площади помещения, используемого для коммерческой деятельности.

Объекты налогообложения торговым сбором:

- Розничная торговля — включает продажу товаров непосредственно конечным потребителям;

- Общественное питание — кафе, рестораны, бары, столовые и другие предприятия, предоставляющие услуги по приему и потреблению пищи и напитков на территории своего объекта;

- Услуги в сфере гостеприимства — гостиницы, отели, пансионаты и аналогичные предприятия, предоставляющие временное проживание, а также оказывающие сопутствующие услуги;

- Другие виды деятельности, определенные местными органами власти, такие как аренда торговых площадей и прокат товаров.

Примеры ставок торгового сбора:

| Вид деятельности | Ставка торгового сбора |

|---|---|

| Розничная торговля | от 0,5% до 3% от выручки |

| Общественное питание | от 1% до 5% от выручки или от 5 до 18 рублей за квадратный метр площади |

| Услуги в сфере гостеприимства | от 2% до 5% от выручки или от 5 до 15 рублей за квадратный метр площади |

Это лишь небольшой пример ставок торгового сбора, их конкретные значения следует уточнять в действующих местных законах и нормативных актах. Важно помнить, что торговый сбор является местным налогом и может различаться в каждом конкретном городе или районе, поэтому рекомендуется обращаться к муниципальным органам для получения актуальной информации о ставках и порядке уплаты данного налога.

В каких случаях подавать уведомление об исчисленных налогах?

1. При регистрации новой организации

Если вы открываете новую организацию, то необходимо подать уведомление об исчисленных налогах в налоговый орган в месте регистрации. Это позволит уведомить налоговые органы о суммах, которые ваша компания будет обязана уплатить.

2. При изменении налоговой базы

Если в процессе деятельности вашей организации произошли изменения, которые отразились на налоговой базе, то необходимо внести изменения в уведомление об исчисленных налогах и подать его в налоговый орган. Примерами изменений могут быть изменение размера доходов, расходов, списание активов и др.

3. Ежеквартально или ежегодно

В зависимости от размера доходов и формы налогообложения, компании могут быть обязаны подавать уведомление об исчисленных налогах ежеквартально или ежегодно. Это зависит от законодательства и может быть разным для различных видов деятельности.

4. При ликвидации организации

В случае ликвидации организации, необходимо подать уведомление об исчисленных налогах в налоговый орган, чтобы проинформировать о суммах налоговых обязательств перед ликвидацией.

5. При переходе на упрощенную систему налогообложения

Если ваша организация ранее платила налоги по общей системе налогообложения и решила перейти на упрощенную систему налогообложения, необходимо подать уведомление об исчисленных налогах, чтобы налоговые органы приняли во внимание этот переход и применили соответствующие правила налогообложения.

Объект и период обложения

В период обложения входят все календарные дни, в которые осуществляется предпринимательская деятельность. Для уплаты налога предприниматели должны подавать декларации и осуществлять уплату сбора в установленные законодательством Российской Федерации сроки.

Итоговая сумма торгового сбора зависит от ставки налога, устанавливаемой муниципальным образованием, и доходов, получаемых от осуществления предпринимательской деятельности. Также важным моментом является своевременность подачи деклараций и уплаты налога, в противном случае предусмотрены штрафы и санкции.

В целом, торговый сбор является одним из важнейших источников доходов местных бюджетов. Он направляется на финансирование социальных и инфраструктурных программ, развитие территории и улучшение условий жизни граждан. Усиление контроля со стороны органов исполнительной власти и соблюдение налогоплательщиками установленных требований существенно способствуют эффективной работе данной системы.