Уплата налога является обязательным действием для граждан и организаций и предполагает определенный порядок и сроки. Правильное выполнение этих требований позволяет избежать штрафов и проблем с налоговыми органами. В зависимости от вида налога и налогового периода существуют различные правила, которым необходимо следовать при уплате налога. Кроме того, важно знать, какие сроки установлены для уплаты налога, чтобы быть вовремя сданным в соответствующие органы. В случае нарушения сроков или неправильного выполнения требований к уплате налога могут быть применены различные санкции, вплоть до привлечения к уголовной ответственности.

Обязанность по своевременной уплате налогов

Обязанность по своевременной уплате налогов означает, что налогоплательщик должен оплатить свои налоговые обязательства в установленные сроки, указанные в налоговом кодексе. Нарушение этого правила может привести к штрафам, процентам за неуплату и другим негативным последствиям.

Значение своевременной уплаты налогов

Своевременная уплата налогов является важным фактором для функционирования государства и обеспечения исполнения социальных обязательств. Это позволяет гарантировать финансовую устойчивость бюджета и обеспечивать социальные программы, инфраструктуру и другие государственные нужды.

Сроки уплаты налогов

- Сроки уплаты налогов определяются налоговым законодательством и зависят от вида налога.

- Например, для физических лиц существуют сроки уплаты налога на доходы и налога на имущество физических лиц.

- Для организаций сроки уплаты налогов могут быть разными в зависимости от вида деятельности и размера налоговой базы.

| Налог | Срок уплаты |

|---|---|

| НДС | Ежемесячно |

| Налог на прибыль | Каждый квартал |

| Единый налог на вмененный доход | Каждый квартал |

Ответственность за несвоевременную уплату налогов

Несвоевременная уплата налогов может повлечь за собой негативные последствия:

- Штрафы. За неуплату налогов вовремя налогоплательщик может быть обязан уплатить штраф в виде определенного процента от суммы неуплаченных налогов.

- Проценты за неуплату. В случае просрочки уплаты налогов налогоплательщик может быть обязан уплатить проценты за неуплату, которые начисляются на сумму неуплаченных налогов.

- Судебные преследования. В случае грубого нарушения обязанности по уплате налогов, налогоплательщик может быть привлечен к административной или уголовной ответственности.

Обязанность по своевременной уплате налогов является важным правилом, которое обеспечивает финансовую стабильность государства. Соблюдение сроков уплаты налогов предотвращает негативные последствия и обеспечивает исполнение социальных обязательств.

Своевременность уплаты налогов: почему это важно?

Почему своевременность уплаты налогов важна для бизнеса?

- Предотвращение штрафов и пеней: своевременная уплата налогов помогает избежать ненужных расходов на оплату неустоек и штрафов, которые налагаются за просрочку платежей.

- Сохранение деловой репутации: своевременная уплата налогов является проявлением серьезности и ответственности предпринимателя. Это позитивно влияет на деловую репутацию и отношения с партнерами.

- Получение возможности привлечения инвестиций: компании с надлежаще уплаченными налогами воспринимаются как надежные и стабильные, что делает их более привлекательными для инвесторов.

- Избежание негативных последствий: непоступление налоговых платежей может привести к проведению налоговой проверки, потери времени и ресурсов на урегулирование конфликта.

Сроки уплаты налогов для различных категорий налогоплательщиков

| Категория налогоплательщика | Сроки уплаты налогов |

|---|---|

| Индивидуальные предприниматели, ведущие упрощенную систему налогообложения (УСН) | Ежеквартально: до 30 апреля, 31 июля, 31 октября, 31 января |

| Организации, ведущие учет по системе налогообложения прибыли (ОСНО) | Ежеквартально: до 28 апреля, 28 июля, 28 октября, 28 января |

| Физические лица | Ежегодно: до 30 апреля следующего года |

Своевременная уплата налогов существенно влияет на финансовое положение предприятия, его имидж и отношения с налоговыми органами. Уделяйте должное внимание соблюдению сроков и будьте уверены в своей финансовой устойчивости и законности деятельности.

Нормативные акты, устанавливающие сроки уплаты налогов и авансовых платежей

В Российской Федерации налоговая система строится на основе законодательства, которое определяет порядок и сроки уплаты налогов и авансовых платежей. Основные нормативные акты, которые регулируют данные вопросы, включают в себя следующие:

- Налоговый кодекс РФ — основной закон, которым устанавливаются все правила и принципы налогообложения. В нем содержатся положения, касающиеся сроков уплаты налогов и авансовых платежей.

- Федеральный закон «О налогах и сборах» — дополняет Налоговый кодекс РФ и устанавливает более детальные правила и требования, включая сроки уплаты.

- Нормативные акты Минфина РФ — в них разъясняются некоторые положения Налогового кодекса и Федерального закона, включая сроки уплаты налогов и авансовых платежей.

Сроки уплаты налогов и авансовых платежей зависят от различных факторов, таких как вида налога, размера дохода, статуса налогоплательщика и других условий.

| Вид налога | Срок уплаты |

|---|---|

| НДС | Ежемесячно, до 20 числа следующего месяца |

| Налог на прибыль | Ежеквартально, до 28 числа месяца, следующего за отчетным кварталом |

| Единый налог на вмененный доход | Ежеквартально, до 15 числа месяца, следующего за отчетным кварталом |

| Налог на имущество | Ежегодно, в установленный законом срок |

Важно помнить, что нарушение сроков уплаты налогов может повлечь за собой налоговые санкции и штрафы. Поэтому рекомендуется внимательно изучать требования нормативных актов и обязательно соблюдать установленные сроки уплаты налогов и авансовых платежей.

Основные принципы уплаты налогов физическими лицами

1. Самостоятельность учета и уплаты налогов

Физическое лицо самостоятельно осуществляет учет своих доходов и расходов, а также рассчитывает и уплачивает соответствующие налоги. Это требует от граждан ответственности и внимательности при ведении финансового учета.

2. Соблюдение сроков уплаты налогов

Физические лица должны уплачивать налоги в установленные сроки. Налоговые органы могут предусматривать различные календарные сроки для разных видов налогов. Неуплата налогов вовремя может влечь за собой начисление пеней и штрафов.

3. Ведение налогового учета

Физические лица должны вести налоговый учет, включая учет доходов, расходов и полученных вычетов. Налоговый учет позволяет подтвердить правильность расчета налогов и обеспечить соблюдение налогового законодательства.

4. Различные виды налогов

Физические лица могут сталкиваться с различными видами налогов, включая налог на доходы физических лиц, налог на имущество физических лиц и другие. Каждый налог имеет свои особенности расчета и уплаты, и необходимо учитывать их при подготовке декларации.

5. Использование вычетов и льгот

Физические лица имеют возможность использовать различные вычеты и льготы при расчете налогов. Например, можно учесть расходы на образование, здравоохранение или налоги, уплаченные за счет прямого вычета. Важно знать о доступных вычетах и использовать их правильно при заполнении налоговой декларации.

6. Необходимость соблюдения налогового законодательства

Физические лица обязаны соблюдать налоговое законодательство и правила, установленные налоговыми органами. Несоблюдение налогового законодательства может повлечь за собой административные или уголовные наказания.

Все эти принципы являются основой правильной и своевременной уплаты налогов физическими лицами. Знание и соблюдение этих принципов помогут гражданам избежать проблем с налоговыми органами и обеспечить правильный расчет и уплату налогов.

Учет выходных и нерабочих праздничных дней при уплате налога

При уплате налога важно учесть выходные и нерабочие праздничные дни, так как в эти дни могут быть изменения в сроке уплаты налога. Необходимо быть внимательным и следить за соответствующими законодательными актами, чтобы избежать штрафов и негативных последствий.

Выходные и нерабочие праздничные дни

Выходными днями являются суббота и воскресенье. Нерабочими праздничными днями могут быть определенные дни, установленные законодательством. Например, 1 и 2 января (Новый Год), 7 января (Рождество Христово), 23 февраля (День защитника Отечества) и другие.

Сроки уплаты налога

Срок уплаты налога зависит от вида налога. Обычно налоги уплачиваются в течение установленного периода после истечения отчетного или налогового периода. Например:

- Налог на прибыль организации уплачивается в течение 25 дней после истечения квартала.

- НДС уплачивается в течение 20 дней после истечения месяца.

Однако, если срок уплаты налога приходится на выходной или нерабочий праздничный день, то срок уплаты переносится на следующий рабочий день. Например:

- Если срок уплаты налога приходится на субботу или воскресенье, то он переносится на понедельник.

- Если срок уплаты налога приходится на праздничный день, то он переносится на следующий рабочий день. Например, если праздник приходится на вторник, то срок уплаты налога переносится на среду.

Пример

Для наглядности, приведем пример. Пусть срок уплаты налога по налогу на прибыль организации приходится на субботу, 3 июля. В этом случае, срок уплаты налога переносится на понедельник, 5 июля.

Важно помнить

При учете выходных и нерабочих праздничных дней при уплате налога, необходимо помнить следующее:

- Внимательно следите за соответствующими законодательными актами и обновлениями, чтобы быть в курсе изменений в сроках уплаты налога.

- Своевременно планируйте уплату налога, учитывая выходные и нерабочие праздничные дни.

- Используйте все доступные средства и технологии для эффективного контроля и учета сроков уплаты налога.

Соблюдение правильного учета выходных и нерабочих праздничных дней при уплате налога является важным аспектом для предотвращения нарушений и минимизации рисков для организации. Своевременная и правильная уплата налогов обеспечивает законность и устойчивость бизнеса.

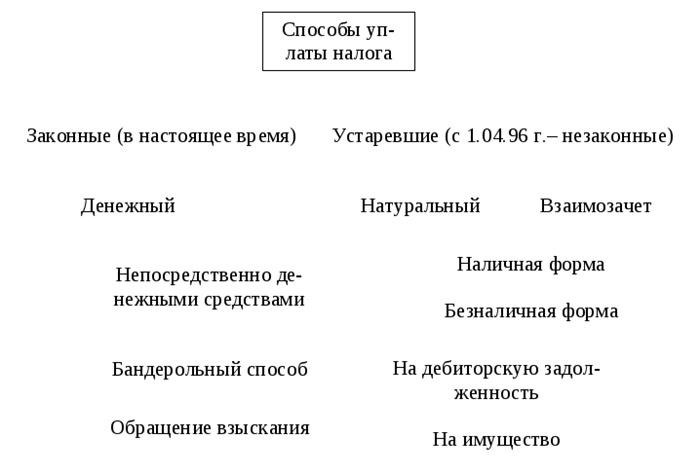

Способы уплаты налогов

1. Банковский перевод

Банковский перевод является наиболее распространенным способом уплаты налогов. Для этого налогоплательщик должен получить реквизиты счета из налоговой инспекции и осуществить перевод через банк.

2. Электронный платеж

Электронный платеж – это способ уплаты налогов через системы электронных платежей. Налогоплательщику необходимо зарегистрироваться в такой системе и осуществить платеж с помощью электронного кошелька или банковской карты.

3. Налоговые кассы

В некоторых случаях налогоплательщик может уплатить налоги в налоговых кассах, расположенных по всей стране. Для этого необходимо предоставить налоговую декларацию и произвести платеж наличными или банковской картой.

4. Почтовый перевод

Почтовый перевод – это способ уплаты налогов с помощью почтового перевода. Налогоплательщику необходимо заполнить специальную бланку, указав реквизиты и сумму платежа, и отправить ее почтовым отправлением в налоговую инспекцию.

5. Приложения мобильных банков

Современные приложения мобильных банков позволяют уплатить налоги прямо с мобильного устройства. Налогоплательщику необходимо зайти в приложение, выбрать соответствующую услугу и указать сумму платежа.

6. Перечисление через работодателя

Если налогоплательщик является работником организации, налоги могут быть уплачены путем удержания суммы налога из заработной платы работника. В таком случае работодатель осуществляет перечисление налогов в соответствующий бюджет.

Выбирая способ уплаты налогов, необходимо учитывать удобство, скорость и безопасность каждого способа. Важно также соблюдать сроки уплаты налогов, чтобы избежать штрафов и увеличения суммы задолженности.

Правило переноса срока уплаты налогов

Правило переноса срока уплаты налогов может применяться в следующих случаях:

- Необходимость уплаты налога после истечения основного срока;

- Обстоятельства, не зависящие от налогоплательщика, такие как стихийные бедствия, забастовки, сбои в банковских системах и т.д.;

- Нужда в рассрочке или отсрочке платежа.

Для того чтобы воспользоваться правилом переноса срока уплаты налогов, налогоплательщику необходимо:

- Своевременно обратиться в налоговый орган;

- Предоставить документы, подтверждающие причины, по которым необходимо перенести срок уплаты налога;

- Заполнить и подписать соответствующую заявление или заявку.

Преимущества правила переноса срока уплаты налогов

Применение правила переноса срока уплаты налогов дает следующие преимущества:

- Позволяет налогоплательщикам избежать негативных последствий задержки платежей;

- Дает возможность налогоплательщикам привести свои финансы в порядок и определиться с сроком уплаты налога;

- Снижает риск недостачи денежных средств у налогоплательщиков;

- Облегчает процесс налогового учета и позволяет избежать штрафных санкций со стороны налоговых органов.

Правило переноса срока уплаты налогов является важной процедурой, которая позволяет налогоплательщикам гибко управлять своими финансами и соблюдать требования налогового законодательства.

Как начисляются основные налоги и сборы?

Основные налоги:

- НДС (налог на добавленную стоимость) – уплачивается организациями при реализации товаров и услуг. Размер налога устанавливается в процентном соотношении от стоимости товаров и услуг.

- Налог на прибыль организаций – взимается с организаций, получающих прибыль от своей деятельности. Размер налога рассчитывается как процент от величины прибыли.

- Налоги на доходы физических лиц – включают налог на доходы от трудовой деятельности, налог на доходы от предоставления имущества в аренду, налог на доходы от предоставления услуг и другие.

- Транспортный налог – взимается с владельцев транспортных средств и зависит от их характеристик (тип, мощность, возраст и др.).

Основные сборы:

- Государственная пошлина – сбор, взимаемый государством за оказание определенных юридических услуг, регистрацию документов, получение разрешений и лицензий и др. Размер сбора зависит от вида услуги и ее стоимости.

- Сбор за пользование недрами – взимается с организаций, добывающих полезные ископаемые из недр земли. Размер сбора определяется в соответствии с законодательством.

- Сбор за пользование природными ресурсами – уплачивается организациями за пользование природными ресурсами, такими как вода, лес, земля и др. Размер сбора зависит от объема и условий использования ресурсов.

Налоги и сборы начисляются в соответствии с действующим налоговым законодательством Российской Федерации. Размеры налогов и сборов, сроки уплаты и порядок их начисления могут меняться в зависимости от изменений в законодательстве. В случае невыполнения обязательств по уплате налогов и сборов, предусмотрены штрафные санкции и периодические проверки со стороны налоговых органов.

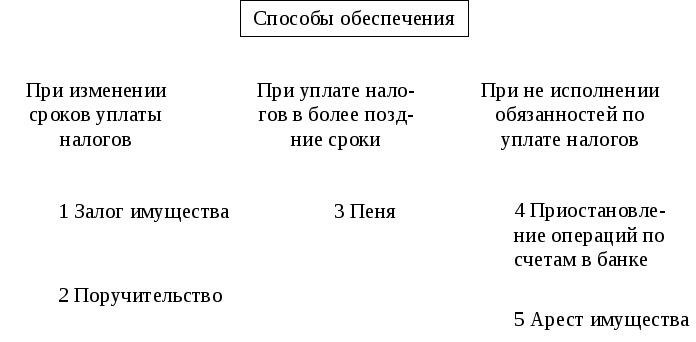

Пени за неуплату

Пени за неуплату налога являются наказанием за нарушение налогового законодательства и служат мотивацией для своевременного исполнения налоговых обязательств. Неуплата налогов может привести к серьезным последствиям, включая наложение ареста на счета предприятия или отзыв лицензии. Поэтому важно соблюдать сроки уплаты налога и избегать накопления пени.

Итог:

- Пени за неуплату налога начисляются с момента окончания установленного срока уплаты до фактической оплаты.

- Величина пени зависит от сроков задержки и размера задолженности.

- Пени являются мотивацией для своевременной уплаты налога и предотвращения нарушений налогового законодательства.

- Неуплата налогов может иметь серьезные последствия, включая арест счетов и отзыв лицензии.

Соблюдение сроков уплаты налога и избегание накопления пени являются важными аспектами налогового планирования и позволяют предотвращать негативные последствия для бизнеса.